学生のクレジットカード

当サイトスタッフが厳選した、学生が最初の持つべきカードはこちら

大学生や専門学生の中には、「クレジットカードを持っているとカッコいい」「1枚持っていれば便利そう」など、クレジットカードに対する憧れを持っている人も多いと思います。

しかし多くの学生は、クレジットカードのことを詳しくは知らないので、以下のよう疑問や悩みを持っているのではないでしょうか?

「どのクレジットカードを選べばいいの?」

「不正利用とかがあって、危険なイメージがあるんだけど」

結論から言えば、ポイント還元や割引サービス、海外旅行保険など、学生にはクレジットカード使うメリットがたくさんあります。

ですから学生も、クレジットカードを積極的に作るべきです。

この記事ではカード初心者のあなたに向けて、学生にオススメのクレジットカードBEST5と、学生が知っておくべきクレジットカードの基礎知識とを紹介します。

あなたはこの記事を読むことで、自分にピッタリなカードを作り、安全にクレジットカードを利用できるようになりますよ。

現金に比べて圧倒的に便利でお得なクレジットカード

クレジットカードは、現金支払いよりも圧倒的に便利でお得なので、学生でも積極的に利用することをオススメします。

クレジットカードを使うと、以下のようなことが可能になります。

- 利用した分のポイントがもらえるので得できる

- ネットで買い物しても代引手数料を取られない

- わざわざコンビニに支払いに行く必要がない

クレジットカードを使う最大の利点は、ポイントをもらえて得できることです。

月7万円(年間84万円)をポイント還元率1%のクレジットカードで支払うとすると、1年間で8400円(84万円×1%)をもらえてしまいます。

逆に現金支払いにしてしまうと、もらえるはずだった8400円がもらえなくなるということです。

8400円あれば、好きなものを食べたり、欲しかったアイテムを買うことができますよね。

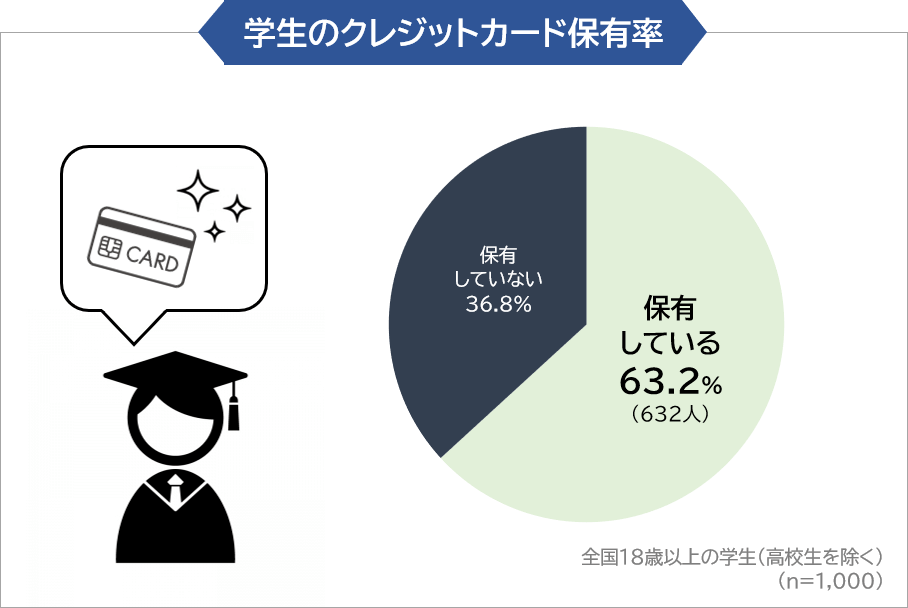

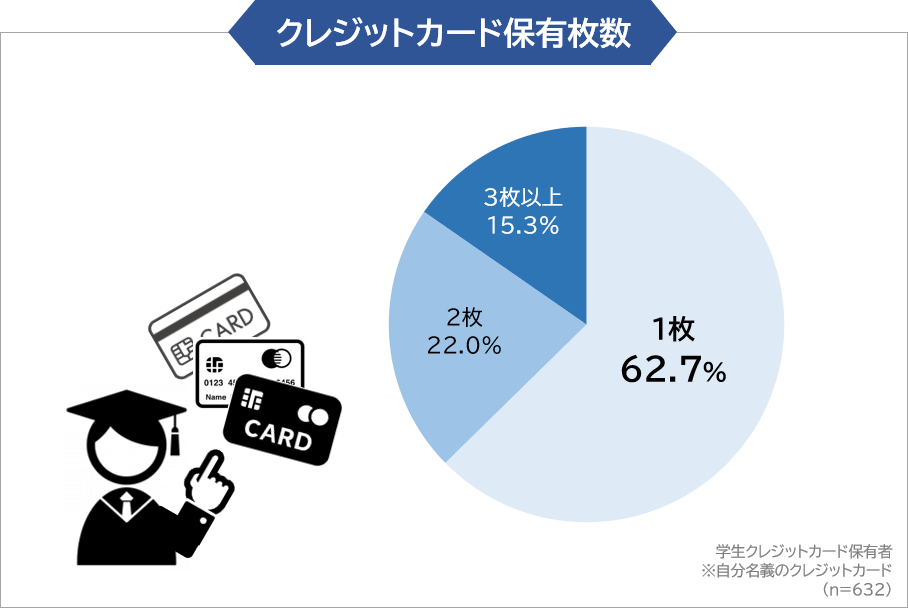

まねーぶが18歳以上の学生(高校生を除く)1000人を対象におこなった調査では、63.2%とおおよそ3人に2人がクレジットカードを保有していました。

多くの学生がクレジットカードの利点を理解して、積極的に利用していることが見て取れます。

あなたも是非、クレジットカードのメリットを手に入れてください。

学生におすすめのクレジットカード5選

クレジットカードに興味はあっても、「種類があり過ぎてどれを申し込めばいいかわからない」と悩んでしまう人もいるかと思いますが、実は学生がメインに選ぶべきカードは5枚に絞れます。

学生は一般カードよりも優遇された学生専用カードを申し込めますし、利用先も社会人ほど多くないので、お得なカードというのは必然的に限られてくるのです。

ここではまねーぶが厳選した、学生がメインとして利用すべきクレジットカードを5枚紹介していきます。

【三井住友カード デビュープラス】コンビニでポイント還元率3%の高還元カード

三井住友カード デビュープラスはポイント還元率を重視する学生にオススメのクレジットカードで、コンビニをよく利用する人なら絶対に持っておきたい1枚です。

三井住友カード デビュープラスはポイント還元率1%と高還元なカードですが、セブンイレブン・ファミリーマート・ローソンで利用すると、ポイント還元率が3%とさらに高還元率になるためです。

クレジットカードの平均的なポイント還元率が0.5%であるところから考えれば、3%のポイント還元率は非常に高水準と言えます。

銀行系のカードなので、不正利用に対してのセキュリティも万全です。

カードブランドはVISAで、利用可能店舗も多く使い勝手も抜群。

入会後3ヶ月間はポイント還元率が2.5%になるのも、三井カードデビュープラスの魅力です。

三井住友カード デビュープラス

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円(税別) | 1%~3% | 0.6%~1.8% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短2営業日 | – | 500円 |

- セブンイレブンなど大手コンビニでポイント還元率3%

- 初年度年会費無料、2年目以降も1度の利用で年会費無料

- 満26歳以降カード更新時にゴールドカードへランクアップ

今ならもれなく、最大8,000円のキャッシュバックを受けられます

【JCB CARD W】キャンペーンも豊富な高還元率カード

JCB CARD Wは年会費無料の39歳以下限定カードで、年収などの審査条件も厳しくないので、学生でも問題なく手にすることができます。

JCB CARD Wはポイント還元率1%の高還元率カードです。

さらにセブンイレブンやamazonで利用すると還元率が1.5%になりますので、セブンイレブンやamazonをよく利用する人には絶対手に入れるべきカードとなっています。

国際ブランドJCBが発行するプロパーカードで、セキュリティやトラブル対応も万全なので安心して利用できます。

現在、入会後の3ヶ月はポイント還元率が2%になり、amazon利用での還元率が5%になるキャンペーン中です。

JCB CARD W

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~ | 0.6% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

- 年会費無料で、学生でも審査に通る

- Web入会で最大11500円をプレゼント

- Amazonやセブンイレブンの利用で還元率1.5%

【楽天カード】楽天市場の買い物でポイント還元率3%

楽天カードはリアル店舗決済とネット店舗決済の両方でポイント高還元になるクレジットカードなので、ネットショッピングをよく利用する学生にオススメです。

楽天カードはポイント還元率1%の高還元に加え(100円=1Pt)、国内最大級のショッピングモールサイト「楽天市場」でポイント還元率3%になるからです。

楽天カードの利用で貯まる楽天スーパーポイントは、1ポイント1円で楽天市場の買い物やスマホ決済サービス「楽天ペイ」での支払いに使えます。

また楽天カード楽天Edyを組み合わせると、ポイントの2重取りが可能になってポイント還元率が1.5%になりますので、楽天Edyを利用している人にも最適です。

学生でカード選びに迷ってしまったら、楽天カードに申し込むことをオススメします。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 楽天市場でポイント還元率3%(100円=3Pt)

- ポイントはそのまま楽天市場の買い物に使える(1Pt=1円)

- 新規入会で最大5,000ポイントプレゼント

【学生専用ライフカード】海外旅行のショッピングが5%OFF

学生専用ライフカードは海外旅行の旅先で割引や充実の補償を受けられるクレジットカードなので、海外旅行に行く人は持っておきたい1枚です。

学生専用ライフカードは海外でのショッピング代の5%キャッシュバック、かつ最高2,000万円の海外旅行保険が自動付帯しているからです。

海外旅行保険は海外旅行時のケガや病気、負った賠償責任、携行品損害などに対し補償を受けられる保険で、自動付帯とは無条件適用のこと。

通常のクレジットカードの海外旅行保険は、旅費の一部をカード払いにするなどの条件付き適用(利用付帯)なので、自動付帯の方がより便利です。

学生専用ライフカードは入会金・年会費無料で利用できるため、クレジットカートが初めての学生さんにピッタリです。

学生専用ライフカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5~1% | 0.25~0.5% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短3営業日 | 最高2,000万円 | 無料 |

- 海外利用5%キャッシュバック

- 最高2,000万円の海外旅行保険が自動付帯

- 年会費無料

【JALカード navi】有効期限無期限のJALマイルが高還元で貯まる

JALカード naviはカード利用額に応じてマイルが貯まるため、旅行や帰省で飛行機を利用する予定のある学生にオススメです。

JALカード naviは利用額100円あたり1マイルが貯まり、マイルは3,000マイルから特典航空券に交換できるからです。

ファミリーマートやイオンなどのJALカード特約店なら100円利用あたり2マイルが貯まります。

またJALカード naviは、以下のようなボーナスマイルサービスがあります

| ボーナス | マイル数 |

|---|---|

| 入会搭乗ボーナス | 1,000マイル |

| 毎年初回搭乗ボーナス | 1,000マイル |

| 搭乗ごとのボーナス | フライトマイルの10%プラス |

| 年間利用額ボーナス | 2,500マイル(年60万円利用で) |

JALカードnaviは入会金・年会費無料で利用でき、かつ貯まるマイルには有効期限がないので、早いうちから卒業旅行用のマイルを貯めておくこともできます。

JALカードnavi

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1%~2% | 1%~2% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 4週間程度 | 最高2,000万円 | 無料 |

- マイル還元率1%(100円=1Pt)

- 3,000マイルから特典航空券と交換可能

- 最高2,000万円の海外旅行保険付帯

学生がクレジットカードを選ぶためのポイントは3つ

クレジットカードの選び方は難しそうと感じる人もいると思いますが、以下の3点だけを抑えておけばあなたにピッタリなカードを選ぶことができます。

ここでは3つのポイントについて詳しく紹介していきます。

年会費が無料のカードを選ぶ

初めてクレジットカードを持つ学生は、年会費が無料のカードを選ぶようにしましょう。

カードを作ったけどあまり使用する機会がない場合でも、年会費無料であれば維持費がかからず、ムダなコストをかけずに済みます。

クレジットカードには年会費無料のものと、年会費が発生するものがあります。

年会費が無料と聞くと「よいカードじゃないのでは?」と思うかもしれませんが、年会無料のカードでも学生にとっては十分なスペックを持っているカードは多いです。

なお年会無料なのにポイント高還元率というスペックのカードには、以下のようなカードがあります。

- 楽天カード ポイント還元率1~3%

- dカード ポイント還元率1~7%

- Orico Card THE POINT ポイント還元率1~2%

ただし初年度だけ年会費無料、2年目からは「年間〇万円以上の利用」などの条件を満たすことで年会費が無料になるカードもあります。

そのため自分は条件クリアできないかもと不安な人は、楽天カードなど永年年会費無料のカードを選ぶ必要があることを覚えておきましょう。

ポイント還元率1%以上のカードを選ぶ

クレジットカードはポイント還元率1%以上のカードを選びましょう。

標準のポイント還元率は0.5%と言われていますので、還元率が1%以上となると2倍以上のポイントを貯められて、お得だからです。

ポイントが貯められるのは、クレジットカードの最大の魅力です。

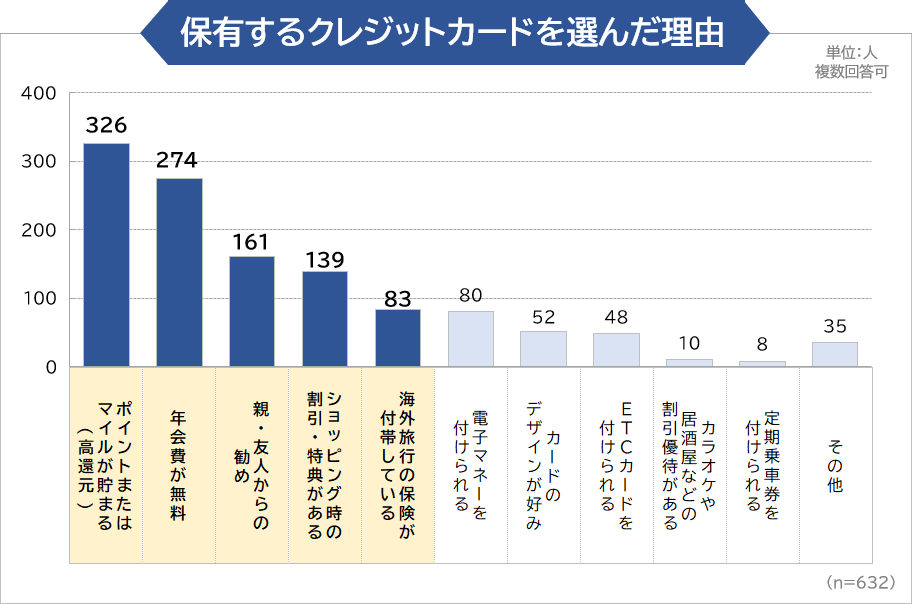

まねーぶが行った調査では、1000人中362人の学生が「ポイントが貯まる」ことを目的にクレジットカード利用していました。

出典:まねーぶ「【クレジットカード利用調査】学生のクレジットカード保有率63.2%、1番人気のカードは?」

なお還元率0.5%と還元率1%のカードでは、1万円利用した時に貯められるポイントに以下のような差が出ます。

- 還元率0.5%→10000円×0.5%=50円

- 還元率1%→10000円×1%=100円

利用額が大きくなれば貯まるポイントの差も大きくなりますので、還元率がいかに重要かが分かると思います。

ちなみにオススメのポイント高還元カードはJCB CARD Wです。JCB CARD Wは基本のポイント還元率1%ですが、入会後3ヶ月はポイント還元率が2%となり、さらにお得に利用できます。

よく利用するお店をサービスで割引や特典を受けられる

よく利用するお店やサービスがある人は、割引や特典が受けられるクレジットカードを選ぶ手もあります。

割引やポイントバックなどの特典があることで、年間数万円単位で得をすることも可能です。

クレジットカード各社は自社カードを利用してもらうべく、提携他社やグループ会社と協力し、特定の店舗で割引や特典が受けられる独自の特典を、自社カードに付帯させているのです。

なお学生がよく利用するお店で割引や特典が受けられるのは、以下のようなカードがあります。

| カード名 | 割引・特典 |

|---|---|

| 楽天カード | 楽天市場の支払いでポイント3倍 |

| ルミネカード | ルミネで5OFF/年4回開催の特別期間は10%OFF |

| dカード | ローソンで3%OFF |

| エポスカード | ビックエコー、シダックスで室料30%オフ |

ちなみにエポスカードであれば、ファッションショップ・映画館・カラオケボックスなど、10000店舗以上で割引やポイントアップの特典を受けられますので、学生にはオススメです。

利用しているスマホ決済との相性を考えてクレジットカードを選ぶのもあり

自分が利用しているスマホ決済と相性がよいクレジットカードを選ぶという方法もあります。

クレジットカードとスマホ決済を連携することで、ポイントの二重取りができ、さらに得をすることが可能になります。

ポイントの二重取りとは、たとえば「スマホ決済をクレジットカードでチャージする」ことと、「スマホ決済を利用する」ことでポイントを2回獲得できることです。

なおスマホ決済と相性のよいクレジットカードは、以下です。

- セブンカードブラス+nanaco ポイント還元率1.5%

- 楽天カード+楽天ペイ ポイント還元率1.5%~

- JRE CARD+Suica ポイント還元率1.5%

ちなみにあなたがiDを利用しているのであれば、支払いをdカードにすることをオススメします。

「dカードポイントスーパー還元プログラム」の対象になり、通常のdカードの還元率1%に、条件をクリアすることで最大6%のポイント還元率をさらに獲得できるのです。

なおスマホ決済と相性がよいクレジットカードについて詳しく知りたい人は、「電子マネーのポイントを最大限にアップする、最強クレジットカードはこれ」を参考にしてください。

学生のクレジットカードの作り方

「クレジットカードを作ろう!」と思ったものの、クレジットカードの作り方がわからなくてカードの申込みをためらっている人もいるでしょう。

ここではクレジットカードの申込みからカードが届くまでを丁寧に紹介していきます。

カードの作り方がわからず不安になっているあなたは、以下の内容を確認するようにしましょう。

【STEP1:必要なものの準備】クレジットカードを作るには、本人確認書類と銀行口座が必要

クレジットカードを作るには、以下2つが必要になりますので事前に用意しましょう。

- 本人確認書類

- 銀行口座

本人確認書類

犯罪収益移転防止法改正に伴って、本人確認書類は以下のいずか2点を用意する必要があります。

・運転免許証or運転経歴証明書のコピー

・健康保険証のコピー

・パスポートのコピー

・在留カードのコピー

・住民票の写し

クレジットカードはカード会社が利用料金を立て替えて、後日引き落としをする仕組みなので、身元がはっきりした人にカードを発行する必要があります。

そのため身元が確認できる本人確認書類を提出してもらい、確認書類を元にカード審査を行うのです。

銀行口座

クレジットカードは利用料金を後日口座から引き落とししますので、必ず本人名義の銀行口座が必要になります。

銀行口座を持っていない人は、クレジットカードの申込みをする前に口座開設してください。

未成年の学生の場合

未成年の学生の場合、本人確認書類と引き落とし用銀行口座の他に、親権者(親など)の同意が必要になります。

民法5条で未成年が契約などの法律行為を行うには、法定代理人(親権者)の同意を得なければならず、同意のない契約は取り消しができることになっています。

クレジットカードを作ることも契約行為の一つですので、未成年者の場合は親権者の同意が必要になるのです。

なお親権者の同意を得る方法は以下の2つになります。

同意書の送付 三井住友カード オリコカードなど

親権者の同意を得られない場合、クレジットカードが発行されません。

未成年の人はクレジットカード申込む前に、親権者からクレジットカードを作ることへの同意をもらって、カード会社から連絡が来るので対応してもらうように伝えましょう

【STEP2:カード申込み】学生はネットからの申込みがおすすめ

クレジットカードの申込み方法は、ネットでの申込みとカード会社提携店舗の専用窓口での申込みに分かれますが、学生の場合ネットからの申込みがオススメです。

ネットからの申込みは、授業の合間や移動中などの空き時間を利用してスマホで手軽に行えますし、申込みにお金がかかりませんので、非常に利便性が高いのです。

一方、カード会社提携店舗の窓口で申し込む場合は、最寄りの提携店舗へ足を運ぶ必要があり、電車賃などのムダなお金がかかってしまう可能性もあります。

ちなみにネットから請求した書類に必要事項を記入し、カード会社へ送り返す郵送申込みもありますが、「手書きで手間がかかる」、「書類を郵送する必要陰ある」、「カード発行まで日数がかかる」などデメリットが多く、まったくオススメできません。

【STEP3:カードの審査~受け取り】カードは郵送で送られてくるが注意が必要

申込みが完了するとクレジットカード会社は審査を行い、審査が終了したらカードを発行して申込者の自宅にカードを郵送します。

この時に注意しなければいけないのは、クレジットカードはポストに投函されるわけではないことです。

クレジットカードの郵送には以下の3種類があります。

- 本人限定受け取り郵便

- 受取人確認サポート

- 簡易書留

いずれも受け取り作業が必要になりますが、これは投函よるカードの盗難を防ぐためと、申込み時の住所が正確であるかを確認するための措置です。

とくに「本人限定受け取り郵便」「受取人確認サポート」に関しては、受け取り時に本人が自宅にいて、本人確認書類を提示する必要があります。

有効な本人確認書類は以下の通りです。

・運転免許証

・日本国旅券(パスポート)

・個人番号カード

・在留カード

・特別永住者証明書

など

学生の場合、実家暮らしのケースも多いでしょうが、「家族がいるからいいや」というわけにはいかない場合があるのです。

ただし多くのカードは簡易書留で郵送されてきますので、本人か家族が家にいればサインのみで受け取れます。

カードの配達形式は各クレジットカードの公式サイトで確認できますので、事前に確認しておくとよいでしょう。

なおクレジットカードの審査については「クレジットカード審査に通りやすくなるために知るべき7つのこと」を参考にしてください。

学生がクレジットカードを持つ4つのメリット

「自分がクレジットカードを持つことに、どんなメリットがあるの?」と疑問を感じている学生の人も多いでしょう。

クレジットカードには、支払いが楽になる以外にも多くのメリットがありますが、中でも学生が受けられる大きなメリットは以下の4つになります。

ここではクレジットカードの4つのメリットについて詳しく説明していきます。

現金を持ち歩く必要がない

クレジットカードを1枚持っていれば、現金を持ち歩かなくても、ほとんどの支払いを行うことが可能です。

国を挙げてキャッシュレス化を推進しているため、クレジットカードが利用可能な店舗・サービスは着実に増加しているので、わざわざ現金を銀行やATMでおろして持ち歩く必要がなくなりつつあります。

経済産業省の「キャッシュレスの現状及び意義」によると、日本のキャッシュレ決済比率は2018年に24.1%で、2025年までに比率を40%程度にするとしていますので、これからキャッシュレス決済がさらに普及していきます。

ただしクレジットカードはキャッシュレス決済のメインではありますが、カードリーダーに通したり、暗証番号入力やサインが必要など、使いづらい面があるのも事実。

しかし2020年の6月からコンビニの最大手・セブンイレブンが、クレジットカードの非接触決済に対応しはじめたことからも分かるように、今後はスマホ決済のようにタッチのみでカード決済する方式が主流になりますので、ますますクレジットカードが便利になります。

なお非接触決済を積極的に進めているのは「VISA」になりますので、クレジットカードでスピーディに決済したいのであれば、学生専用のVISAカードである三井住友カード デビュープラスを申し込むようにしましょう。

ポイントや特典を得られる

クレジットカードの最大のメリットはポイント還元と、提携店舗やサービスでの割引サービスを受けられることです。

各カード会社は顧客を積極的に獲得したがっており、ポイント還元や割引などのサービスを付帯することで、ユーザーの取り込みを図っているのです。

同じ商品やサービスを購入したとして、クレジットカードであればポイントが付いたり割引を受けられますが、現金払いの場合、特典は一切ありません。

またクレジットカードはスマホ決済とひも付けることで、ポイントの二重取りをすることも可能です。

たとえば楽天ペイに楽天カードを登録すると、ポイント還元率0.5%の楽天ペイとポイント還元率1%の楽天カードのポイント二重取りができ、合計で1.5%のポイント還元率を実現できます。

クレジットカードを持つことのメリットを、感じられるのではないでしょうか?

旅行保険が付いている

多くのクレジットカードには海外旅行保険が付いています。

夏休みや冬休みの旅行、卒業旅行、留学などで海外へ行く時にクレジットカードがあれば、保険を無料で利用できるのです。

海外では日本の健康保険が適用されませんので、怪我や病気になると多額の治療費・入院費を請求されてしまいます。

たとえば外務省はニューヨークで怪我や病気で入院した場合、数百万から1000万円かかることを覚悟するように警告しています。

そのため海外旅行保険に加入するのは必須なのです。

クレジットカードについている海外旅行保険は以下2つのどちらかです。

- 自動付帯 カードを持っているだけで保険が適用になる

- 利用付帯 海外旅行のチェックやツアー代をカードで支払った場合に適用になる

学生カードの場合、利用付帯のタイプが多いです。

利用付帯は提要条件が、海外旅行の費用の一部をクレジットカードで支払っていることになりますので、旅行費用をカードで支払っていない人は別途海外旅行保険に入る必要があります。

なお海外旅行保険が自動付帯しているカードで補償が手厚いのは、ライフ学生カードです。

障害死亡・後遺障害が最高2000万円、傷害治療費用が最高200万円と手厚い保障内容になっています。

良好なクレジットヒストリーを作れる

学生のうちにクレジットカードを利用してきちんと支払いをすることで、良好なクレジットヒストリーを作ることができます。

クレジットヒストリーとは、クレジットカードの利用履歴のことで、信用情報機関に情報が記録されています。

クレジットヒストリーが良好な人は、「信頼性が高い」と判断されますので、審査のハードルが高いゴールドカードなどの審査に通りやすくなるのです。

良好なクレジットヒストリーを作るためには、支払日にきちんと支払いをし続けることが重要になります。

そのため支払いの延滞や、クレジットカードを使いすぎての滞納などは絶対しないようにしましょう。

クレジットカードの2つのリスクと対処法教えます

前の章で、クレジットカードには多くのメリットがあると書きましたが、クレジットカードの利用にはリスクも存在します。

ですがリスクをきちんと認識して、その対処法を知ることで、クレジットカードを安心して利用できるようになるのです。

ここではクレジットカードの2つのリスク、その対処法を紹介していきます。

クレジットカードを使いすぎて支払いができなくなる

1つ目のリスクはクレジットカードを使いすぎてしまい、最悪の場合支払いをできなくなってしまう可能性があることです。

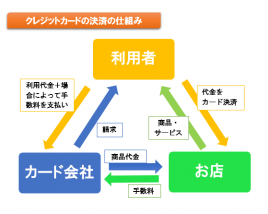

クレジットカードはカード会社が支払いを立て替えて、後日に口座から引き落とす仕組みのため、手持ちの現金がなくても支払いができるので、「お金を使わないで商品やサービスを購入した」という錯覚に陥ってしまうのです。

この錯覚が使いすぎの大きな原因になっていて、行きすぎると破産という状況も引き起こします。

しかし学生の場合は基本的には10万円程度と、クレジットカードの限度額が低く設定されています。

さらにまねーぶの調査によると、ひと月あたりの学生のクレジットカード利用額は「30,000円以上~50,000円未満」が21.4%と最も多く、平均は30224円でした。

ですからクレジットカードの使いすぎを過度に心配する必要はないと言えるでしょう。

それでもクレジットカードの使いすぎに不安を感じる人は、デビットカードの使用をオススメします。

デビットカードは支払いと同時に銀行口座から引き落としされる仕組みですので、口座に入っている金額分しか使用できないので、使いすぎの心配がありません。

なお楽天デビットカードであれば、クレジットカード同様、利用した額の1%が還元されます。

クレジットカードが不正利用される

クレジットカードを不正利用される可能性があることも、リスクの一つです。

金融機関等のWEBサイトを偽装して、クレジットカード情報を奪う「フィッシング」や、ECサイトなどのデータベースから個人情報を抜き取る「ハッキング」など、クレジットカードの情報を狙う手口は増加傾向にあります。

奪われたクレジットカード情報は利用者の気づかないうちに不正利用されて、身に覚えのない請求をされることになるのです。

こうした不正利用は、以下2つを徹底することで防ぐことができます。

- amazon、楽天などの大手のサイトのみ利用する

- 利用明細のこまめな確認をする

amazon、楽天などの大手のサイトのみ利用する

自分が利用するサイトをきちんと定めて、他のサイトではカード利用しないようにすることで、情報の漏洩やフィッシング詐欺に遭う確率が格段に低くなります。

利用するサイトはamazonや楽天など名前が知れているサイトに絞るのが正解です。

大手サイトはコストをかけてセキュリティを強化していますので、あなたのクレジットカード情報が漏洩する可能性は非常に低いです。

しかし中小のECサイトなどは、セキュリティが弱く、個人情報の漏洩の危険性がありますので、利用にはリスクがあると考えておきましょう。

利用明細のこまめな確認をする

利用明細をこまめにチェックすることで、引き落とし前に不正利用分を取り消してもらうことが可能になります。

クレジットカードの明細が手元に届いてから引き落としまでは、1週間以上の間隔があるので、その間に対応できれば請求を止められ、引き落としを回避できるのです。

不正利用の金額が大きい場合、一旦引き落とされてしまうと、学生にとっては大きな負担になってしまいます。

利用しているクレジットカードがWEB明細であれば、明細チェックの日を決めておき、明細が郵送されてくるのであれば、すぐに開封してチェックするようにしましょう。

明細をチェックして、不正利用が確認できた場合は、すぐにカード会社の紛失や盗難の担当デスクに連絡を取って、その後の対応について指示を受けてください。

学生時代はカード審査が甘いので実は入会のチャンス!

クレジットカード会社は申込み者に対して審査を行い、その上でカード発行の可否を決めますが、学生は社会人に比べて審査基準が甘いため、非常にカードを作りやすいのです。

学生は近く社会人になって収入が伸び、かつ結婚や出産などにより支出額も伸びていきます。

クレジットカード会社は、社会人になってからの支出を自社カードで支払いってもらいたいと考えているので、学生に対する審査を甘くしているのです。

審査が甘いと言っても、以下の3条件を満たしている必要があります。

- 年齢が高校生を除く18歳以上

- 本人もしくは親(親権者)に安定した収入がある

- 未成年の場合、親(親権者)の同意書があること

多くのクレジットカードが申込みの基準を18歳以上としています。

たとえ18歳であっても、高校生以下は申込み不可ですので注意が必要です。

学生の場合は、本人に安定した収入があるケース少ないので、カード会社は本人の収入を審査対象にはしていません。

ですから申込み時に記載する年収も、収入がなければ0円として大丈夫です。

代わりにカード会社は親の収入をチェックするのですが、本人が大学や専門学校に通っていることが、親に安定した収入があることの証になります。

大学生・専門学校生であっても未成年の場合は、親の同意書がなければクレジットカードを作れません。

未成年者は契約行為を行えないことが法律で決まっていて、クレジットカードを作ることも契約行為に該当するからです。

奨学金は審査に影響を与えない

奨学金を借りている学生は多いと思いますが、奨学金を借りていることがカードの審査に影響を与えることはありません。

クレジットカード審査で「借入」とされるのはカードローンなどの無担保でのお金であって、奨学金は対象外なのです。

奨学金の借入には、保証機関、保証人や連帯保証人の保証が「担保」として必要になるからです。

申込み時に奨学金の金額を記載する必要もまったくありません。

ただし卒業後に奨学金を3ヶ月以上滞納してしまうと、その事実が個人信用情報機関に記載されてしまいクレジットカードの審査に影響を与えますので、注意が必要です。

学生でもクレジットカード審査に落ちるケース

クレジットカードの審査基準は学生に対しては甘いのですが、以下3つのケースの場合は、審査に落ちる可能性があります。

- 携帯電話本体の分割払い代金を延滞した

- 申込み内容に誤りがある

- 短期間に何枚も申し込んだ

それぞれについて説明していきます。

携帯電話本体の分割払い代金を延滞した

学生がクレジットカード審査に落ちる原因で多いのが、携帯電話本体の分割代金を滞納しているケースです。

携帯電話の分割代金は毎月の通話料に含まれていて、本人は通話料を延滞しているつもりでいるのに、実際は分割代金も同時に延滞しているのです。

携帯電話を分割で購入するのは個別クレジット契約ですので、3ヶ月以上延滞すると、延滞の事実が個人情報機関に記録されて、いわゆる「ブラック」扱いになるので、クレジットカードの審査に通りません。

そのため分割購入している場合は、通話料の延滞をしないように注意が必要です。

申込み内容に誤りがある

クレジットカードを申し込んだ時に記載した内容に誤りがあると、審査に通らない可能性があります。

名前や電話番号、住所に誤りがあると、カード会社は本人を特定できないので、審査に落としてしまうからです。

とくに電話番号は注意が必要です。

本人確認や在籍確認をするためにカード会社が電話をかけたのに繋がらなければ、カード会社はそれ以上審査を進めることができません。

記載内容にミスがないか、学校の試験と同じ感覚で何度もチェックするようにしてください。

短期間に何枚も申し込んだ

「気になるカードを片っ端から申し込んでみよう」と考える人もいるかと思いますが、短期間に複数のカードを申し込むことで、カード審査に通らなくなるので注意してください。

短期間に何枚ものクレジットカードに申し込むと、クレジットカード会社は「キャンペーンの特典狙い」や「お金に困っている」人と考え、信頼性が低いのでカードを発行する必要がないと判断します。

そのためクレジットカードの審査に落ちてしまうのです。

「他のカードの申込み情報なんて分からないんじゃない?」と思うかも知れませんが、クレジットカードの申込みの情報は信用情報機関に記録され、各カード会社が共有していますので、情報は筒抜けと考えるようにしてください。

クレジットカードは吟味した一枚だけを申し込むようにして、仮にカード審査に落ちたとしても、2~3ヶ月ほどの期間を空けて次のカードに申し込むようにしましょう。

クレジットカード利用時の注意点

クレジットカードは非常に便利なアイテムですが、利用に関して注意するべき点がいくつかあります。

カード会社の規約に反した行為を行ったり、支払いに関する知識を持たずにカードを使うことで、大きなトラブルを招く危険性があります。

中でもとく重要なものが、以下の3点です。

カードが届いたら裏面にサインする

カード規約の定めにより、クレジットカードが届いたらすぐに裏面にサインをする必要があるため、カード受け取り後はすぐにサインをしましょう。

クレジットカードのサインが無いまま利用した場合、カード規約違反となり、カードを不正利用された際の被害額の補償を受けられなくなるからです。

「カードは届いたらすぐにサイン」と覚えておきましょう。

暗証番号が分からないようにする

申込時にクレジットカードの暗証番号設定をしますが、暗証番号を忘れないようにクレジットカードに記入したり、クレジットカードを入れた財布に暗証番号を記載したものを一緒に入れたりしないでください。

クレジットカードを紛失した場合、暗証番号を使って不正利用されてしまうと盗難保険が適用されないので、暗証番号は必ず第三者が分からないようにする必要があります。

また暗証番号を設定する時に、自分の誕生日や電話番号など推測されやすい番号にするのも危険性が高いので止めましょう。

暗証番号は他人から推測されないものにして、自分が忘れないようにスマホのメモ帳に保存する方法がオススメです。

スマホは外出する時に必ず持っているものなので、暗証番号入力が必要な時にスマホをチェックするだけでOKだからです。

推測されづらい暗証番号に変更するには、カード会社のサイトで変更方法を確認するようにしてください。

3回以上の分割払とリボ払いは行わない

クレジットカードの3回以上の分割払いやリボ払いは、利息がかかってきますので行わないようにしましょう。

分割払いやリボ払いは1回あたりの支払い金額を低く抑えられて魅力的ですが、実際には利息がかかることで支払い総額が大きくなってしまっているのです。

とくにリボ払いは15%程度と高めの利息が設定されています。

たとえば5万円の商品を金利15%のリボ払いで、毎月5000円で返済した場合、支払い回数が10回となって、その間に払う利息は3337円となってしまうのです。

なお朝日新聞によると、リボ払いのトラブルに対する消費生活センターへの相談が5年前の2倍に増えているとのことです。

クレジットカードでの支払いは、すべて「1回払い」にすることを徹底しましょう。

クレジットカードは2~3枚を使い分けるのが理想

クレジットカードは種類によってポイント高還元になる店舗や割引特典を受けられる店舗に違いがあるため、学生であっても効果的に複数枚を使い分けるのがオススメです。

クレジットカードには特定の店舗でポイント還元率が2倍~10倍になるものや、1,000円以上の割引を受けられる特典付きのものがあるため、利用店舗によって最もお得なカードは異なってきます。

たとえばルミネで買い物をするなら、ルミネで常時5%OFFのルミネカードが最もお得ですし、海外店舗での買い物なら、海外利用で5%キャッシュバックを受けられる学生専用ライフカードが最もお得です。

そのためカードは使い分けを上手に行うことで、買い物額を実質的に大きく抑えることが可能なのです。

「でも、クレカの複数枚持ちはちょっと…」と不安になる人も多いでしょうが、まねーぶの調査では、現在、学生の約4割が2枚以上のクレジットカードを保有しています。

出典:まねーぶ「【クレジットカード利用調査】学生のクレジットカード保有率63.2%、1番人気のカードは?」

学生の多くが複数枚持ちを実践できているため、あまり心配せずチャレンジしてみてください。

次の章では、学生にオススメのサブカードを紹介していますので、2~3枚目のカードを検討したい学生の人は参考にしてください。

2枚目~3枚目にオススメのサブカード3選

ここでは学生のあなたに向けて、学生として持っておきたいサブカードを厳選して紹介。

よりキャッシュレス決済を効果的に利用したいなら、以下の4枚からあなたに合ったものを利用するのがオススメです。

【ルミネカード】ルミネの買い物が常時5%OFF!年4回は10%OFFに!

ルミネカードはルミネで月1回は買い物をするという学生は絶対に持っておきたいカードです。

ルミネカードはルミネの買い物が常時5%OFFになる割引特典付きで、かつ年に4回実施される特別な割引期間では10%OFFとなるからです。

常時5%OFFの期間に年30,000円利用すれば、1,500円の割引となるため、2年目以降の年会費1,048円以上の得ができます。

またルミネカードはポイント還元率0.6%でJRE POINTが貯まり、貯まったJRE POINTはルミネの商品券に交換できます(1,000円=6円分付与)。

さらにルミネカードでSuicaのチャージやSuica定期券の購入をすれば、ポイント3倍の1.8%還元になるため、Suicaユーザーのあなたにもオススメです。

Suica定期券を搭載できますので、Suicaとルミネカードを別に持たずに済むので便利です。

ルミネカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 953円 | 0.5~1.8% | – |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短即日 | 最高500万円 | 477円 |

- ルミネで5%OFF

- 年4回の特別期間はルミネで10%OFF

- Suicaチャージ&定期券購入でポイント1.8%還元

【ENESOSカード S】ENEOSのガソリン代が常時2円引き/L

ENEOSカード Sはドライブに関する特典やサポートを受けられるため、よく車を運転する学生がサブとしてもつのにオススメです。

ENEOSカード SはENEOS SSのガソリン代が常時2円引き/Lになるのに加え、24時間365日最短30分で駆けつけてくれるロードサポートサービスが利用できるからです。

またオリックスレンタカー、エックスレンタカー、レンタカージャパレンを10%OFFで利用できる特典も付いています。

ENEOSカード Sは年会費1,250円ですが、年1回のカード利用で翌年度分が無料となるため、年会費のことを気にせずサブカードとして活用できます。

ENEOSカード S

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円 | 0.6%~2% | 0.24~0.8% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1週間 | – | 無料 |

- ENEOSでガソリン2/L円引き

- オリックスレンタカー10%OFF

- カーコンビニ倶楽部で5%OFF

【リクルートカード】居酒屋で人数×50円分ボーナスポイントあり

リクルートカードは居酒屋の幹事をする可能性のあるあなたにオススメのサブカードです。

リクルートカードはポイント還元率1.2%の高還元に加え(1,000円=12Pt)、ホットペッパーの利用では利用人数×50ポイントのボーナスポイントを貰えるのです。

たとえば30人で3,000円の飲み会を開いて、リクルートカードで支払いをすると以下の通りポイントが貯まります。

―3,000円×30人=90,000円×0.012(1.2%)=10,80ポイント

②ボーナスポイント

―50ポイント×30人=1,500ポイント

リクルートポイント1ポイント1円分のPontaポイントに交換でき、PontaポイントはローソンやライフなどのPonta提携店での支払いに使えます。

リクルートカードは年会費無料で利用できるため、手軽に持てます。

リクルートカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.25~4.2% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

- ポイント還元率1.2%(1,000円=12Pt)

- 1ポイントは1円分としてローソンなどで利用可能

- ホットペッパーで人数×50ポイントのボーナスあり

もっとクレジットカードについて知るためのQ&A

ここまで学生がクレジットカードを作るため、使うために必要な基礎知識をお伝えしてきました。

しかし初めてクレジットカードを持つ人にとっては、まだまだ疑問や不安があるでしょう。

そこでクレジットカードについてよくある質問に回答をしていく形で、さらに情報を提供していきますので、参考にしてください。

VISAとかJCBなどの国際ブランドはどれを選べばいいの?

学生時代にクレジットカードを作るのであれば、VISAもしくはmasterのカードを選ぶことをオススメします。

VISAとmasterは世界シェアのNO1、NO2の国際ブランドで、日本のみならず海外でも「使えない場所がない」と言っても過言ではないほどの加盟店数を誇っているからです。

加盟店数が少ないとカードを使えないケースも出てきて、クレジットカードを作った意味がなくなってしまいます。

日本だけでの利用であれば、JCBもオススメです。

JCBは国内シェアNO2の国際ブランドで、プロパーカードがポイント高還元など、非常に魅力的です。

その他にアメックスやダイナースのなどの国際ブランドもありますが、加盟店が少なく、学生では審査に通らないので選択の余地はありません。

海外旅行にはクレジットカードが必要なの?

海外旅行には、クレジットカードを必ず持っていくべきです。

海外ではクレジットカードが身分を明かすものになっていますので、ホテルのチェックインやレンタカーを借りる場合にはカードの提示を求められます。

また多額の現金を持ち歩いて、紛失してしまうなどのリスクもありません。

クレジットカードには海外旅行傷害保険が付帯していますので、旅行中に病気やケガなどのアクシデントに見舞われても、保険を使えますので安心です。

あなたが海外旅行に行く予定があって、クレジットカードを持っていないのであれば、すぐにカードに申し込むことをオススメします。

クレジットカードと電子マネーを組み合わせるとお得って聞いたけど?

クレジットカードと電子マネーを組み合わせることで、ポイントの二重取りができるので、さらにお得になります。

「クレジットカードで電子マネーにチャージするとき」と、「電子マネーでの支払い時」両方でポイントを付与されるので、クレジットカードと電子マネーをそれぞれ単体で利用するよりもポイントを多く獲得できて、お得になるのです。

たとえば楽天カードと楽天Edyの組み合わせであれば、楽天カードで楽天Edyへチャージすることで0.5%のポイントが付与され、楽天Edyの利用で1%のポイントが付与されます。

つまり1.5%(0.5%+1%)という、非常に高いポイント還元率になるということです。

自分が今使っている電子マネーに、相性のよいクレジットカードを探してみてはいかがでしょうか?

クレジットカードの利用を親に反対された場合はどうすればいい?

未成年の学生は親の同意なしにクレジットカードを作れないため、親に作成を反対されたのであれば、親の同意が不要なスマホ決済の利用がオススメです。

スマホ決済は150万~300万店舗の加盟店でスマホアプリによる支払いができ、利用額に応じたポイント還元も受けられるからです。

スマホ決済でオススメのサービスはソフトバンクグループが運営する「PayPay」です。

PayPayはアプリストアから無料でダウンロードし、アプリ操作で銀行口座からチャージすれば支払いが可能となり、利用額に対して最大1.5%の還元率でキャッシュバックを受けられます(100円=1.5円)。

PayPayは以下のような店舗で利用可能です。

【PayPay加盟店例】

・ファミリーマート

・ローソン

・すき家

・サンマルクカフェ

・ピザーラ

・サーティワンアイスクリーム

・白木屋

・笑笑

・千年の宴

・コジマ

・ビックカメラ

・TSUTAYA

・ジュンク堂書店

・カラオケ館

・ラウンドワン

またPayPayは、ヤフーショッピングやPayPayモール、ヤフオクなどで利用できるためネットショッピングも問題なく行えまし、一部では公共料金の支払いにも対応しています。

利用額の引き落とし時に銀行口座残高が足りないとどうなる?

学生の中には「もし、カード利用額の引き落とし時に銀行口座残高が足りなかったら…」と心配する人もいますが、この点について過剰な心配は不要です。

カード会社側もケアレスミスによる銀行口座残高の不足を想定しており、数日の遅延が1回あった程度では問題としないのです。

返済遅延に気づかなかった場合でも、基本的にカード会社がその旨を電話などで教えてくれるので心配要りません。

電話などでカード会社から連絡があった場合は、カード会社の指示に従い、お金を適切に支払うようにしましょう。

ただし銀行口座残高の不足は、起きないに越したことはありません。

遅延の回数が多くなったり期間が長くなれば、カード会社は個人信用情報機関に支払い遅延の記録を残します。

残された情報は2年~5年残り、他のカード会社やローン会社も閲覧できてしまうので、その間のクレジットカード作成やローン契約時の審査に通りづらくなってしまいます。

常に銀行口座の残高には、カード利用額2ヶ月分の金額がある状態にしておくのが理想です。

カードが紛失・盗難に遭ったらどうなる?対処法は?

使えるお金が少ない学生時代は、財布を落とせばそれが経済的な致命傷となりかねませんが、クレジットカードは現金よりも紛失、盗難に対して圧倒的に強いので安心です。

クレジットカードを落としたり盗難されたりした場合、カード会社に連絡するだけで簡単に使用を止められます。

クレジットカード各社は紛失・盗難用のコールセンターを用意しており、そこに電話をすることでクレジットカードの機能を停止することが可能です。

また故意でなければ、紛失や盗難による不正利用が行われても、不正利用分を補償してもらえます。

ちなみにカードの紛失盗難時の具体的な流れとしては、カードの公式サイトなどに記載されている盗難・紛失専用の連絡先に電話をかけ、その後警察に届け、再びカード会社に連絡することになります。

学生でもキャッシングは使ってもいいの?

キャッシングとは現金を借りられる機能で、クレジットカード申込み時にキャッシング機能を申し込んでカード会社の審査に通れば、学生でもカードを使って借入可能ですが、オススメはできません。

キャッシングを利用すると、借りた分のお金である元金の返済に加え、年率18%程度の利息を支払う必要があるからです。

年率18%の利息というのは、1年間お金を借りっぱなしにした場合に、借りた金額の18%を余計に支払う必要があるということです。

たとえば10万円を1年間借りっぱなしにしたならば、18%の18,000円を利息として支払う必要があります。

利息は、収入が不安定で返済計画を立てづらい学生にとっては、金銭的にも精神的にも重い負担となります。

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

代表理事 瀬川 和哉

一般社団法人クレジットカードアドバイザー協会は、「全ての人にキャッシュレスの恩恵をもたらす」ことを理念として2015年2月設立。そして、クレジットカードの使い方について専門的な知識を持つプロフェッショナルを育成していくため、会員資格講習を実施したり講演会などで日々活動している。代表理事の瀬川和哉は2014年から16年クレジットカードの利用を研究しており、FPや保険業に向けての講演多数。