カードローン審査

カードローンの申込をする時に、「カードローン利用には必ず審査があります。」という言葉を見たり聞いたりすると何を審査されるのか気になりますよね。

実際にカードローン審査に疑問を抱えている人には、

- 自分が審査に通るのかどうかわからない

- 審査の基準はどうなっているか

- 何らかの滞納をすると審査に通らないのか

などの疑問を持っている人が数多くいます。

結論から言うと、全てのカードローン会社の審査は共通しています。

ただし、カードローン会社によって審査の基準が異なります。

審査基準を知ることで、自分がカードローン審査に通るかどうか判断していくことができます。

この記事では、カードローンの審査について不安な人へ審査の仕組みや審査基準について解説をしていきます。

カードローン審査の仕組み

どのカードローン会社も審査の仕組みに大きな違いはありません。

カードローンに申込をした後は、3つのステップで審査が行われています。

ここでは、3つのステップを順に解説していきます。

申し込み情報を基に仮審査

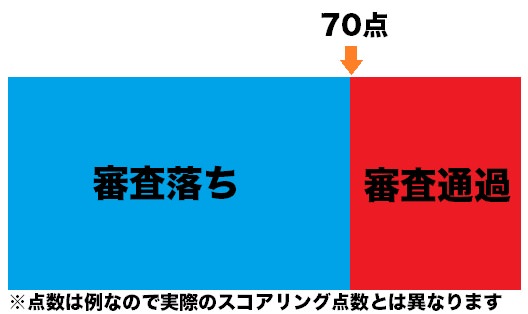

カードローン会社は、申し込み受付をした個人情報をもとにコンピューターが自動的に点数化(スコアリングシステム)をして審査をします。

カードローン会社は、スコアリングシステムを利用することで、個人の属性(情報)が一瞬で点数化され、審査スピードを格段に上げることが可能になり、人為的な審査を排除することで審査自体の公平さを保つことができます。

同じ情報を入力しても、審査に通る場合と通らない場合があるのは、各金融業者で審査の基準が異なっているためです。

スコアリングシステムは、カードローンのみならずクレジットカードの審査や、車のローン、住宅ローンなどに至るまで幅広く利用されています。

スコアリングがどのように点数の付けがされているのかを、一例として解説していきます。

スコアリングされる項目

・職業

・勤務先

・年収

・勤続年数

・居住形態

・住宅ローンまたは家賃負担額

・居住年数

・固定電話の有無

・家族構成

・他社借入

スコアリングされる項目の中から、年収をスコアリングしてみます。

| 年収 | スコアリングの点数 |

| 100万円未満 | 10点 |

| 100万円~200万円 | 20点 |

| 200万円~300万円 | 30点 |

| 300万円~400万円 | 40点 |

| 400万円~500万円 | 50点 |

年収が高ければ高いほどスコアリングの点数は上がっていきます。

個人信用情報の照会

カードローン会社は審査の際、個人信用情報機関に申し込み者の信用情報を照会します。

信用情報を照会する事で、申し込み者が返済してくれる人かどうか判断をするからです。

クレジットカードやローンなどの支払いが記録されています。

延滞などをしてしまうと信用情報機関に記録されてしまいます。

| 金融事故 | 日本信用機構 | CIC | 全国銀行個人情報センター |

| 任意整理・個人再生 | 発生日から5年 | 取引終了後から5年 | 契約終了日から5年 |

| 自己破産 | 発生日から5年 | 取引終了後から5年 | 免責決定日から10年 |

| 長期延滞 | 延滞解消日から1年 | 延滞解消日から5年 | 完済日から5年 |

| 強制解約 | 発生日から5年 | 取引終了後から5年 | 契約終了日から5年 |

| 代位弁済 | 発生日から5年 | 取引終了後から5年 | 契約終了日から5年 |

個人信用情報機関について詳しく知りたい人は以下で解説をしています。

仮審査を通過すると本審査が始まる

仮審査を通過すると、カードローン会社の担当者が直接審査(本審査)をします。

本審査では、申込内容・個人情報の確認、提出をした本人確認・収入証明書類を審査していきます。

仮審査時の内容が正確な情報かスコアリングだけでは判断ができないため、本人確認書類を用いて申告内容に間違いが無いか審査をする必要があるからです。

カードローン申し込みに必要な本人確認書類・収入証明書類についてはこちらで詳しく解説しています。

在籍確認

なりすましによる防犯や職場に勤務しているかどうかを確かめるため、在籍確認の電話があります。

在籍確認が取れないと審査が止まってしまいます。

カードローン会社は担当者の個人名で電話をしてくるので、「カードローンの在籍確認」とバレてしまうケースは少ないです。

会社への在籍確認の電話がどうしても嫌だという人は「SMBCモビット」のように書類で在籍確認に対応しているカードローン会社があります。

ただし、書類で在籍確認をするには条件があります。

- 三井住友銀行、三菱UFJ銀行、ゆうちょ銀行のいずれかで、本人名義の普通口座を持っている人

- 社会保険証、または、組合保険証を持っている人

- 運転免許証、または、有効なパスポートを持っている人

- 収入証明書類(源泉徴収票、または、直近の2ヶ月分の給与明細書など)を提出できる人

| 金利 | 借入限度額 | 審査時間 |

|---|---|---|

| 3.0%~18.0% | 最大800万円 | 10秒簡易審査 |

なお、書類を揃えれば必ず電話がかからないというわけではありませんので注意しておきましょう。

書類で在籍確認をする方法については以下で詳しい解説をしています。

本審査通過後に融資が受けられる

全ての審査を通過するとカードローンを契約することができ、融資を受けられます。

融資の受け方には「振込融資」と「ATMから融資を受ける」の2つがあります。

振込で融資を受ける場合

契約先のカードローン会社と提携している銀行口座を持っている人は、24時間対応可能です。

契約先のカードローン会社と提携している銀行口座がない人は、14時までに振込融資の申請を出す必要があります。

例えば、24時間対応している大手消費者金融は以下の通りです。

| 消費者金融名 | 提携銀行 |

| プロミス | 三井住友銀行やジャパンネット銀行など、全国約200の金融機関 |

| アコム | 楽天銀行 |

| SMBCモビット | 三井住友銀行 |

特にプロミスでは提携している銀行が一番多くなっているので、24時間融資を受けやすいと言えるでしょう。

ATMから融資を受ける

契約先のカードローン会社からローンカードを発行してもらうか、公式アプリを使うことで融資が受けられます。

ローンカード利用の場合はまず、自動契約機で契約して即日カードを発行するか、郵送でローンカードを送ってもらう必要があります。

郵送の場合、ローンカード受取までに3日~1週間程度かかってしまいます。

スマホアプリを使ってATMから融資を受ける場合は、ローンカードを発行する必要はありません。

カードローン契約後アプリを使って融資を受けることが可能です。

公式アプリを配信しているカードローン会社については以下で解説をしています。

カードローン審査にかかる時間

銀行は「最短翌営業日」、消費者金融は「最短即日」でメールまたは電話にて審査の結果を伝えてくれることが多いです。

今回、銀行と消費者金融のカードローンを利用したことがある100人に審査にかかった時間をアンケート調査しました。以下がアンケート調査の結果です。

- 性別:男性74人/女性26人

- 年代:20代21人/30代34人/40代29人/50代16人

【銀行カードローン】

| 審査時間 | 翌営業日 | 翌々営業日 | 一週間以上 |

| 人数 | 20人 | 75人 | 5人 |

【消費者金融カードローン】

| 審査時間 | 30分以内 | 30分~1時間未満 | 1時間~6時間未満 | 翌営業日 |

| 人数 | 35人 | 48人 | 15人 | 2人 |

今すぐ審査結果を知り、お金を借りたいという人は、消費者金融のカードローンを選んでください。

銀行カードローンは即日の審査ができない

銀行カードローンの審査では、警視庁による審査も加わるため、即日での審査ができません。

今すぐにお金を借りたい場合などは消費者金融系のカードローンを選んでください。

なぜなら、銀行では融資しようとしている人が反社会的勢力と関わりが無いか調べる義務があり、その照会を含めて審査を行わなければならないため結果的に時間がかかり即日融資ができなくなっているのです。

また、銀行カードローンは銀行審査の他に保証会社審査の2つ審査を行う必要があり、即日審査回答が出ない原因となっています。

カードローン審査の基準

カードローン審査の基準は、3Cと呼ばれる「Capacity(返済力・資力)、Character(性格)、Capital(資産・財産)」の3つを基にしています。

ここでは、3つの基準について解説をしていきます。

Capacity(返済力・資力)

Capacityでは、申込者の年齢、職業、勤続年数、勤務先企業の規模、年収、他社借入額を見て、申込者の支払い能力を判断しています。

年齢

カードローンの申込ができる年齢は、20歳~69歳の人です。

20歳未満の未成年は、日本では民法の規定上融資などの契約行為が認められておらず、未成年が交わした契約は取り消すことができるとされています。

未成年は原則、両親などの法定代理人の同意が無ければ単独で借入の契約を行うことができないため、申込の年齢も20歳以上となっています。

また、70歳以上の場合、元気に働きにくくなる年齢を迎え安定した収入が確保できない場合が多いため、一般的にこちらも審査の申込ができなくなっています。

職業・雇用形態

医者や弁護士、公務員、会社員といった正規雇用の人は評価が高く、派遣社員、パート、アルバイトの非正規雇用の場合は、正規雇用と比べると評価が低くなります。

正規雇用の人は今後借入を返済していけるだけの収入が見込まれるため評価が高くなりますが、パートやアルバイトはいつ辞めて収入が無くなるか分からないので一般的に評価は低いと考えていたほうがいいでしょう。

勤続年数

勤続年数は長いほど返済能力が高いと判断され、評価が高くなります。

勤続年数に比例して収入は上がっていきますし、それだけ安定して収入を得られているという証拠にもなります。

また、勤続年数が長いほど転職する可能性も低くなり、収入が減るという可能性も考えにくいため評価が高くなります。

勤務先の規模

従業員数や資本金の額などで評価されるので、勤務先の規模が大きくなるほど評価が高くなります。

規模が大きければ大きいほど年収も高いくなる傾向にあり、また会社自体が倒産する可能性も低くなるため評価が高くなります。

年収

年収は高ければ高いほど返済能力が高いと評価されます。

なぜなら、返済能力とは安定して高い収入があることが大前提となっており、高い年収を安定して得ているということが重要となるからです。

ただ、季節労働で夏に収入が急激に増加し、冬場はほとんど収入が無いという場合は、通年で収入が高くても安定した収入とは言いにくく、審査が不利になりますので注意が必要です。あくまで、毎月安定して高収入があることが重要です。

他社借入額

借入額が大きいと評価が低くなり、借入額が少ないほど評価が高くなります。

他社借入が多い分返済金額も多くなると、正常な借入状況(年収の3分の1以上)を超えてしまう可能性もあります。基本的に他社借入は少ない方が評価が高いと思って間違いありません。

Capital(資産・財産)

担保になる住居や居住年数、車などの資産を評価します。

カードローン申込者の保有する資産が多いほど評価が高くなります。

住居形態

自己名義の持家を持っていると一番評価が高いです。

続いて、家族名義の持家、社宅、賃貸、公営住宅の順に評価が高くなっていきます。

持家の場合は住宅資産を持っていることになりますので、社宅や賃貸よりは評価が高くなります。住宅ローンを組んでいる場合も同様で、それだけ大きい金額を融資できるだけの信用度があると判断され、高評価に繋がります。

居住年数

持家の人は保有資産になるので、1年未満の人でも評価が高いです。

賃貸に住んでいる人は、同じ場所に最低1年以上住んでいると評価が高くなります。

賃貸の場合は、一年未満であれば審査に落ちる訳ではありませんが、転職したばかりで収入が安定していないと判断される場合もあり、スコアリングの点数が下がります。基本的に1年以上賃貸していれば、審査に影響が出ることはありません。

家族構成

独身で実家住まい(親と同居)の人が高い評価をされます。

一般的に独身で自由にお金が使える方が返済能力が高いと判断されます。また、親と同居の場合は家賃の支払いの無いケースがほとんどなのでお金に余裕があると判断され、スコアリングの点数も高くなります。

家族構成のスコアリングは以下のような順番で高いです。

独身で親と同居 1位

既婚で親と同居 2位

既婚で親と別居 3位

独身で親と別居 4位

ただし、独身で親と別居しているから審査に落ちるということはありません。もし審査に落ちた場合、何か違う理由があるはずなのでそちらを対策する方がいいでしょう。

また、結婚していたり子供のいる人の方がしっかり返済をする傾向があり、独身者よりも既婚者の方がスコアリングが高い金融業者もあるため、必ずしも一概に独身が良いという訳ではなさそうです。

Character(性格)

カードローン申込者が返済日に延滞することなく、融資額を返済してくれるかという性格面を判断しています。

過去のクレジットによる支払い実績(クレジットヒストリー)を確認し、金融事故の有無を確認します。

クレジットヒストリー

クレジットカードの契約や利用、商品の割賦契約(商品を分割払い)、住宅ローンなどの支払いをすると個人信用情報機関に利用履歴が記録されます。

利用額は関係なく、毎月支払期日に遅れる事なく返済していると評価が高くなります。

カードローンとクレジットカードの審査の違いについて気になる人は、以下で解説をしています。

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

専門家プロファイルで「クレジットカードの専門家」としても活躍中

国内の生命保険会社に25年勤務した後、西岡社会保険労務士事務所を開業。

社会保険労務士として活動するとともに、日本年金機構・年金事務所にて年金相談員として週2日勤務。また金融や労務を中心に記事を執筆・監修。

得意分野の公的年金や個人年金・生命保険は、長い時間をかけて資産を形成しリスクに備えるものです。長期的な視野で、金融商品や税金に関する最新のお役立ち情報をお届けします。

・安定した収入があることを証明できる

・融資額が他社を含めて総量規制(収入の1/3以下)の範囲内である

・過去に金融事故を起こしていない

以上をクリアしていれば、条件のいい会社(貸付利率が低い、サービスが充実、近くて便利、など)を選んで早めに審査申込をしましょう。審査を受けて契約しても必ず融資を受ける必要はありませんので、ローンの利用が未確定でも問題ありません。

審査・契約を済ますと、いつでも融資を受けられる権利を得たことになります。審査に想像以上の時間がかかったり、審査に落ちて他社で再申込、という事態にならないよう早めの対応をおすすめします。