銀行系クレジットカードの特徴とオススメカードを紹介!

クレジットカードを検討している人の中には、銀行やそのグループ会社が発行する銀行系カードに興味がある人も多いのではないでしょうか?

しかし一方で、銀行系カードに関して以下のことが気になっている人も多いはずです。

「銀行系カードのメリットやデメリットは?」

「銀行系カードの審査難易度は?」

結論から言えば、銀行系カードは入会のハードルが高いものの、その高いステータスから人気のクレジットカードジャンルと言えます。

本記事では銀行系カードの魅力やオススメの銀行系カードを徹底解説していきます。

あなたはこの記事を読むことで、あなたにとって最適な銀行系カードを入手できるようになりますよ。

銀行系の会社が発行する銀行系カードの特徴

銀行系カードは銀行やそのグループ会社が発行するクレジットカードのことを指し、ステータスの高さに特徴があります。

というのも銀行系カードは審査基準が厳しく、年収や勤務先に関して高いハードルが設定されているため、持つ人の高い社会的地位を保証するものとなっているのです。

銀行系カードには以下のようなものがあります。

・MUFGカード スマート

・JCB一般カード

※JCBは三和銀行(現:三菱UFJ銀行)が母体となり設立されてため、例外的に銀行系に位置付けられています。

銀行系カードは特にビジネスマンのあなたにオススメです。

ビジネスマンであれば、同僚や取引先との食事の機会がたくさんあるため、周囲からクレジットカードをチェックされる機会も多いからです。

社会的地位が高くなるほど持つアイテムにもそれ相応のステータスが求められます。

会社で管理職などの地位に立っているのであれば、銀行系カードは注目すべきジャンルと言えるでしょう。

銀行系カードのメリット3つ

銀行系クレジットカードには他の種類のカードとは異なる様々なメリットがあります。

ここでは銀行系カードのメリットとして、以下の3つの項目を詳しく紹介していきます。

キャッシュカード一体型が発行できる

銀行系カードがあれば、ATMでの現金の引き出しからクレジットによる買い物までを1枚のカードでできるようになります。

銀行系カードは発行母体が銀行なので、キャッシュカードとクレジットカードの役割を一枚に収めたキャッシュカード一体型のクレジットカードを発行することができるからです。

具体的にキャッシュカード一体型のクレジットカードには以下のようなものがあります。

・スーパーICカード TOKYU POINT PASMO「三菱UFJ-VISA」

・IYOCA(伊予銀行)

キャッシュカード一体型のクレジットカードは都市銀行や地方銀行で発行されています。

興味がある人は、まず自分が利用している銀行でキャッシュカード一体型のクレジットカードが発行されているかどうかを確認してみましょう。

ATM手数料が無料になる

銀行系カードは銀行が発行母体であるため、発行元の銀行でATM手数料の優遇措置を受けられます。

銀行はクレジットカードの顧客獲得を目的として、一定の条件を達成することでATMの利用手数料を無料にするなどの特典を、自社のクレジットカードに付帯させているのです。

例えば三菱UFJ銀行のスーパーICカード TOKYU POINT PASMO「三菱UFJ-VISA」であれば、以下のような特典を受けることができます。

・提携先コンビニATMの利用手数料月2回まで無料

※特典を受けるにはカード利用代金の引き落としが条件となります。

銀行のATM手数料は長い目で見ると、高額になります。

銀行で現金を引き出す機会が頻繁にあるのであれば、よく利用している銀行が発行しているクレジットカードの利用を検討してみましょう。

住宅ローンが組みやすくなる

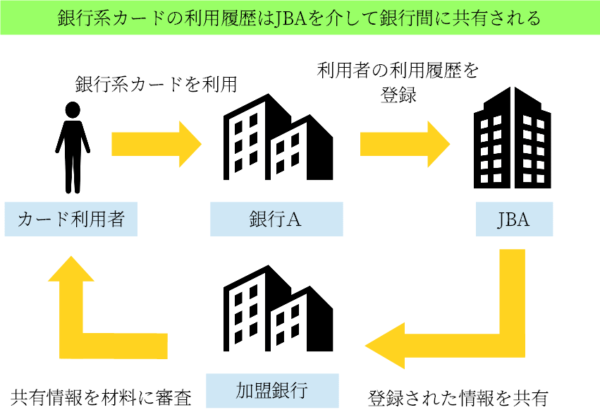

銀行系カードの利用履歴は銀行が加盟する個人信用情報機関『JBA』を介して、その履歴が加盟手銀行に共有されるため、銀行系カードを利用すると住宅ローンの審査に通りやすくなります。

銀行の商品の審査時にはJBAの記録が確認され、申込者が銀行系カードやローンの返済を滞りなく行ってきたかがチェックされるため、銀行系カードの遅延のない利用履歴はプラスに評価されることになるのです。

将来銀行で住宅ローンを組もうと考えているのであれば、銀行系カードを利用して評価を積み上げていくことをオススメします。

ただし、銀行系カードで返済遅延を起こすと住宅ローンの審査に通りにくくなるため、その点は注意が必要です。

銀行系カードのデメリット2つ

銀行系カードには多数のメリットが付帯している一方、デメリットもいくつか存在します。

ここでは銀行系カードのデメリットとして以下の2つを紹介していきます。

紛失時の不便が大きい

銀行系カードにはキャッシュカード機能一体型のものがあるため、紛失時の不便が大きいというデメリットがあります。

クレジットカードが使えないだけでなく、ATMでの現金の引き出しもできなくなるので、現金が財布になければ一切の買い物ができなくなってしまうのです。

クレジットカードは再発行ができるため永遠にカードを利用できないというわけではありませんが、カードが再び手元に戻るまではカードを使えません。

ポイント還元率が低い

銀行系カードのデメリットの1つとしてポイント還元率が低いことが挙げられます。

銀行系カードの基本ポイント還元率は0.5%と平均的な値であるものの、流通系カードの楽天カードなど、他ジャンルのカードには1%以上の高還元なものが数多くあるのです。

ポイント還元率1%以上のクレジットカードには以下のようなものがあります。

・Yahoo! JAPANカード

・dカード

・Orico Card THE POINT

ただし銀行系カードにも少ないながら、セブンイレブンやファミリーマート、ローソンでポイント還元率2.5%になる三井住友カードや常時1%還元のJCB CARD Wなど、ポイント高還元なものもあります。

そのためポイント還元率重視をしている人でも、銀行系カードには注目すべき点はありますよ。

おすすめの銀行系カード4選

ここではオススメの銀行系クレジットカードとして、以下の4枚を紹介していきます。

オススメの銀行系カード4選

年会費無料ポイント還元率常時1%

三井住友カードのスタンダードカード大手コンビニでポイント2.5%還元

高ステータスが特徴のJCBのプロパーカード利用実績に応じてJCB THE CLASSへの招待あり

年会費20,000円の格安プラチナカードプラチナカード独自のサービスが多数付帯

JCB CARD W

JCB CARD WはJCBが発行するクレジットカードで、銀行系カードの中では例外的にポイント高還元なのが特徴です。

JCB CARD Wは常時ポイント還元率1%と高還元であることに加え、JCBオリジナルパートナーズではポイント倍率がさらにアップするのです。

JCBオリジナルシリーズパートナーには以下のようなものがあります。

・セブンイレブン 2%

・昭和シェル石油 1.5%

・スターバックス 5.5%

※スターバックス カードのオンライン入金時

JCB CARD Wで貯まるokidokiポイントは、JCBプレモにチャージすることで、ファミリーマートやAmazonなどの買い物に利用できます。

JCB CARD Wは年会費無料で利用できるため、効率的にポイント還元で得をしたいあなたにとくにオススメです。

JCB CARD W

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0% | 0.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

- ポイント還元率常時1%(1,000円=10Pt)

- セブンイレブンポイント還元率2%(1,000円=20Pt)

- 1ポイント1円でAmazonやファミリーマートの買い物に使える

三井住友カード

三井住友カードは三井住友フィナンシャルグループの三井住友カードが発行するクレジットカードで、コンビニでポイント高還元になるのが特徴です。

三井住友カードは通常ポイント還元率0.5%でVポイントがたまるところ、セブンイレブン・ファミリーマート・ローソンでは5倍の2.5%還元となるのです。

主な銀行系カードのポイント還元率は以下の通りなので、三井住友カードはコンビニでは非常に高還元であると言えます。

・ICクレジットカード「三菱UFJ-VISA」(三菱UFJ銀行) 0.5%

・JCB一般カード 1.5%

三井住友カードでたまるVポイントはAmazonギフト券と交換してアマゾンで買い物に利用できるほか、nanacoポイントと交換してセブンイレブンの買い物に利用することもできます。

三井住友カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円 | 0.5%~2.5% | 0.3%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 2日程度 | 最高2,000万円 | 500円 |

- 大手コンビニで2.5%の超高還元

- ポイントはAmazonギフト券などに交換可能

- 最高2,000万円の海外旅行保険付き

JCB ゴールド

JCB ゴールドはJCBが発行するゴールドカードで、将来的に最上のステータスカードを目指したいというあなたにオススメです。

JCB ゴールドは利用実績次第では、最終的に「JCB THE CLASS」という超高ステータスなカードへの招待を受けることができるからです。

JCB THE CLASSはアメックス・センチュリオンやダイナースクラブ プレミアムカードと並ぶステータスを誇る、数少ないブラックカードの1つです。

【JCB THE CLASS】

JCB ゴールドは年会費10,000円とリーズナブルな価格で持てるため、若い人でも安心してブラックカードを目指せる1枚です。

仕事上の付き合いでクレジットカードを使う予定があるビジネスマンなどにはとくにオススメですよ。

JCBゴールド

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 10,000円 | 0.5%~5.3% | 0.3%~3.18% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短翌日 | 最高1億円 | 無料 |

- JCB発行のハイステータスゴールドカード

- 最短翌日発行

- 利用実績でJCB THE CLASSの招待を受けられる

MUFGカード・プラチナ・アメリカン・エキスプレス・カード

MUFGカード・プラチナ・アメリカン・エキスプレス・カードは格安の年会費で持てるプラチナカードなので、まずは気軽にプラチナカードを持ってみたいというあなたにオススメです。

MUFGカード・プラチナ・アメリカン・エキスプレス・カードの年会費は20,000円と格安で、他社のプラチナカードと比べるとその差は一目瞭然です。

もちろん年会費が安いからといってサービスの質が劣るということはなく、プラチナカード独自のサービスが以下のように多数付帯しています。

名門ゴルフ場予約代行サービス

プライオリティ・パスの年会費無料

プラチナ・グルメセレクション(指定レストランでコース料理1名分無料)

カードデザインも渋くてカッコいいデザインなので、周囲にクレカをアピールするのにもうってつけの1枚ですよ。

MUFGカード・プラチナ・アメリカン・エキスプレス・カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 20,000円 | 0.5~1.25% | 0.1~0.25% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短3営業日 | 最高1億万円 | 無料 |

- コンシェルジュサービス付き

- 名門ゴルフ場予約代行サービス

- 新規入会で最大10,000円キャッシュバックプレゼント(2020年6月30日まで)

審査に自信がないならまずは他ジャンルのカード利用がオススメ

銀行系カードの審査に自信がない人は、まず銀行系よりも入会のハードルが低い他ジャンルのカードを利用し、審査通過率を上げるのが得策です。

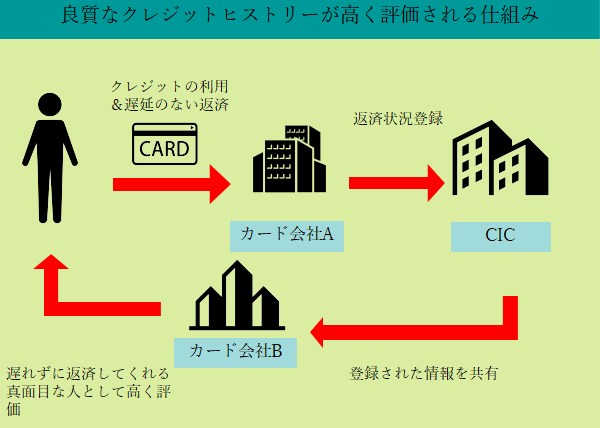

クレジットカードの利用履歴はクレヒスと呼ばれ、個人信用情報機関のCICを介して全カード会社に共有されるため、良質なクレヒスはカード会社からの高い評価につながるからです。

良質なクレヒスとは返済の滞りがないクレジットカードの利用履歴のことで、カード会社から延滞や貸し倒れの可能性が少ない申込者という評価を受ける要因となります。

具体的に銀行系以外のクレジットカードで、とくに審査に通りやすいカードには以下のようなものがあります。

・Yahoo! JAPANカード

・イオンカードセレクト

とくに楽天カードはオススメで、年会費無料の上、ポイント還元率1%の高還元で楽天スーパーポイントが貯まるため、非常に高スペックと言えます。

楽天スーパーポイントは楽天市場の支払いに使えるほか、楽天カードの提示でファミリーマートやデイリーヤマザキなどでの買い物にも使えます(何れも1ポイント1円)。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 楽天市場でポイント還元率3%(100円=3Pt)

- ポイントはそのまま楽天市場の買い物に使える(1Pt=1円)

- 新規入会で最大5,000ポイントプレゼント

最上天晴

株式会社GV・メデイアディレクター、クレジットカード・電子マネーの専門家。早稲田大学卒業後、日之出出版、扶桑社、主婦の友社で20年に渡り、雑誌・書籍の編集に携わる。2012年に主婦の友社を退社し、株式会社GVのメディアディレクターに就任。 2018年にまねーぶを立ち上げ、現在まねーぶの運営責任者と編集長を務めている。