クレジットカード おすすめ

キャッシュレス社会の波が押し寄せるなか、キャッシュレス決済の代表とも言えるクレジットカードに興味を持っている人は多いでしょう。

しかし、クレジットカードは種類が多いため、あなたは以下のような疑問や悩みから利用に踏み切れていないではないでしょうか?

「いつも使う店でポイント高還元になるカードは?」

「ステータスの高いゴールドカードってどれ?」

結論から言えば、クレジットカードはまずカード利用の目的を決め、その目的に合ったカードの中で人気のものを利用するのがおすすめです。

本記事では目的別におすすめのクレジットカードを紹介していきます。

目次からあなたの目的に合った項目をチェックするだけなので、本記事では多くの労力を消費することなく、自分に合った最適なカードを選び出すことができます。

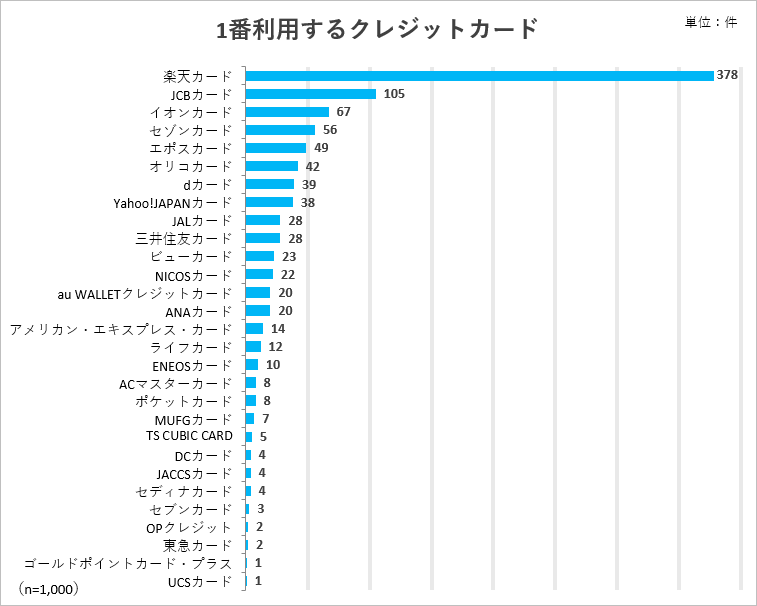

特にカード利用の目的が決まっていない人は、まねーぶの調査で人気ランキング1位になった楽天カードか、2位のJCBカードを利用するのがおすすめです。

カード選びに迷ったら、多くの人が利用する総合力の高いカードがオススメ

どのカードが選べばよいか分からないという人は、多くの人が利用しているカードを選ぶことがオススメです。

多くの人が利用しているということは、非常に使い勝手がよい証拠ですので、クレジットカード初心者でも使いやすいと言えます。

具体的に書くと、楽天カードとJCBカードの2枚になります。

この2枚はまねーぶが行った「【クレジットカード利用調査】1,000人に聞いた1番利用しているクレジットカードはどれ?」で、利用者が多かったベスト2のカードになります。

両カードとも「ポイント還元率が1%以上」「年会費が無料」という高いスペックを備えていますので、非常に使いやすいカードと言えます。

ここでは「楽天カード」と、JCBカードの中でも特に人気の高い「JCB CARD W」を紹介します。

【楽天カード】リアル店舗もネット通販も両方高還元になる総合力NO1カード!

楽天カードはまねーぶが行ったクレジットカード調査で、調査対象1,000人の内約39%が保有していた人気NO1のクレジットカードで、リアル店舗決済、ネット決済の両方で高還元になる総合力の高さがウリです。

楽天カードは通常ポイント還元率1%(100円=1Pt)という高還元に加え、国内最大級のネットショッピングモールである楽天市場ではポイント還元率3%となるため、リアル店舗、ネット店舗の両方で高還元なのです。

クレジットカードの平均的なポイント還元率が0.5%のなか、上記のポイント還元率は非常に高水準と言えます。

また、楽天カードの魅力はそれだけではありません。

というのも、通常、クレジットカードのポイントは有効期限が2年のところ、楽天カードの利用で貯まる楽天スーパーポイントは、ポイントが貯まった月を含む1年間が有効期限のため、質無期限なのです。

また、楽天スーパーポイントは以下のように多様な楽天サービスに使えるため、「ポイント使い道に困ることがない」というメリットもあります。

| サービス | レート |

|---|---|

| 楽天ペイ(スマホ決済) | 1Pt=1円 |

| 楽天ブックス | 1Pt=1円 |

| 楽天トラベル | 1Pt=1円 |

| 楽天ポイントカード | 1Pt=1円 |

| 楽天デリバリー | 1Pt=1円 |

| 楽天西友ネットスーパー | 1Pt=1円 |

マクドナルドやすき家などの飲食店、ファミリーマート、ツルハドラッグなど楽天スーパーポイントを使える提携先も豊富。

ポイントの使いやすさまで考えるなら、楽天カードの利用を検討してください。

さすがはJCSI調査で11年連続顧客満足NO1に輝いた、1,700万の会員を抱える人気NO1カードだけあります。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 楽天市場でポイント還元率3%(100円=3Pt)

- ポイントはそのまま楽天市場の買い物に使える(1Pt=1円)

- 新規入会で最大5,000ポイントプレゼント

【JCB CARD W】リアル店舗でポイント還元率NO1の年会費無料カード

JCB CARD Wはまねーぶが行ったクレジットカード調査で、調査対象1,000人の内約11%が保有していたJCBカードのなかでも特にポイント還元率が高いカードで、リアル店舗でのポイント高還元を狙うあなたにおすすめです。

JCB CARD Wは常時ポイント1%還元(1,000円=10Pt)になる高還元カードであるのに加え、JCB ORIGINAL SERIES パートナーという提携店舗でJCB CARD Wを買い物をすると、さらにポイント倍率がアップし、最大で5.5%の超高還元を実現できるのです。

JCB ORIGINAL SERIES パートナーとなるお店は80種類以上あり、以下のような店舗が名を連ねています。

スターバックス 5.5%

ビックカメラ 2%

Amazon 2%

昭和シェル石油 1.5%

高島屋 2%

ウエルシア・ハックドラッグ 1.5%

JCB CARD Wの利用で貯まるokidokiポイントは、Amazonやファミリーマートなど30万の店舗で使えるギフトカード「JCBプレモ」へチャージできるため、ポイントの使い道に困ることはありません(1Pt=1円)。

他にも、okidokiポイントは、セブンイレブンなど54万店で使える電子マネー「nanaco」へのチャージ (1Pt=1円)に利用できたりと、用途は多岐に渡り、利用先に困ることはありません。

リアル店舗を中心にクレジットカード払いをするなら、JCB CARD Wを利用しましょう。

JCB CARD W

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0% | 0.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

- ポイント還元率常時1%(1,000円=10Pt)

- セブンイレブンポイント還元率2%(1,000円=20Pt)

- 1ポイント1円でAmazonやファミリーマートの買い物に使える

利用目的が決まっているなら目的に合ったカードから選ぼう

どのようにカードを利用したいか、目的がはっきりしているのであれば、その利用目的に合ったカードを選ぶようにしましょう。

クレジットカードごとにサービスや特典に差があるので、自分の目的に合ったカードを選ぶことでメリットを最大限得られるようになるからです。

ここでは13の目的別にカードを紹介していきますので、あなたにピッタリの1枚を選ぶことが出来ますよ。

【ポイント高還元カード】クレジットカードの最大の魅力、ポイントをたくさん手に入れる

多くの人がクレジットカードを選び際に重要視しているのが、ポイント還元率の高さです。

ポイント還元率が高いほど、クレジットカードを利用して貯められるポイントが多くなるからです。

JCBが行った「クレジットカードに関する総合調査」でも、51%の人が「ポイントやマイルが貯めやすい」という理由でクレジットカードを利用していると結論づけています。

ポイント還元率0.5%なら100円利用あたり0.5円分のポイントが還元され、1%なら100円利用あたり1円分のポイントが還元されます。

ポイントを重視するならば、高還元率と言われているポイント還元率1%以上のクレジットカードを選ぶようにしてください。

何れもポイント還元率1%以上の高水準の還元率を誇るクレジットカードのため、ポイント還元率重視のあなたは上記2枚から選ぶことをおすすめします。

【エポスカード】ポイント還元率1%が可能な年会費無料カード

エポスカードはポイント還元率1%の高還元に加え、カード利用によってエポスゴールドカードにランクアップするとさらなる高還元を実現できるため、長くポイント高還元のカードを利用していきたいあなたにおすすめです。

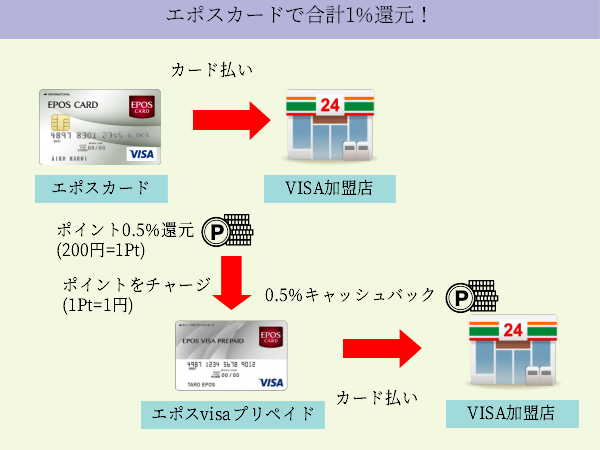

通常、エポスカードはポイント還元率0.5%ですが(200円=1Pt)、貯まったポイントを1ポイント1円でエポスVisaプリペイドカードにチャージすれば、エポスVisaプリペイドカードの利用でも利用額の0.5%がキャッシュバックされるため、合計1%の高還元が可能なのです。

さらに、エポスカードは利用実績に応じて、年会費無料でエポスカードゴールドに招待されますが、エポスゴールドカードはエポスカード以上の高還元になります(通常入会時は年会費5,000円)。

というのも、エポスゴールドカードには「選べるポイントアップショップ」というサービスがあり、セブンイレブンなど指定した3つのお店ではポイント還元率が1.5%になるからです。

しかも、貯まるポイントは有効期限が無期限となります。

長く高還元でポイントを貯めていくならエポスカードの利用が圧倒的におすすめです。

エポスカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5~1.25% | 0.25~0.625% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短即日 | 最高2,000万円 | 無料 |

- ポイント還元率1%の高還元が可能

- 年会費無料

- 超高還元カード「エポスゴールドカード」への招待あり

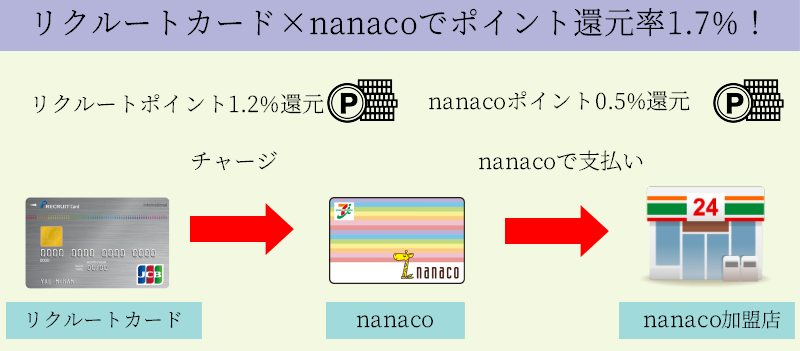

【リクルートカード】ポイント還元率1.2%&nanacoチャージなら1.7%還元

リクルートカードはチャージ式電子マネー「nanaco」を利用しているあなたにおすすめの高還元カードです。

リクルートカードはポイント還元率1.2%の高還元に加え(1,000円=12Pt)、nanacoチャージでもポイントが貯まる数少ないカードだからです。

nanacoは54万の加盟店での買い物に使える電子マネーで、支払い額に対しポイント還元率0.5%でnanacoポイントが貯まります(200円=1Pt)。

そのため、リクルートカードを使ってnanacoにチャージすると、リクルートカードのポイント還元(1.2%)とnanacoのポイント還元(0.5%)で、合計1.7%還元のポイント二重取りが可能なのです。

nanacoポイントは1ポイント1円分のnanaco残高に移行できます。

また、リクルートカードで貯まるポイントはリクルートポイントで、1ポイント1円でPontaポイントに交換して利用することができます。

Pontaポイントはローソンやライフ、高島屋などPonta提携店での支払いに使えます。

また、リクルートカードはホットペッパービューティで3.2%還元、ホットペッパーグルメなら利用人数×50ポイントのボーナスなど、リクルート系のサービスでポイントが貯まりやすくなっています。

リクルートカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.25~4.2% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

- ポイント還元率1.2%

- 年会費無料

- ホットペッパー利用でボーナスポイントあり

【年会費無料カード】年会費がかからないのに高スペックなカードはコレ

クレジットカードを使う機会が少なかったり、お得に利用したいと考えているのであれば、年会費無料で還元率が高い「高スペック」なカードを選びましょう。

年会費無料のカードは、有料のカードに比べてポイント還元率が低いイメージを持っているかもしませんが、有料カード以上の還元率のカードは存在します。

「ムダなコストをかけずに、ポイントを貯めて得したい」というあなたに、オススメの年会費無料カードを紹介します。

【楽天カード】最強スペックの年会費無料カード

楽天カードは年会費無料なのに、1%以上のポイント高還元率を誇る高スペックカードです。

通常のポイント還元率1%なのですが、楽天市場で利用することでポイント還元率が3%になるので、ネットショッピングでカードを利用する人向けのカードです。

2020年に入って楽天PayのSuicaチャージで0.5%のポイント還元に対応するなど、スマホ決済・電子マネーとの組み合わせての利用に強いのも楽天カードの魅力。

2000万円までの海外旅行保険など、付帯サービスも非常に優れています。

年会費無料だけでは満足したくない人は、迷わず楽天カードを選ぶことをオススメします。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 楽天市場でポイント還元率3%(100円=3Pt)

- ポイントはそのまま楽天市場の買い物に使える(1Pt=1円)

- 新規入会で最大5,000ポイントプレゼント

【VIASOカード】キャッシュバックがうれしい年会費無料のカード

大手カード会社であるUFJニコスが発行するVIASOカードは、オートキャッシュバック機能が付いた年会費無料カードです。

通常のクレジットカードは貯まったポイントを交換して使わなければなりませんが、VIASOカードであれば累計が1000ポイントを超えると、手続き不要で自動的にキャッシュバックされる仕組みになっています。

累計が1000ポイントを超えない場合は、入会日を基準にして1年間ポイントが貯まり、ポイント還元対象月に1ポイント1円でキャッシュバックされます。

VIASOカードのポイント還元率は0.5%と高くありませんが、特定加盟店の利用であれば還元率が1.0%になるのです。

特定加盟店には、携帯電話ショップ(ドコモ・au・ソフトバンク・ワイモバイル)、インターネットプロバイダー、ETCマークのある高速道路などがラインナップされています。

またVIASOカードの会員専用サイト「VIASO e ショップ」を経由して、VIASOカードで買い物をすると、通常のポイントに加えて0.5~10%のポイントが付与されるのもメリットです。

VIASOカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5%~1% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1営業日 | 最高2,000万円 | 無料 |

- 貯まったポイントは自動的にキャッシュバック

- VIASO e ショップを利用で最大10%還元

- 今なら最大10,000円キャッシュバック

【主婦向けカード】専業主婦でも発行可能なクレジットカード

自分に収入がないのでクレジットカードを作れないのではないか、と悩んでいる専業主婦の人も多いと思います。

専業主婦でも発行できるカードがあるので安心してください。

専業主婦は食費、日用品や公共料金の支払いなどを行う可能性が高いので、自社カードを利用してもらいたいカード会社にとって積極的な発行対象になります。

具体的にいうと、スーパー、デパートなどの流通系カードが、自社サービスの売上拡大を目的に専業主婦を積極的に取り込もうとする傾向が強いです。

ここでは専業主婦でも発行できるクレジットカードを2枚紹介します。

【イオンカードセレクト】イオングループを利用するなら持っていたい

イオンカードセレクトは、イオングループやとめきポイント加盟店を利用する人なら持っていたいカードです。

イオンカードセレクトの通常のポイント還元率は0.5%なのですが、イオングループの各店舗など、ときめきポイント対象店舗で利用すると、還元率が1.0%になります。

またイオンの電子マネーWAONと一体化していて、WAONにチャージすると0.5%のポイントが付与されるのも特徴です。

さらにWAONで支払いをすることで0.5%分のWAONポイントが付与されますので、ポイントの二重取りが可能になります。

毎月10日にイオングループの対象店舗でイオンカードセレクトを利用すると、2.5%分のポイントが還元されたり、毎月20日と30日には対象店舗で5%割引サービスになったりと魅力がたくさんのカードです。

イオンカードセレクト

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5%~2.5% | 0.25%~0.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 2週間間程度 | – | 無料 |

- イオングループで利用ならポイント還元率1.0%)

- WAONのチャージでポイントの二重取り可能

- 年会費無料

【セディナカードJiyu!da!】専業主婦にも積極的発行しているカード

セディナカードJiyu!da!は主婦層に積極的に発行しているカードなので、収入のない専業主婦の人でも申込可能です。

セディナカードJiyu!da!はポイント倍率の優遇が豊富なので、日頃の買い物などにカードを利用する主婦の方に最適の一枚です。

通常のポイント還元率は0.5%ですが、セブン-イレブン・イオン・ダイエー各店舗で利用をするとポイント還元率が1.5%になります。

また楽天市場など、ネット通販でショッピングをする際、セディナポイントUPモールを経由してするとポイント還元率が最大10%になり、さらに各ショップのポイントも貯まります。

今なら新規入会で利用金額の20%のポイントプレゼントキャンペーン中なので、入会するなら今がチャンスです。

セディナカードJiyu!da!

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5%~1.5% | 0.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 2週間程度 | – | 無料 |

- 入会金、年会費無料のカード

- セブンイレブン・イオン・ダイエーなら1.5%のポイント還元

- 専業主婦にも積極的に発行

【スマホ決済用カード】スマホ決済と組み合わせてポイント2重取りできる

スマホ決済サービスは、利用額に応じてポイントを貯められますが、クレジットカードを併用することでポイントの二重取りができ、さらにお得です。

ポイントの二重取りは、スマホ決済の支払い元にクレジットカードを設定することで、可能になります。

ポイント二重取りの仕組みは以下が代表的です。

- クレジットカードでスマホ決済にチャージする時のポイント

- スマホ決済で支払い時に付与されるポイント

クレジットカード単体のポイント還元率は0.5%~1%程度ですが、スマホ決済サービスとクレジットカードの併用なら1.5%以上の超高還元が実現できます。

ここではスマホ決済サービスとの併用でとくに高還元になる「dカード」「楽天カード」を紹介していきます。

【dカード】iDとの組み合わせで最大7パーセント還元のハイスペックカード

dカードの最大の魅力はiDと組み合わせることで、最大7%の還元率を実現できることです。

dカードに搭載されたiD機能を利用して買い物すれば、条件の達成度に応じてポイント還元率が上がり、最大7%になる仕組みなのです。

貯まったdポイントはマクドナルドやマツモトキヨシ、ファミリーマートなど、さまざまな場所で利用できますので使いどころに困ることはありません。

またdポイントはiDキャッシュバックという形で利用でき、1ポイント1円としてiD利用分の請求額からの値引きにも使えます。

ちなみにdカードはローソンでのカード決済で常時3%OFFとなるため、ローソンユーザーのあなたにもおすすめです。

dカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1%~7% | 0.4~1.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短5営業日 | – | 500円 |

- ポイント還元率1%(100円=1Pt)

- 1ポイントは1円分のキャッシュバックに利用可能

- ローソンでの3%OFF特典付帯

【楽天カード】楽天ペイのポイント還元率が3倍になる年会費無料カード

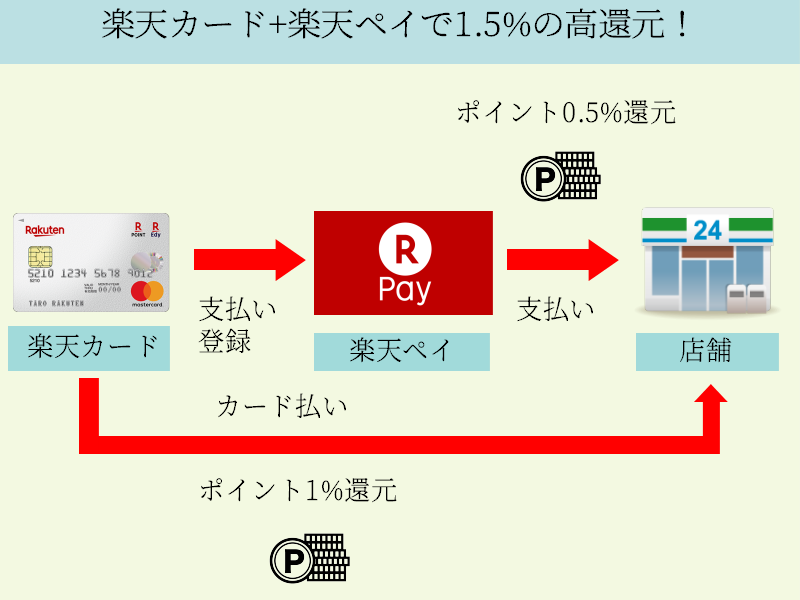

楽天カードはスマホ決済サービス「楽天ペイ」のポイント還元率を3倍にしてくれるため、楽天ペイユーザーなら必携の1枚です。

楽天ペイは決済額に対し、ポイント還元率0.5%(200円=1Pt)で楽天スーパーポイントが貯まりますが、決済の支払いを楽天カードの支払いにすれば、さらに楽天カード利用分として、ポイント還元率1%で楽天スーパーポイントが貯まるのです。

楽天スーパーポイントは1ポイント1円で楽天ペイの支払いに使えます。

また、楽天カードは楽天市場でのカード決済ならポイント還元率3%になるため、ネットショッピングでもポイント高還元を実現できます。

楽天カードは入会金・年会費無料で利用でき、さらに新規入会特典として5,000ポイントの楽天スーパーポイントが貰えるキャンペーンが常時開催されています。

楽天ペイを利用するなら楽天カードは絶対に入手しておくことをおすすめします。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 年会費無料

- ポイント還元率1%

- 楽天市場ならポイント還元率3%

【海外旅行向きカード】海外旅行時のトラブルを補償してくれる充実の海外旅行保険付き

海外でクレジットカードを利用するのには、以下のような様々なメリットがあります。

- 海外旅行保険がついている

- 紛失・盗難時にも保障される

- 現金を両替する手間を省ける

特に海外旅行保険がついているクレジットカードを選べば、海外旅行時に掛け捨ての保険に入る必要がなくなるので、非常に便利です。

外務省HPでも言及されているように、海外旅行保険がついていれば、海外旅行時のケガや病気、負った賠償責任などに対して補償を受けられます。

ここでは海外旅行保険が充実したカードとして、「エポスカード」「イニシャルカード」の2枚を取り上げ、紹介します。

【エポスカード】海外旅行保険が自動付帯の年会費無料カード

エポスカードは年会費無料カードとしては珍しく、最高2,000万円の海外旅行保険が自動付帯しているため、海外旅行へよくあなたは必ず持っておきたい1枚と言えます。

多くの年会費無料カードが旅費の一部をカード払いにするなどの条件付き適用なのに対し(利用付帯)、エポスカードは無条件で保険が適用される自動付帯だからです。

補償額も充実しており、以下の内容となっています。

| 補償内容 | 補償額 |

|---|---|

| 死亡後遺障害 | 500万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 270万円 |

| 携行品損害 | 20万円 |

| 賠償責任 | 2,000万円 |

| 救援者費用 | 100万円 |

また、エポスカードはポイント還元率を重視するあなたにもおすすめのクレジットカードです。

エポスカードはポイント還元率0.5%でエポスポイントが貯まり(200円=1Pt)、1ポイント1円で利用額の0.5%がキャッシュバックされる「エポスvisaプリペイドカード」にチャージできるため、合計の還元率は1%となります。

エポスvisaプリペイドカードは世界4,000万のVISA加盟店で使えるプリペイドカードです。

エポスカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5~1.25% | 0.25~0.625% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短即日 | 最高2,000万円 | 無料 |

- ポイント還元率1%の高還元が可能

- 年会費無料

- 超高還元カード「エポスゴールドカード」への招待あり

【イニシャルカード】中国旅行へよく行く人向け

中国旅行へよく行く人には、最高2,000万円の海外旅行保険が自動付帯し、かつ銀聯カードの追加発行が可能なイニシャルカードをおすすめします。

銀聯は中国発祥の国際ブランドで、銀聯マークのついた銀聯カードがあれば、中国の大都市から地方都市まで、約2,000万の銀聯加盟店での買い物に使えるのです。

また、イニシャルカードには海外旅行保険が自動付帯しており、以下の補償が受けられます。

| 補償内容 | 補償額 |

|---|---|

| 死亡後遺障害 | 2,000万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 200万円 |

| 携行品損害 | 100万円 |

| 賠償責任 | 2,000万円 |

| 救援者費用 | 200万円 |

※年間20万円以上利用しないと翌年の補償額がダウンします。

多くのカードが、旅費の一部カード払いなどの条件付き適用であるのに対し(利用付帯)、イニシャルカードは無条件適用である自動付帯なので、海外旅行にうってつけです。

また、イニシャルカードは年20万円以上の利用と、WEB明細チェック(登録無料)の利用で、次年度年会費が無料となります。

イニシャルカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円(税別) | 0.5%~1.5% | 0.2%~0.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1~2営業日程度 | 最高2,000万円 | 無料 |

- 最高2,000万円の海外旅行保険付き

- 月10万円利用でポイント還元率0.75%

- 年20万円利用で年会費無料

【審査に通りやすい】クレカ審査が不安に人にオススメのカード

クレジットカードの審査に不安を持っている人は、審査に通りやすいカードを選ぶようにしましょう。

独自の審査基準を採用していたり、保証金を入れることで信頼性を担保するクレジットカードであれば、他のカードの審査に落ちた人でも審査に通る可能性が高いのです。

具体的に言うと、消費者金融系のACマスターカードは独自の審査基準を持っていますし、ライフカードデポジットは「審査が不安な人向け」を公式にうたう、デポジット(保証金)型カードです。

【ACマスターカード】独自の審査基準なので、審査が不安な人向け

ACマスターカードは大手消費者金融アコムが発行するカードで、独自の審査基準を採用しており、他のカード会社の審査に落ちた人向けです。

消費者金融は貸金業法に則って現在の収入を重視した審査基準になっているのですが、ACマスターカードの審査もこの流れを汲んでいます。

ですから、信用を重視するカード会社の審査に落ちた人でも、審査に通る可能性があるのです。

ACマスターカードはポイント還元がない代わりに、利用額の0.25%がキャッシュバックされるシステムになっていますので、ポイントの使い方に悩む必要がありません。

また最短30分の審査で即日発行に対応していますので、今すぐカードか欲しい人にも最適です。

ACマスターカード

| 年会費 | ポイント還元 | マイル還元 |

|---|---|---|

| 無料 | 0.25% | – |

| 発行日数 | 海外旅行保険 | 受取店舗数 |

| 最短即日 | – | 600台以上 |

- 独自の審査基準で審査が不安な人向け

- 信頼のマスターカードが最短即日発行

- キャッシュバック率0.25%

【ライフカードデポジット】審査が不安な人向けを公式にうたうカード

ライフカードデポジットは公式ページで「審査が不安な人向け」をうたう、デポジット型のクレジットカードです。

デポジット(保証金)を事前に預けることで申込者の信頼を担保する仕組みになっているので、通常のカード審査によりも通りやすい傾向があります。

デポジットを入れるということ以外は、他のクレジットカードと変わりなく使え、もちろん利用に対してポイントを貯めることもできます。

また電子マネーiDと連携が可能なので、iDへのチャージとiD利用でポイントの二重取りすることも可能です。

過去に金融事故があった人、水商売などクレジットカード審査に不利な職業の人などで「とにかくクレジットカードが欲しい」という人は、申込を検討してください。

ライフカードデポジット

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 5500円 | 0.5%~3.0% | 0.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短3営業日 | 最高2,000万円 | 無料 |

- 公式に「審査が不安な人向け」をうたうカード

- iDとの連携でポイント二重取りも可能

- ポイント還元率は0.5~3%

【ガソリン代節約用カード】車に乗っている人が得するカード

日頃、車を運転する人は石油系のクレジッカードを選びことで、メリットを享受することが可能です。

石油系クレジットカードにはガソリン代の値引き、ロードサービスの無料など、車を運転する人にとっては非常にお得な特典がついてます。

自分が普段利用しているガソリンスタンドのカードを利用するのがベストですが、ここではとくにメリットが大きいカードを紹介していきます

【ENEOSカード S】ドライブを安心かつ低コストにしてくれる1枚

ENEOSカード Sはガソリン代の割引やロードサービスなどの特典が付帯したドライバーなら必ず1枚は持っておきたいクレジットカードです。

というのも、ENEOSカード SはENEOSサービスステーションのガソリン代がいつでも2円/L引きとなるため、ETCカード利用前の給油を安く済ませることができるのです。

さらに、24時間365日、全国10,000の出動拠点から最短30分で駆けつけてくれるロードサポートサービスが利用できるほか、万一の愛車のキズやヘコミの際には、カーコンビニ倶楽部で5%OFFの割引を受けられます。

また、オリックスレンタカー、エックスレンタカー、レンタカージャパレンを10%OFFで利用できる優待も付帯しています。

ENEOSカード Sはポイント還元率0.6%でポイントが貯まり(1,000円=6Pt)、ENEOSのカーメンテ商品購入ならポイント還元率は2%となります。

貯まったポイントは1ポイント1円分としてキャッシュバックに利用できます。

ENEOSカード Sは1,250円の年会費がかかりますが、年1回以上のカード利用で翌年度分が無料となるため、実質無料と言えます。

また、ETCカードの年会費は無料です。

ENEOSカード S

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円 | 0.6%~2% | 0.24~0.8% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1週間 | – | 無料 |

- ENEOSでガソリン2/L円引き

- オリックスレンタカー10%OFF

- カーコンビニ倶楽部で5%OFF

【出光カードまいどプラス】出光SSと西友の割引があるお得なカード

出光カードまいどプラスは、出光サービスステーションのガソリン・軽油代割引と、西友、リヴィンなどの割引特典のついた年会費無料カードです。

出光サービスステーションで給油時にカードを提示すれば、いつでもガソリン・軽油が2円/L、灯油が1円/L割引になります。

入会後1ヶ月間は、ガソリン・軽油が5円/L、灯油が3円/Lになるのも魅力です。

出光の利用機会が多い人は、プラス年会費550円で「ねびきプラスサービス」に加入すると、利用金額に応じて最大8円/Lの値引き単価が適応されますので、加入を検討してみてはいかがでしょう。

出光カードまいどプラスは西友、リヴィン、サニーでの割引特典も付き、毎月第1・第3土曜日に買い物をすると、5%オフになります。

出光カードまいどプラス

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5% | 0.25% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短3営業日 | – | 無料 |

- 出光SS利用でガソリンがいつでも2円/L割引

- 西友での買い物でも割引特典あり

- 年会費無料

【コンビニ利用】日頃使うコンビニでポイントを効率よく貯められるクレジットカード

日頃コンビニを利用する機会は多いと思いますが、クレジットカードで支払うことで効率良くポイントを貯められます。

コンビニ利用に強いクレジットカードを選べば、通常に比べてはるかに高い還元率でポイントを貯めることが可能だからです。

たとえばVISAカードをセブンイレブン・ファミマ・ローソンで利用すると、2.5%のポイント還元率になります。

セブンイレブンやローソンではタッチのみでカード決済ができますので、コンビニでのカード利用に不便さを感じることはありません。

【三井住友クラシックカード】コンビニ大手3社利用なら還元率2.5%に

三井住友クラシックカードはセブンイレプン、ファミリーマート、ローソンでの利用で、ポイント還元率2.5%になるのでお得です。

通常のポイント還元率は0.5%なのですが、上記3コンビニチェーンで利用すると「いつもの利用でポイント5倍サービス」が適応され、さらに2.0%のポイントが加算されます。

三井住友クラシックカード本体の利用はもちろんですが、付帯しているiDの利用でも還元率2.5%になりますので、支払いにストレスを感じることなく高還元のメリットを享受できます。

またamazonや楽天などが参加する「ポイントUPモール」を経由すると、ポイント還元率が最大10%になりますので、こちらも見逃せません。

インターネットからの申し込みで、初年度年会費が無料です。(2年目以降は1,375円)

三井住友クラシックカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 初年度無料 | 0.5~2.5% | 0.3~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短翌営業日 | 最高2,000万円 | 500円 |

- セブン、ファミマ、ローソンの利用で還元率2.5%

- 安心の三井住友カード

- インターネット申し込みで初年度年会費無料

【dカード】ローソンで利用なら3%OFFになるお得カード

ローソンでの利用料金をdカードで決済すると、常時3%OFFになりますので、ローソンをよく利用する人にオススメです。

上記の割引に加えて、1%のポイント還元もありますし、さらにdカード、dポイントカードのを提示すると0.5~1%のポイントが還元されます。

貯まったポイントは1ポイント1円分としてローソンでの買い物に利用できますし、dカードに付帯した電子マネーiDの利用分の請求額からの割引にも使えます。

iDはコンビニやスーパー・飲食店など全国100万カ所以上で利用可能ですので、貯まったポイントが使いづらい、という心配もありません。

今なら、新規入会で最大8000ポイントがもらえるキャンペーン中です。

dカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0~4.0% | 0.4%~1.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短5営業日 | – | 500円 |

- ローソンの利用で利用額から3%OFF

- iDでの利用で常時1%還元

- 1ポイントは1円分のキャッシュバックに利用可能

【マイル高還元カード】カード利用額に応じて高還元でマイルが貯まる

マイルを積極的に貯めたいという人には、マイル高還元の航空系のクレジットカードがオススメです。

航空系カードは、ポイントの代わりに航空機のチケットに交換できるマイルを貯めることができます。

飛行機のチケット購入だけではなく、日頃のカード利用でもマイルを貯められるので、非常に効率が良いと言えます。

JALのマイルと、ユナイテッド航空のマイル(ANAマイルに交換可)が高還元で貯まるカードを紹介します。

ここでは上記2枚を詳しく紹介していきますので、よりあなたに合った方を申し込むのがおすすめです。

【MileagePlusセゾンカード】ANAに使えるマイルが1.5%の超高還元で貯まる

クレジットカードのマイル還元率は0.5%あれば高還元の部類ですが、MileagePlusセゾンカードはマイル還元率1.5%でユナイテッド航空のマイルを貯められるため、ANAをよく利用するあなたにおすすめです。

ユナイテッド航空とANAは同じ航空連合(スターアライアンス)に所属しているため、ユナイテッド航空のマイルはANAの特典航空券に交換することができるのです。

しかもユナイテッド航空のマイルは有効期限が無期限。

ANAやJALのマイルは2年という有効期限があるため、ゆっくりマイルを貯めたいならMileagePlusセゾンカードがおすすめです。

※MileagePlusセゾンカードでマイル還元率1.5%にするには、マイルアップメンバーズ(年会費5,000円)への入会が必要です(非入会時の還元率は0.5%)。

MileagePlusセゾンカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 2,000円 | 0.5~1.5% | 0.2~0.6% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短3営業日 | 最高3,000万円 | 無料 |

- マイル還元率1.5%(マイルアップメンバーズ入会時)

- マイルの有効期限無期限

- マイルはANAの特典航空券に交換可能

【JALカード】JALのフライトでボーナスマイルありのマイル高還元カード

JALのフライトをよく利用するなら、JALマイルが貯まりやすいJALカードを利用するのがおすすめです。

JALカードはマイル還元率0.5%でJALマイルが貯まるのですが、年会費3,000円のショッピングマイル・プレミアムに入会すると、2倍の1%還元となるのです。

加えて、JALカードはJALのフライト利用で、以下のようなボーナスマイルが貯まります。

【JALカードのボーナスマイル】

| ボーナス | マイル数 |

|---|---|

| 入会搭乗ボーナス | 1,000マイル |

| 毎年初回搭乗ボーナス | 1,000マイル |

| 搭乗毎ボーナス | フライトマイルの10%プラス |

さらに、イオン、ファミリーマート、ENEOSといったJALカード特約店ならマイル還元率が2倍になるのも、JALカードの魅力です。

【JALカード特約店での還元率】

0.5%→1%

【ショッピングマイル・プレミアム会員】

1%→2%

JALカードはJALマイルを貯めるのに特化したクレジットカードであるため、JALの利用が多いあなたはJALカードを利用しましょう。

JALカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 2,000円 | 0.5~2% | 0.5~2% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 2~3週間程度 | 最高1,000万円 | 無料 |

- マイル還元率1%(ショッピングマイル・プレミアム入会時)

- JALカード特約店でマイル2倍

- ボーナスマイル多数

【ゴールドカード】充実の空港ラウンジサービスや海外旅行保険が付帯

クレジットカードに充実したサービスや特典を求めている人は、ゴールドカードを選ぶようにしましょう。

ゴールドカードであれば以下のようなサービス・特典を得ることができます。

- 高いポイント還元率

- 空港ラウンジの利用

- 補償額の高い海外旅行傷害保険

- ゴールドカード専用デスク

ただしゴールドカードは年会費がかかりますので、年会費を払ってもゴールドカードを持つメリットがあるか、よく考えることをオススメします。

ここではサービス・特典が充実したゴールドカード2枚を紹介していきます。

【JCBゴールド】圧倒的に高いステータスを誇るJCBのプロパーカード

ゴールドカードの所有目的がステータスのアピールであれば、(株)JCB発行のプロパーカードであるJCBゴールドがおすすめです。

アメリカン・エキスプレスなど、国際ブランドを運営する会社が発行するカードはプロパーカードと呼ばれ、同ランクのカードの中でも抜群にステータスが高いのです。

現在、プロパーカードとされるのはJCBカード、アメックスカード、ダイナースクラブカードの3種類です。

ハイステータスなカードは年収の高さなどをアピールする材料となるため、同僚や異性の友人などから尊敬の眼差しを集められます。

また、JCBゴールドは利用実績に応じて上位ランクのカードへ招待されます。

JCBゴールドよりも高いランクのカードにはJCBゴールド ザ・プレミアやJCBプラチナ、JCB THE CLASSがあります。

JCB THE CLASSは日本で数少ないブラックカードの1つで、JCB発行ということもあり、最強クラスのステータスを誇っています。

「将来的にはブラックカードが欲しい!」というあなたにはJCBゴールドはおすすめです。

JCBゴールド

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 10,000円 | 0.5%~5.25% | 0.3%~3.15% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短翌日 | 最高1億円 | 無料 |

- JCB発行のハイステータスゴールドカード

- 最高1億円の海外旅行保険付き

- 初年度年会費無料

【三井住友カード ゴールド】ポイント高還元&充実の特典が付帯した高スペックカード

三井住友カード ゴールドはポイント還元率と付帯特典を重視するあなたにおすすめのゴールドカードです。

三井住友カード ゴールドはポイント還元率0.5%ですが、年間の利用額に応じてボーナスポイントが付与されるため、実質的なポイント還元率は0.8%となるのです。

加えて、セブンイレブン、ファミリーマート、ローソンならポイント還元率が2.5%となります(ポイント5倍)。

三井住友カード ゴールドのポイントはAmazonギフト券や世界4,000万のVISA加盟店で利用できる三井住友プリペイドにチャージするなどできます。

他にも三井住友カード ゴールドには最高5,000万円の海外旅行傷害保険や、年中無休で医師や看護師などに相談できる「ドクターコール24」などの特典が付帯しています。

ちなみに、三井住友カード ゴールドは利用実績によって有名ソムリエ厳選のワインなどが購入できる「プラチナ・ワインコンシェルジュ」などの豪華特典が付いた「三井住友カード プラチナ」にランクアップします。

将来は豪華特典の付いたプラチナカードを保有したいあなたは「三井住友カード ゴールド」で今から利用実績を積んでいくのがおすすめです。

三井住友カード ゴールド

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 10,000円 | 0.5%~2.8% | 0.15%~0.84% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1日 | 最高5,000万円 | 500円 |

- コンビニでポイント還元率2.5%

- 年会費初年度無料

- 12,000円のキャッシュバックプレゼント実施中(2020年4月30日まで)

【学生専用カード】学生限定でポイント優遇、特別特典が受けられる

学生は通常カードよりも大幅にサービスが優遇された、学生専用のクレジットカード利用できます。

カード会社はこれから社会人となり収入と支出が増えていく学生を顧客として欲しがっており、そのため多くの学生に自社カードを利用してもらうために、学生限定の特典が付帯した優遇カードを発行しているのです。

学生専用カードの特典は以下のようなものです。

- 他のクレジットカードより高いポイント還元

- 年会費無料

- 卒業後ゴールドカードを持てる

ここでは学生時代に手に入れたい、高スペックカードを紹介していきます。

【三井住友カード デビュープラス】入会後3ヶ月間はポイント還元率2.5%!学生限定のポイント高還元カード

ポイント還元率を重視している学生のあなたには、18~25歳限定の若者向けカード「三井住友カード デビュープラス」がおすすめです。

三井住友カード デビュープラスは通常ポイント還元率1%の高還元に加え、セブンイレブン、ファミリーマート、ローソンではポイント還元率3%となるからです。

さらに、入会後3ヶ月間はポイント還元率2.5%になる特典付きなので、これから新生活の道具をそろえようと考えている学生の人には特におすすめです。

貯まったポイントはAmazonの買い物に使えるAmazonギフト券や世界4,000万のVISA加盟店で使える「三井住友VISAプリペイド」の支払い(チャージ)に使えます

ちなみに、三井住友カード デビュープラスは「将来ハイステータスなゴールドカードが欲しい!」というあなたにもおすすめです。

何故なら、三井住友カード デビュープラスは、満26歳以降のカード更新時に、若者向けゴールドカードの「三井住友カード プライムゴールド」へランクアップさせることができるからです。

三井住友カード プライムゴールドは、カード会社として長い歴史を誇る三井住友カードが発行しているため、ゴールドカードとしては最強クラスのステータスを持っています。

三井住友カード プライムゴールドをデートの食事や飲み会で使えば、異性や同性からの尊敬の眼差しを集められること間違いなしです。

三井住友カード デビュープラス

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円 | 1%~3% | 0.6%~1.8% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短2営業日 | – | 500円 |

- 大手コンビニでポイント還元率3%

- 入会後3ヶ月間はポイント還元率2.5%

- プライムゴールドカードへの切り替えサービスあり

【JALカードnavi】年会費無料で有効期限なしのJALマイルが1%の高還元で貯まる

JALカードnaviは学生の間に旅行や帰省で飛行機に乗る予定がある学生におすすめです。

JALカード naviはとにかくマイルが貯まりやすいカードで、マイル還元率1%でJALマイルが貯まるほか、ファミリーマートやイオンなどのJALカード特約店ではマイル還元率が2%にアップします。

また、通常、ポイントやマイルの有効期限は2年ですが、JALカードnaviで貯めたマイルには有効期限がありません。

そのため、大学1年の間から卒業旅行に向けてマイルを貯めることも可能なのです。

卒業旅行や帰省の飛行機代を浮かせたいなどの理由で、「今のうちからコツコツとマイルを貯めたい」というあなたは、迷わずJALカードnaviを利用しましょう。

JALカードnavi

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1%~2% | 1%~2% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 4週間程度 | 最高2,000万円 | 無料 |

- マイル還元率1%

- ファミリーマートでマイル還元率2%

- マイルの有効期限は無期限

【鉄道・電車利用】Suica機能が付帯したクレジットカードがおすすめ

鉄道・電車をよく利用する人であれば、交通系電子マネーSuicaを搭載したクレジットカードの使用をオススメします。

Suicaであれば全国多くの交通会社との相互利用が可能で、貯まったポイントをSuicaに還元して色々な用途に使用できるからです。

まとまった金額を支払う定期券購入でも、Siucaポイントを貯めることができるので非常にお得です。

ここでは、Suica機能搭載のクレジットカードを紹介します。

鉄道・電車利用者のおすすめカード

JRE CARD

Suicaチャージでポイント還元率1.5%駅ビル利用でポイント還元率3.5%

【JREカード】Suicaへのチャージで1.5%の高還元カード

JREカードはSuicaへのチャージや、JR東日本の定期購入で1.5%の高還元率になるカードです。

貯まったポイントは1ポイント1円分でSuicaにチャージできたり、JRE POINT加盟店で利用可能です。

またアトレやnonowa・ラスカ・ペリエ・グランデュオといった駅ビルだと、ポイント還元率は3.5%になるので駅ビルをよく利用する人にもオススメです。

年会費が515円(初年度は無料)かかってしまうのが唯一のデメリットですが、WEB明細の利用で毎月Suica50円相当のポイントが貰えるので、年会費の元は十分に取ることができます。

JRE CARD

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 477円 | 0.5%~3.5% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 7営業日程度 | 最高500万円 | 477円 |

- Suicaチャージで1.5%還元

- 駅ビルで3.5%の超高還元

- Suica・定期券機能搭載可能

【ETC付きカード】ETCの利用でもポイントが高還元で貯まる

クレジットカードはETCカードを追加発行でき、ETCの料金をカード払いで支払うことができます。

ETCカードでETC料金を支払えば、利用額に応じたクレジットカードのポイントが貯まるので、ETC利用料を少しでも安く抑えたいあなたにクレジットカードはうってつけです。

ETCカード利用のためにクレジットカードを発行するなら、「ENEOSカード S」か「VIASOカード」がおすすめです。

ここでは上記2枚を紹介していきます。

【ENEOSカード S】ドライブを安心かつ低コストにしてくれる1枚

ENEOSカード Sはガソリン代の割引やロードサービスなどの特典が付帯したドライバーなら必ず1枚は持っておきたいクレジットカードです。

というのも、ENEOSカード SはENEOSサービスステーションのガソリン代がいつでも2円/L引きとなるため、ETCカード利用前の給油を安く済ませることができるのです。

さらに、24時間365日、全国10,000の出動拠点から最短30分で駆けつけてくれるロードサポートサービスが利用できるほか、万一の愛車のキズやヘコミの際には、カーコンビニ倶楽部で5%OFFの割引を受けられます。

また、オリックスレンタカー、エックスレンタカー、レンタカージャパレンを10%OFFで利用できる優待も付帯しています。

ENEOSカード Sはポイント還元率0.6%でポイントが貯まり(1,000円=6Pt)、ENEOSのカーメンテ商品購入ならポイント還元率は2%となります。

貯まったポイントは1ポイント1円分としてキャッシュバックに利用できます。

ENEOSカード Sは1,250円の年会費がかかりますが、年1回以上のカード利用で翌年度分が無料となるため、実質無料と言えます。

また、ETCカードの年会費は無料です。

ENEOSカード S

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円 | 0.6%~2% | 0.24~0.8% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1週間 | – | 無料 |

- ENEOSでガソリン2/L円引き

- オリックスレンタカー10%OFF

- カーコンビニ倶楽部で5%OFF

【VIASOカード】ETC利用でポイント還元率1%の高還元

VIASOカードは追加発行できるETCカードの利用でポイント高還元になるため、よくETCを利用するあなたにおすすめです。

VIASOカードはポイント還元率0.5%でポイントが貯まるのですが(1,000円=5Pt)、ETCの利用ではポイント2倍の1%還元となるのです。

VIASOカードの利用で貯まるポイントは、1ポイント1円としてオートキャッシュバックされるため、ポイントの利用先を検討したり、面倒な利用手続きをする必要がありません。

VIASOカードは入会金・年会費無料で利用でき、ETCカードの年会費も無料です。

VIASOカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5%~1% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短1営業日 | 最高2,000万円 | 無料 |

- ETCカード利用でポイント還元率1%

- ポイントはオートキャッシュバックされるから利用手続きが不要

- ETCカードの年会費無料

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

現在まねーぶの責任編集を行うかたわら、「専門家プロファイル」などでクレジットカードの専門家としても活躍中。

代表理事 瀬川 和哉

一般社団法人クレジットカードアドバイザー協会は、「全ての人にキャッシュレスの恩恵をもたらす」ことを理念として2015年2月設立。そして、クレジットカードの使い方について専門的な知識を持つプロフェッショナルを育成していくため、会員資格講習を実施したり講演会などで日々活動している。代表理事の瀬川和哉は2014年から16年クレジットカードの利用を研究しており、FPや保険業に向けての講演多数。