初心者のためのクレジットカードの作り方

クレジットカードを初めて作ろうと思っているあなたは以下のような悩みを抱えていませんか?

・「どのクレジットカードが自分に最適なのだろう?」

・「クレジットカードを作りたいが、何から始めたらよいのか分からない」

・「クレジットカートが欲しいけど、盗難・紛失時の不正利用などが怖い」

本記事では上記のようなクレジットカード作りにまつわる悩みを徹底的に解決します。

この記事を読むことで、あなたは自分に最適なクレジットカードを簡単に作ることが可能になるでしょう。

以下の表からカード作成で悩んでいること、知りたいことの項目をタップすると、必要な情報をすぐに手に入れられます。

悩み別にクレジットカードの作り方を知る!

クレジットカードは4つのステップで簡単に作れる

まねーぶでは、4つの簡単なステップ踏むだけでクレジットカードが作成できる、インターネットからの申込みをオススメしています。

ネットによる申込みは、書類の郵送などのカード作成にかかる余分な作業が発生せず、早ければ30分もあればカードの申込み作業が完了するからです。

ただし申込みの各段階で注意すべき点があるため、次からはカード作成の4つのステップを詳しく解説していきます。

カード会社による審査については申込者側でやるべきことはないので、解説は割愛します。

カード審査についての詳細な解説を希望する人は、以下の記事で詳しく解説をしているので、チェックしてみてください。

クレジットカードを作る時に必要なものは全部で3つ

クレジットカードを作る際に必要になる書類は、全部で以下の3つですが、状況によって揃える必要書類の数が変わってきます。

※各項目をタップすると詳細を確認できます。

各々の必要書類について説明しますので、チェックしてください。

銀行口座・銀行印

クレジットカードの申込み時には、銀行口座とその口座を開設する時に届け出た印鑑(銀行印)が必要となります。

銀行口座はカード利用額の引き落としに利用しますし、銀行印は口座振替依頼書に押印しなければならないからです。

ただし銀行印不要とするカードも多くなっています。

最近はネット上で代金引き落とし用の口座を設定する、オンライン口座設定がクレジットカード業界の主流になりつつあるからです。

口座振替依頼書に銀行印が必要なのは、第三者である銀行が代金引き落とし用の口座の設定作業を行うからです。

申込者が銀行印を押すことで、第三者である銀行に委託する意思を示したことになります。

しかしオンライン口座設定は、申込者自身が代金引き落とし用の口座設定を行うため、委託の意思を示す必要がありません。

そのためオンライン口座設定では、銀行印が不要となるのです。

銀行印は口座振替依頼書が必要なカードを申し込んだ場合に用意するようにしましょう。

以下のクレジットカードは銀行印不要で作成が可能なので、銀行印の用意が面倒な人は参考にしてください。

- 楽天カード

- ヤフーカード

- イオンカードセレクト

- セゾンカード インターナショナル

- エポスカード

- 楽天ゴールドカード

- セゾンゴールド・アメリカン・エキスプレスカード

本人確認書類

クレジットカードの申込時には、申込者が本人であることを証明するために、以下のような本人確認書類が必要となります。

- 運転免許証

- 健康保険証

- 国民年金手帳

- 児童扶養手当証書

- 母子健康手帳

- 個人番号カード(マイナンバーカード)

- 住民基本台帳カード(氏名、住居、生年月日の記載のあるもの)

※個人番号カードが交付されていなければ、その有効期限までは有効です。 - 旅券(パスポート)

- 在留カード

- その他、官公庁から発行された書類等で、氏名、住居、生年月日の記載のあるもの(顔写真のあるもの)、など

犯罪収益移転防止法という法律により、カード会社は本人確認書類の保存を義務付けられているからです。

※利用可能な本人確認書類はカードにより異なります。利用可能な本人確認書類は各カードの公式サイトで確認が可能です。

ただし最近主流になりつつある「オンライン口座設定」を行った場合は、本人確認書類の提出が不要になります。

オンライン口座設定はネット上で引き落とし口座を設定することで、銀行口座開設時の本人確認の結果を流用できるため、あらためて書類を提出する必要がないのです。

ネット申込みを利用する際は、本人確認書類は必要になった段階で用意しましょう。

収入証明書類

収入証明書類はキャッシング機能(ATMでお金を借りられる機能)を希望する場合に、提出が必要となる可能性があります。

貸金業法という法律によって、消費者は年収の3分の1以上の借入をできないと定められていて、以下のような場合、必ずカード会社は申込者から収入証明書類を預かる必要があるからです。

(2) 他の貸金業者から借りている分も合わせて100万円を超えて借りるとき

貸金業者とは消費者金融、クレジットカード会社などのお金を貸す業者のことです。

提出が必要な場合は、以下の収入証明書類を揃えるようにしてください。

- 源泉徴収票

- 支払調書

- 給与の支払明細書(直近の2カ月分以上のもの)

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 納税通知書

- 納税証明書

- 所得証明書

- 年金証書

- 年金通知書

またその他、各カード会社は個別の基準を設けて、申込者に収入証明書類の提出を求める場合があります。

しかしキャッシング機能を希望しなければ、原則収入証明書類の提出は不要です。

クレジットカードの申込み方はネット・郵送・カードカウンターの3通り

クレジットカードの申込み方法は、「ネット」「郵送」「カードカウンター」の3通りになりますが、それぞれメリットやデメリットが異なりますので、理解しておく必要があります。

※各申込み方法名をタップすると、詳細を確認できます。

| 申込み方法 | 概要 | メリット | デメリット |

|---|---|---|---|

| ネット申込み | カードの公式サイトから申込みを行う | ・スマホなどで手軽に申し込める ・入手までの期間が短い ・キャンペーンのプレゼントが手厚い | なし |

| カードカウンター申込み | カード会社の提携店舗にあるカードカウンターで申込みを行う | カウンターの受付スタッフに質問しながら申込書を作れる | カウンターのある店舗へ移動する手間暇がかかる |

| 郵送申込み | カード会社の提携店舗で申込書を入手し、手書きの書類を作成して郵送する | なし | ・書類を手書きで作成する必要がある ・カード入手までの期間が長くなる |

ここでは3通りの申込み方法について、詳しく紹介していきます。

【ネット申込み】手軽でスピーディ、入会キャンペーンのプレゼントが手厚い

ネット申込みはPCやスマホから申し込む方法で、手軽でスピーディに行えるのが魅力です。

ネット申込は通勤途中や昼休みなどの空いた時間で行えますし、本人確認書類などはスマホなどのカメラで撮ってアップロードすればよいので、余計な手間がかからず15分程度の作業で完了します。

またネット申込みは、新規入会の特典やキャンペーンが手厚い傾向にあります。

ネット申込みは書類の受け取りやカードカウンターへのスタッフの配置などの、カード会社の人件費がかからないからです。

具体例を挙げると、以下のようなネット申込み限定の入会キャンペーンがあります。

| カード | キャンペーン概要 | 期間 |

|---|---|---|

| JCB一般カード | 新規入会やお友達紹介などで最大13,500円分のギフトカードなどをプレゼント | ~2020年9月30日 |

| アメリカン・エキスプレス・カード | 新規入会で17,500円分のポイントプレゼント | 一律の期間の定めなし |

| エポスカード | エポスカード会員の紹介で入会すると2,500円分のエポスポイントプレゼント | 一律の期間の定めなし |

ネットを使える環境があるなら手軽で、新規入会キャンペーンも手厚いネット申込みがオススメです。

【カードカウンター申込み】受付スタッフに質問しながら申込みができるが店舗移動の時間がかかる

ファッションビルや大型のショッピングモールの店頭などにあるカードカウンターでの申込みは、店舗スタッフに手伝ってもらいながら申込みができるので、一人での申込みが不安な人にオススメです。

スタッフは新規申込みの受付に慣れた人のため、カード記入の不明点に逐一答えてくれますし、申込者がどこで間違えやすいかなどを熟知しているからです。

当然書類の記入内容にミスがあれば指摘してくれますし、その場で内容の修正できます。

たとえばエポスカードは、(株)エポスカードの系列会社が運営するマルイ店舗などのエポスカードカウンターで申込みができます。

ただし店舗での申込みを受け付けているのは限られたカード会社のみになりますので、以下を参考にしてください。

- エポスカード(マルイなど)

- セブンカード・プラス(イトーヨーカドー)

- ルミネカード(ルミネなど)

- ACマスターカード(アコムの自動契約機)

- JRE CARD(アトレ恵比寿など)

- ビックカメラSuicaカード(ビックカメラ)

- イオンカード(イオンモール)

- 大丸松坂屋カード(大丸・松坂屋)

※()内は申込み可能な場所

またカードカウンターでの申込みは、所要時間は30分程度ですが店舗への移動という手間がかかるので、面倒なことが嫌な人には向きません。

【郵送申込み】郵送申込みは書類の郵送の時間分入手までの期間が長くなってしまう

手書きの申込書と本人確認書類のコピーなどを郵送する郵送申込みは、書類の郵送に時間がかかり、結果としてカード入手が遅くなってしまうためオススメはできません。

郵送申込みは手書きで作成した書類を郵送するため、申込情報の到着がネット申込みよりも遅くなってしまうのです。

具体例を挙げると以下の通りです。

| カード | 入手までの期間 | 郵送申込み方法 |

|---|---|---|

| セブンカード・プラス | 2~3週間 ※ネット申込みは1週間程度 | セブンーイレブン、イトーヨーカドー、ヨークマート店頭で入手した入会申込書に必要事項を記入し、必要書類を添えて郵送 |

| JCB一般カード | 1ヶ月程度 ※ネット申込みは1日程度 | インターネットで資料を請求し、届いた申込書を作成して郵送 |

| イオンカード | 3~4週間程度 ※ネット申込みは2~3週間程度 | 公式サイト「暮らしのマネーサイト」やイオン店頭で申込書を入手し、書類作成後郵送 |

何れのカードの郵送申込みも、ネット申込みと比べると、1週間から1ヶ月程度入手が遅れてしまいます。

クレジットカードの入手は早い方がいいですから、PCやスマホのネット環境が整っていない人以外は、郵送申込みはオススメできません。

クレジットカードの受け取り方

クレジットカードを郵送で受け取る際には、「本人限定で受け取り可」、「本人確認書類が必要」など本人が受け取りをしなければならないケースがあるので注意が必要です。

カード会社の代わりに、配達員が申込者の申込時の住所が正しいことを確認するために、本人限定受取郵便などで郵送されてくる場合があるからです。

具体的にはクレジットカードを郵送で受け取る場合、受け取り方には以下の3通りがあります。

| 受け取り方 | 配達時に必要なもの | 備考 |

|---|---|---|

| 本人限定受取郵便 | ・運転免許証 ・日本国旅券(パスポート) ・個人番号カード ・健康保険証 など本人確認書類1点 | 本人のみ受け取り可能 |

| 受取人確認サポート | ・運転免許証 ・マイナンバーカード(個人番号カード) ・パスポート ・在留カード ・特別永住者証明書 の公的証書いずれか1点 | 本人のみ受け取り可能 |

| 簡易書留 | なし | 本人の同居家族でも受け取り可能 |

いずれの受け取り方法にも対処できるよう、本人確認書類は事前に用意しておくことをオススメします。

クレジットカード選びの基準を徹底解説!

ここではクレジットカードを選ぶ基準となる、以下の4つの項目について解説していきます。

カード選びに悩むあなたはチェックしてみてください。

最初の一枚なら年会費無料カードを選ぶ

初めてクレジットカードを作るのであれば、年会費無料のカードを選んで、ムダなコストをかけないようにしましょう。

クレジットカードで必ず必要になる費用は年1回かかる年会費のみなので、年会費無料カードならずっと完全無料でカード利用が可能なのです。

さらに年会費無料のカードは、年会費有料のカードと比べて一概にスペックが劣っているわけではありません。

年会費有料のクレジットカードには、三井住友カードなどの銀行系(銀行業メインの会社が発行するカード)カードが多いのが特徴です。

銀行系カードを発行するカード会社は、クレジットカード単体で収益を上げるために年会費を有料にしています。

一方、年会費無料カードの多くは楽天などのネット系の会社や、イオンなどの流通系の会社が発行しています。

ネット系や流通系の会社は、自社サービスの売上アップのためにクレジットカードを発行しているので、利用者獲得を重視し、年会費をあえて無料にしているのです。

たとえばイオンカードは、イオンでの利用でポイントを高還元にすることで、イオンの顧客を増やし、売上増をねらっているわけです。

最初のカードについては、スペックや機能の面で年会費有料無料の違いを意識する必要はありません。

年会費無料カードならポイント高還元のオリコカード・ザ・ポイントがおすすめです。

クレジットカードの平均のポイント還元率が100円あたり0.5円分なのに対し、オリコカード・ザ・ポイントは2倍の1円分だからです。

オリコカード・ザ・ポイントは100円利用ごとに1オリコポイントが貯まります。

1オリコポイントは1円分として、dポイントなどの共通ポイントやAmazonギフト券などとの交換に利用できます。

また、オリコポイントはVISAやMasterCardの加盟店で利用できるオリコプリペイドカードへのチャージにも利用できます。

オリコプリペイドカードは利用額の0.25%がキャッシュバックされるため、ポイントとキャッシュバックの二重取りができます。

オリコカード・ザ・ポイントは入会後半年間はポイントが2倍になるため、大きな買い物を予定している人にもおすすめです。

- 年会費無料

- 100円あたり1オリコポイント(1円相当)が貯まる

- 入会後6ヶ月間はポイント2倍

お得さ重視ならポイント高還元のカードを選ぶ

クレジットカード利用の大きな魅力と言えるのが、ポイント還元です。

クレジットカードをお得に利用したいなら、ポイント還元率の高いカードを選ぶようにしましょう。

ポイントはキャッシュバックや商品券など、現金に近いものと交換が可能で、利用した分得をできる仕組みになっているからです。

まねーぶが1000人対して行った調査でも、「ポイント還元」がクレジットカード利用でもっとも重要視されていました。

クレジットカードのポイントの使い方には、以下のようなものがあります。

| ポイント利用例 | 概要 | 利用可能カード |

|---|---|---|

| キャッシュバック | 貯まったポイントを現金に交換して付与(1ポイント1円など) | VIASOカード、ACマスターカードなど |

| 商品券交換 | ファミリーマートお買い物券やJCBギフトカードに交換(500ポイント→500円など) | JCB一般カードなど |

| プリペイドカードチャージ | オリコプリペイドカードなどのプリペイドカードにチャージ(1ポイント1円など) | オリコカード・ザ・ポイントなど |

| 共通ポイントへの移行 | nanacoポイント、Tポイント、楽天スーパーポイントなどの共通ポイントへの移行(1ポイント→1ポイントなど) | リクルートカード、ライフカードなど |

| 請求金額割引 | カード利用分の請求額からポイント分を割引(1ポイント1円割引など) | エポスカードなど |

ポイント還元率は円換算でもらえるポイントの付与率を示したものです。

例えば、ポイント還元率0.5%のカードなら100円利用あたり0.5円分の、1%のカードなら1円分のポイントが利用者に付与されます。

一般的にポイント還元率が1%を超えると高還元カードと呼ばれ、具体的には以下のようなカードが高還元カードとなります。

| カード名 | ポイント還元率 | ポイントアップサービス |

|---|---|---|

| 楽天カード | 1% | 楽天市場でポイント3倍 楽天ポイント加盟店でポイント最大3倍 |

| dカード | 1% | ドトールコーヒーでポイント4倍 スターバックスコーヒーでポイント4倍 |

| オリコカード・ザ・ポイント | 1% | 入会後半年間はポイント2倍 |

| ヤフーカード | 1% | ヤフーショッピング/LOHACOでポイント3倍 |

| リクルートカード | 1.2% | なし |

電子マネーと連携させることで、さらに高還元でポイントを得られるクレジットカードもあるので注目です。

たとえば楽天ペイの支払い用に楽天カードを登録することで、ポイント還元率が1.5%なります。

楽天カードはリアル店舗とネット通販の両方でポイント高還元のクレジットカードです。

100円利用で1楽天スーパーポイント(1円相当)が貯まる高還元カードであるだけでなく、以下の形でポイント倍率がアップするからです。

①楽天市場の利用でポイント3倍

②楽天ポイント加盟店でポイント最大3倍

楽天市場は国内有数のネットショッピングモールですし、楽天ポイント加盟店はマクドナルドなど全国に50万以上のお店があります。

楽天スーパーポイントは楽天市場や楽天ポイント加盟店、スマホ決済の「楽天ペイ」の支払いなど、多岐に渡り利用できるため、利用先に困ることはありません。

- ポイント還元率1%

- 楽天市場でポイント3倍

- 楽天ペイと連携させることでポイント還元率が1.5%に

いつも使うお店の系列会社が発行するクレジットカードを選ぶ

コンビニやスーパー、ガソリンスタンドなどいつも利用するお店がある場合、系列会社が発行するカードを使えば、割引やポイント優遇などの特典を受けられます。

クレジットカード会社は自社グループのお店をより多く利用してもらい、売上アップを狙うために、利用に対しての特典を付けているからです。

具体例を挙げると以下のようになります。

| カード名 | 優待例 | 発行グループ |

|---|---|---|

| セブンカード・プラス | イトーヨーカドー(セブン&アイグループ)で毎月8の付く日に5%OFF | セブン&アイグループ |

| ルミネカード | ルミネ・NEWoManで5%OFF | JR東日本グループ |

| 出光カードまいどプラス | 出光SSで給油の際にガソリン・軽油が2円/ℓ引き、灯油が1円/ℓ引き | 出光興産グループ |

| イオンカード | 毎月20日、30日はイオングループ店舗で5%OFF | イオングループ |

上記のようなカードは「お店の名前+クレジットカード」で検索をすると、そのお店で割引が受けられるクレジットカードを探すことができます。

国際ブランドはVISAかMasterCardがおすすめ

最初の1枚目の場合、国際ブランド(カードに付帯するマーク)は利用可能店舗数の多い、VISAかMasterCardがオススメです。

国際ブランドによって利用可能なお店の数に違いがあり、利用店舗数が多いことが使い勝手の良さになっているからです。

カードおよびモバイル決済業界の専門誌「ザ・ニルソン・レポート」によると、具体的な国際ブランドの決済高シェアは以下の通りです(2015年データ)。

| 国際ブランド名 | 決済高シェア |

| VISA | 56% |

| MasterCard | 26% |

| 銀聯 | 13% |

| American Express | 3% |

| JCB | 1% |

| Diners/Discover | 1% |

※THE NILSON REPORT「Global Cards – 2015」記事内のデータを加工

決済高シェアが高いければ利用可能店舗数が多いと考えられるので、最初の1枚目は決済高シェアの高いVISAかMasterCardを選ぶべきなのです。

初心者におすすめの万能系カード2選

最初の1枚は無難なものを選びたいという人は、年会費無料でポイント高還元の万能系カードを利用しましょう。

特定店舗で受けられる割引サービスなどと違い、ポイントはどの買い物でも付くため、最もお得さに差が付きやすいサービスだからです。

ここではクレジットカード初心者の人におすすめの万能系カードを2枚紹介します。

【楽天カード】楽天市場でポイント3倍のハイスペックカード

会員数1,700万以上に上る楽天カードは、ハイスペックな万能系カードなので、カード選びが面倒な人にこそおすすめです。

楽天カードは年会費が無料で、かつポイント還元率が1%超の高還元カードだからです。

クレジットカードの平均ポイント還元率は0.5%(100円利用あたり0.5円還元)です。

一方、楽天カードは100円利用ごとに1楽天スーパーポイント(1円分)が貯まります。

また、楽天市場ではポイントが3倍、デイリーヤマザキなど全国50万以上の楽天ポイント加盟店ではポイントが最大3倍となります。

楽天スーパーポイントは楽天市場や楽天ポイント加盟店での買い物に利用できるため、利用先には困りません。

また、最近では楽天のスマホ決済「楽天ペイ」でも利用できるようになり、ポイント利用の幅が広がっています。

- 入会金・年会費無料

- ポイント還元率1%

- 楽天市場・楽天ポイント加盟店でポイント最大3倍

- ポイントは楽天市場・楽天ポイント加盟店などで使える

【JRE CARD】Suica機能付帯で移動も買い物もできる万能系カード

JRE CARDはSuica機能が付帯したクレジットカードのため、買い物以外にも全国の駅・バスでも支払いに使えます。

Suicaは駅改札の通過機能を備えた交通系ICカードで、かつ全国相互利用サービスにより全国の交通系ICカードとの相互利用が可能なのです。

- Kitaca

- PSAMO

- manaca

- TOICA

- PiTaPa

- ICOCA

- はやかけん

- nimoca

- SUGOCA

JR東日本のみならず、PASMOエリアの小田急電鉄などの支払いにも利用が可能です。

JRE CARDは買い物額1,000円ごとに5JREポイントが貯まり(ポイント還元率0.5%)、JREポイントは1ポイント1円でSuicaにチャージできます。

Suicaへのチャージと定期券購入の場合は1,000円利用ごとに15JREポイントが貯まります(ポイント還元率1.5%)。

Suicaはセブンイレブンやイオンなど全国47万の店舗で利用可能なため、JRE CARDからSuicaにチャージしてから買い物をすれば、常に1.5%の超高還元を実現できます。

- アキュア

- キオスク

- セブンイレブン

- ファミリーマート

- ローソン

- イオン

- イトーヨーカドー

- ダイエー

- ドン.キホーテ

- LUMINE

- ガスト

- ドトール

- マクドナルド

- ウエルシア

- 紀伊国屋書店

- ビックカメラ

- カラオケ館

- ENEOS

- Times

入会金は無料で年会費は477円と格安なので、電車やバスを利用するすべての人におすすめです。

- Suica機能付帯の電子マネー

- Suicaへのチャージや定期券の購入でJREポイントが貯まる

- JREポイントはSuicaの残高に移行可能

- Suicaへのオートチャージが可能

学生は一般カードより優遇される学生専用カードがおすすめ

学生限定で入手できる学生専用カードは一般カードよりハイスペックに作られているため、学生の人は学生専用カードを申し込むべきです。

カード会社は将来社会人になる学生を顧客として確保として確保しておきたい思惑から、赤字覚悟のスペックやサービスを付帯した学生専用カードを発行しているのです。

例えば、学生専用ライフカードは一般カードのライフカードと比べて、サービスが以下のように異なります。

| ライフカード | 学生専用ライフカード | |

|---|---|---|

| 年会費 | 無料 | 無料 |

| ポイント還元率 | 0.5% | 0.5% |

| 海外旅行傷害保険 | – | 最高2,000万円(自動付帯) ※自動付帯は無条件で保険が適用されることです |

| その他サービス | – | 海外での利用額5%をキャッシュバック |

他にも学生専用カードには以下のようなカードがあります。

| カード名 | 特徴 |

|---|---|

| 三井住友カード デビュープラス | ・常時ポイント還元率が1% ・入会後3ヶ月間はポイント還元率2.5% |

| 学生専用ライフカード | ・海外利用5%キャッシュバック |

| JALカード navi | ・利用額の1%分のJALマイルが貯まる ・通常よりも少ないマイル数で特典航空券を入手できる |

| ANAカード(学生用) | ・学生カード限定のボーナスマイルあり ・「スマート U25」利用時の区間基本マイレージに対する積算率が100%(通常50%) |

学生専用カードなら入会後3ヶ月間の還元率が2.5%になる、三井住友カード デビュープラス(学生)がおすすめです。

三井住友カード デビュープラス(学生)は1,000円利用ごとに2ポイント(10円相当)付与されますが、入会後3ヶ月間はポイントが2.5倍となるのです。

またマクドナルド、セブンイレブン、ローソン、ファミリーマートでは、常時250円利用ごとに1ポイントのボーナスポイントが付与されます。

たまったポイントは三井住友VISAプリペイドにチャージして世界4,000万のVISA加盟店で利用できます。

また、dポイントなどの共通ポイントやAmazonギフト券との交換などにも利用できます。

年会費は1,250円かかりますが、年1回以上のカード払いで翌年度無料となるため、実質無料となっています。

- 年会費実質無料

- ポイント還元率1%

- 入会後3ヶ月間はポイント還元率2.5%

未成年・新社会人は若者が優遇される若者向けカードがおすすめ

クレジットカードには通常カードよりもハイスペックな機能や高品質なサービスが付帯した若者限定カードがあるため、未成年・新社会人などの若い人はこうしたカードを申し込むのがおすすめです。

カード会社は昇給昇進、結婚、子育てなどで、これから収入と支出が伸びていく若者を顧客として獲得したいと考えているため、若者を優遇したカードを発行しているのです。

若者向けカードには以下のようなカードがあります。

| カード名 | 年齢制限 | 優遇ポイント | |

|---|---|---|---|

| 三井住友カード デビュープラス | 25歳以下限定 | ・ポイント還元率が1%(一般カードは0.5%) ・入会後3ヶ月間ポイント還元率2.5% ・満26歳以降、最初のカード更新時に「プライムゴールド」へ切り替え ※一般カード「三井住友カード」への切り替えも可能 | |

| 三井住友カード プライムゴールド | 20代限定 | ・年会費5,000円(同じサービスが付帯する「三井住友カード ゴールド」の半額) | |

| JCB CARD EXTAGE | 29歳以下限定 | ・年会費無料 ・入会から3ヶ月間の獲得ポイントが3倍 ・入会後4ヵ月目以降~入会後1年間はポイント1.5倍 | |

| JALカードEST | 20代限定 | ・年間5回のサクララウンジ(国内線)の利用 ・航空券の購入などに利用できるe-JALポイントを、毎年5,000円分プレゼント ・マイルの有効期限60ヶ月(通常は36ヶ月) など ※EST会員は年会費5,400円がかかります |

若者向けカードなら入会後3ヶ月間の還元率が2.5%になる三井住友カード デビュープラスがおすすめです。

三井住友カード デビュープラスは1,000円利用ごとに2ポイント(10円相当)付与されますが、入会後3ヶ月間はポイントが2.5倍となるのです。

またマクドナルド、セブンイレブン、ローソン、ファミリーマートでは、常時250円利用ごとに1ポイントのボーナスポイントが付与されます。

たまったポイントはベルメゾンポイントなどの共通ポイントやAmazonギフト券との交換などに利用できます。

年会費は年1回のカード利用で翌年度無料となります(年1回も利用がない場合は1,250円)。

- 年会費実質無料

- ポイント還元率1%

- 入会後3ヶ月間はポイント還元率2.5%

専業主婦は毎日の買い物がお得になる流通系カードがおすすめ

専業主婦の人は、スーパーやショッピングモールなどで割引やポイント優遇が受けられる流通系カードがおすすめです。

イオンカードなどの流通系カードは、イオンなどの自社グループ店舗でのポイント優遇や割引サービスを付帯することで、他社カードとの差別化を図っているのです。

また、ポイント優遇などを目当てに特定の顧客が自社グループ店舗に付きやすくなることで、グループ全体の売上を最大化する目的もあります。

そのため、主婦や主夫の人は毎日の買い出しなど、よく利用するお店の系列会社がクレジットカードを発行していないかを確認しましょう。

西友で毎日3%OFFのウォルマートカード セゾン・アメリカン・エキスプレス・カードなど、節約効果の高いカードを見つけられる可能性が高いです。

【特定店舗で割引サービスがあるクレジットカード例】

| カード名 | 割引サービス |

|---|---|

| イオンカード | 毎月20日・30日はイオングループで5%OFF |

| セブンカード・プラス | 毎月8日・18日・28日はイトーヨーカドー(セブン&アイグループ)で5%OFF |

| UCSカード | 毎月9日・19日・29日はアピタの衣料品・食料品・暮らしの品が5%OFF |

| ウォルマートカード セゾン・アメリカン・エキスプレス・カード | 西友・LIVIN・サニーが毎日3%OFF |

| OMCカード | 毎週日曜日はマルエツで5%OFF |

セディナカードJiyu!da!は年会費無料にもかかわらず、様々な店舗で割引やポイント優遇を受けられるため、主婦必見のカードです。

セディナカードJiyu!da!は以下のようにコンビニ・スーパー・ショッピングモールのすべてでお得を受けられるのです。

| サービス名 | サービス内容 |

|---|---|

| ご優待デー① | 毎週日曜日はマルエツ、マルエツ プチ、リンコス、魚悦が5%OFF |

| ご優待デー② | 毎月第2・第4日曜日は三春屋、中合福島、今治デパートグループ(ショッパーズ・ライフショップ・ショッピングセンター保内・フジマート野村)、スーパーストアで5%OFF |

| ご優待デー③ | 毎月1日は東武イーストモール、東武サウスヒルズで5%OFF |

| わくわくポイント3倍 | セブンイレブン、ダイエー、グルメシティ、イオン、マックスバリュ、イオンスーパーセンターなどでポイント3倍 |

セディナカードJiyu!da!は通常200円利用ごとに1ポイントのわくわくポイントが貯まります。

わくわくポイントは1ポイント1円相当の価値があり、dポイントなどの共通ポイント、nanacoカードなどの商品券などと交換できます。

- 年会費無料

- 毎週日曜日はマルエツなどで5%OFF

- ダイエー、イオン、セブンイレブンでポイント3倍

2枚目のカードは1枚目に足りないサービスや優待を補えるものを選ぶ

クレジットカードを複数枚持つ場合、2枚目のカードは1枚目に足りないサービスや機能を補うものを選ぶのがおすすめです。

1枚目をポイント高還元の普段使い用、2枚目を海外旅行傷害保険付帯の海外旅行用にするなどすれば、節約効果を最大化できるからです。

以下では、お得なクレジットカードの組み合わせの例を3つ紹介しますので、2枚目のカードに悩むあなたは参考にしてみてください。

【銀行系カード+交通系カード】電車通勤で得したいビジネスパーソンに

1枚目に高ステータスの銀行系カードを選択したビジネスパーソンの2枚目は、交通系電子マネーのチャージや定期券の購入でポイントが貯まる交通系カードがおすすめです。

交通系カードは鉄道会社が発行するカードで、他社カードとの差別化のために自社グループの鉄道利用でポイントを付与しているのです。

例えば、Suica機能付帯のJRE CARDはSuicaへのチャージとJR東日本の定期購入で、1,000円利用あたり15JREポイントが貯まります。

JREポイントはSuica1円分として利用できるため、Suicaによる乗車やセブンイレブンなどのSuica加盟店の買い物に使えます。

その他の主な鉄道系クレジットカードについては以下の通りです。

| カード名 | ポイント付与サービス |

|---|---|

| JRE CARD(JR東日本) | 定期券の購入やSuicaへのチャージで1,000円につき15ポイント(15円分)貯まる |

| To Me CARD Prime PASMO(東京メトロ) | ・PASMO(東京メトロ)1乗車につき平日10ポイント(10円相当)、土日祝日20ポイント(20円相当)付与 ・定期券購入1,000円ごとに5ポイント(5円分)付与 |

| OPカード(小田急) | ・定期券の購入、PASMOのオートチャージ200円につき、1ポイント(1円相当)付与 ・定期区間買いの乗車で最大利用額の7%のポイント付与 |

| 東京スカイツリー東武カードPASMO(東武電鉄) | 定期券購入1,000円あたり15円ポイント(15円相当)付与 |

電車通勤の人は、利用している鉄道会社グループがクレジットカードを発行していないかを確認することをおすすめします。

【割引優待カード+ガソリン代割引カード】毎日の買い物をよりお得にしたい主婦(主夫)向け

OMCカード(毎週日曜マルエツ5%OFF)など、割引重視でカードを選んだ人は、2枚目はガソリン代がお得になるカードを検討しましょう。

買い物額のみならず、普段のガソリン代も抑えられ、買い出しの節約効果が上昇するからです。

ガソリン代が割引になるカードを石油元売り別にすると次の通りです。

| カード名 | 割引内容 |

|---|---|

| 出光カードまいどプラス | 出光SSでのガソリンと軽油が2円引/ℓき、灯油は1円/ℓ引き |

| UCSカード | 全国の宇佐美直営店舗でガソリン、軽油、灯油(燃料油)が2円引き/ℓ |

| ENEOSカードS | ENEOSのガソリンと軽油が2円/ℓ引き、灯油は1円/ℓ引き |

| コスモ・ザ・カード・オーパス | コスモ石油の燃料油がコスモ・ザ・カード会員価格で買える |

| シェルスターレックスカード | シェル スターレックス カード加盟SSでのガソリン代(ハイオク)が最大12円/ℓ、ガソリン代(レギュラー)と軽油代が最大7円/ℓキャッシュバック |

普段利用しているSS(サービスステーション)がある人は上記のカードを検討してみることをおすすめします。

マイル系カード+海外旅行傷害保険付きカードで海外旅行をお得かつ安全に

JALカードなど利用額に応じてマイルが貯まるカードを所有しているなら、2枚目は海外旅行傷害保険が充実したカードがおすすめです。

クレジットカードを複数持っている場合でも、海外旅行傷害保険は補償額の合算が可能だからです。

海外旅行時のケガや病気は健康保険が使えないので、場合によっては数千万の治療費が請求されることもあります。

そのため、クレジットカードを複数枚持ち、補償額を厚くしておくことは海外旅行者にとって大きな支えとなるのです。

また、有料で保険会社の海外旅行保険に入る場合でも、クレジットカード分の補償額があればその分を安くすることも可能です。

※保険会社の海外旅保険とクレジットカードの海外旅行傷害保険の補償額も合算可能です。

海外旅行傷害保険の多くは、一部旅行代金の支払いをカード払いにするなどの条件付きで保険が適用になる利用付帯形式ですが、なかには無条件で適用される自動付帯形式もあります。

海外旅行傷害保険を目当てにカードを作るなら、自動付帯形式の海外旅行傷害保険が付いたクレジットカードがおすすめです。

【海外旅行傷害保険自動付帯のクレジットカード】

| カード名 | 最高補償額 | 年会費 |

|---|---|---|

| エポスカード | 最高2,000万円 | 無料 |

| イニシャルカード | 最高2,000万円 | 1,250円 |

【年会費無料カード+ゴールドカード】一般カードにはないハイグレードなサービスを求める人向け

現在、年会費無料カードを利用している人は、一般カードにはないサービスが付帯したゴールドカードを2枚目におすすめします。

ゴールドカードは一般カードよりも年会費が高い分、以下のような高品質のサービスが付帯しています。

| サービス | 概要 | 利用可能カード例 |

|---|---|---|

| 空港ラウンジサービス | 国内主要空港の専用ラウンジを利用できる。室内ではドリンクサービスなどを受けられる。 | dカード GOLD |

| 上級会員専用デスク | サービスに関する問い合わせや、各種付帯サービスの注文などに対応 | dカード GOLD |

| ゴールドカード会員専用優待 | 特定のレストランで2名以上で予約すると1名分が無料など | アメリカン・エキスプレス・ゴールド・カード |

| 航空機遅延保険 | 航空機の遅延により発生した損害を補償 | 三井住友カード ゴールド |

年会費無料カードは海外旅行傷害保険用として、またはゴールドカードの国際ブランドで買い物ができない時用のサブとして利用しましょう。

ゴールドカードでおすすめなのはdカード GOLDです。

dカード GOLDはポイント還元率1%の高還元なのに加え、最高1億円の海外旅行傷害保険、国内27の主要空港のラウンジ無料利用などのサービスが付帯しています。

また、ゴールドカード会員用の上級会員専用デスクも付帯しています。

ドコモならではのサービスとしてドコモのケータイとドコモ光の料金はポイントが10倍になります。

また、ドコモのケータイが紛失・故障した場合に、同一カラー同一機種の再購入で最大10万円を負担してもらえます(3年間)。

これで年会費は1万円なのでコスパの非常に良いゴールドカードといえます。

- 最高1億円の海外旅行傷害保険付帯

- ポイント還元率1%

- ドコモのケータイ・ドコモ光の利用金額は10%還元

- 全国29の国内空港ラウンジを無料で利用できる

- 上級会員専用デスクあり

クレジットカードを安全に利用するために覚えておくべきこと4つ

ここではクレジットカードを安全に利用するために覚えておくべきことを4つ紹介します。

以下の4点を覚えておけば、現金よりもはるかに安全にクレジットカードを利用できます。

クレジットカードを安全に利用する4箇条

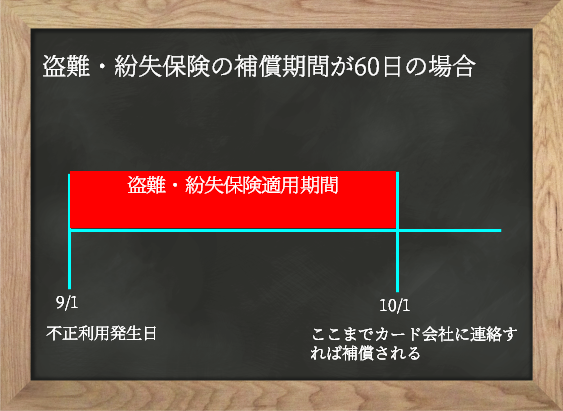

クレジットカードは盗難・紛失時に不正利用の補償が受けられる

クレジットカードには盗難・紛失保険が付帯しているため、盗難・紛失時の不正利用に対して補償を受けられます。

カード利用者が安心してカードを申込み・利用できるように、クレジットカード会社各社は故意以外の不正利用は全額補償をしてくれるのです。

ただし、被害発生時から60日間などの補償期間があるため、一定の期間を過ぎると補償を受けられなくなります。

補償を受けるには毎月の利用明細の確認(身に覚えのない利用のチェック)が必要です。

利用明細は毎月メールや紙で届くので、毎月必ず中身を確認し、身に覚えのない利用項目や金額があった時はすぐにカード会社に連絡を入れましょう。

また、ゴールドカードなどの高ステータスカードになると、不正利用を常時カード会社側でチェックしてもらえます。

不自然な買い物記録がある場合はすばやくカード会社側で発見し、利用者に確認を取り、それが不正利用の場合は取り消しにしてもらえるのです。

高ステータスカードは利用限度額が高いなどの理由から、カード会社も厳しく不正利用を監視しているのです。

特に三井住友カード ゴールドなどの銀行系カードはセキュリティに強いので、安全面を重視する人にはおすすめです。

大規模なお金の管理を扱ってきたノウハウと実績がある金融系企業だからこそ、セキュリティのレベルは非常に高いです。

- インターネット入会で初年度年会費無料

- 三井住友カードが不正利用を厳重チェック

- 24時間年中無休で医師・看護師に無料相談ができるドクターコール24

- 最高5,000万円の海外旅行傷害保険付帯

カードが届いたら必ず裏面にサインを

クレジットカードは規約により必ず裏面へのサインが必要となるため、カードが届いたらすぐに裏面にサインをしましょう。

サインがないカードは規約違反となり、不正利用時の補償が受けられなくなる原因となるからです。

サインは言語や形式に決まりがないので自由に書いて問題ありません。

言語はローマ字でも漢字でも良いですし、形式はフルネームでもイニシャルでも問題ありません。

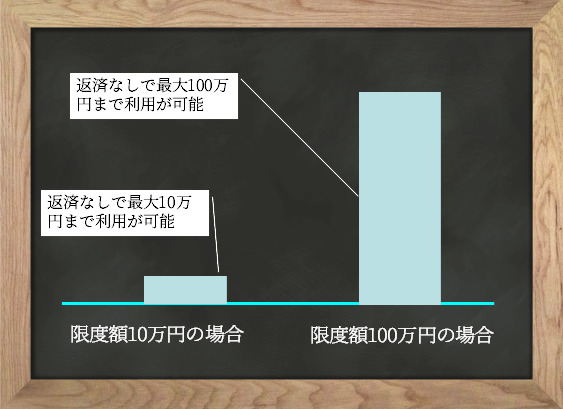

使いすぎな心配なら利用限度額を低めに設定する

クレジットカードには利用限度額があるため、この利用限度額の金額を低くすると使いすぎを防ぐことができます。

クレジットカードは契約時の利用限度額の範囲内で支払いができ、利用限度額いっぱいまで使うと、それ以上は返済をしないと使えなくなるからです。

例えば、利用限度額が10万円の場合は、10万円の範囲内でのみ買い物ができ、それ以上は返済を終えるまでは利用できません。

1ヶ月のカード利用額をここまでと決めるなら、利用限度額をその額に合わせるのがおすすめです。

利用限度額はカード入会後にログイン可能となる会員専用のwebサービスで変更が可能です。

増額の場合はカード会社の審査が必要になりますが、減額は審査なしですぐに変更が可能です。

家族であってもクレジットカードを他人に貸さない

クレジットカードは規約により他人への貸与を禁止されているので、カードは他人に貸さないようにしましょう。

クレジットカードはあくまでも契約者本人の支払い能力などを審査してカード会社が発行するものだからです。

カードを他人へ貸与してそれを利用させれば、それは「経済力の偽り」となり、詐欺罪に問われる可能性もあります。

クレジットカードの所持枚数は3枚までがおすすめ

クレジットカードは枚数が多いほど管理が難しくなるため、3枚までに抑えるのがおすすめです。

カードの枚数が多いと、引き落とし日が増加し、支払い管理が面倒になります

毎月の利用明細の確認も、カードの枚数分行わないといけません。

また、カードの枚数が多いと、それぞれのカードを利用限度額まで使えてしまうため、取返しのつかない金額まで利用してしまう可能性もあります。

そのため、カードの枚数は一般人が管理、把握可能な範囲に抑えましょう。

JCBの調査によると、クレジットカードの平均保有枚数は3.2枚なので、一般的に管理がしやすいのは3枚までといえます。

FP監修者コメント

海外生活ジャーナリスト、ファイナンシャル・プランナー(CFP認定者)

金融機関勤務を経て96 年FP資格を取得。

現在は各種相談業務やセミナー講師、執筆活動などをおこなっています。どの金融機関にも属さない独立系FPです。海外移住にも対応しており、特にカナダや韓国への移住や金融・保険情報を得意としています。

【HP】https://paradisewave.jimdo.com/

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

代表理事 瀬川 和哉

一般社団法人クレジットカードアドバイザー協会は、「全ての人にキャッシュレスの恩恵をもたらす」ことを理念として2015年2月設立。そして、クレジットカードの使い方について専門的な知識を持つプロフェッショナルを育成していくため、会員資格講習を実施したり講演会などで日々活動している。代表理事の瀬川和哉は2014年から16年クレジットカードの利用を研究しており、FPや保険業に向けての講演多数。

カード入手の流れ

カード入手の流れ カードの申込み方

カードの申込み方 カードの受取り方

カードの受取り方 カードの選び方

カードの選び方 初心者におすすめの最強万能カード

初心者におすすめの最強万能カード 学生におすすめのカード

学生におすすめのカード 若者におすすめのカード

若者におすすめのカード 主婦におすすめのカード

主婦におすすめのカード 2枚目におすすめのカード

2枚目におすすめのカード カードの安全な利用法

カードの安全な利用法

クレジットカードを選ぶ4つの基準

クレジットカードを選ぶ4つの基準