クレジットカードのキャッシングのメリット・デメリットを完全解説!

「クレジットカードにキャッシング機能を付けようかどうか迷っている…」あなたはこのような悩みを抱えていませんか?

クレジットカードを申し込もうという人の中にはローンとは無縁だった人も多いでしょうから、以下のような悩みを抱えている人は多いはずです。

「キャッシングのデメリットはちゃんと知っておきたい…」

「キャッシング機能の上限金額はいくらにすべき?」

結論から言えば、キャッシングは緊急の出費に備えられる機能なので、付けておくことに越したことはありませんが、浪費癖を自覚している人は付けるべきはないでしょう。

本記事ではクレジットカードのキャッシング機能にまつわる知識を網羅的に紹介していきます。

あなたは本記事を読むことで、申し込むクレジットカードにキャッシング機能を付けるべきか否かを適切に判断でき、かつ正しくキャッシングを利用できるようになります。

キャッシングは緊急の出費時に便利なローン機能

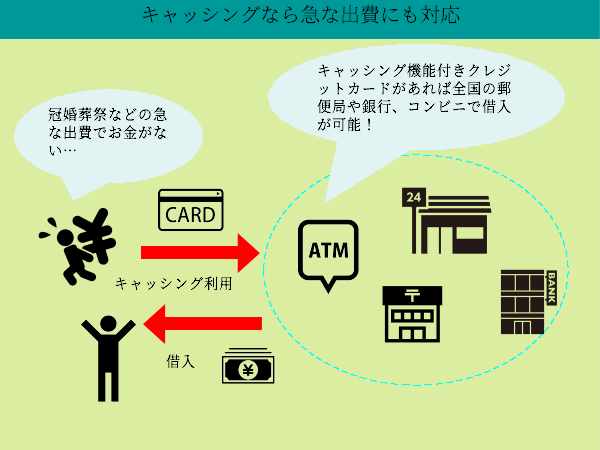

クレジットカードのキャッシングはカードを使って借入ができるローン機能で、急な出費の際に便利なサービスです。

キャッシング機能付きのカードなら、いつでも銀行、郵便局、コンビニなどのATMで借入ができ、電話やネットを利用すれば、銀行口座にお金を振り込んでもらうこともできます。

クレジットカードにキャッシング機能が付いていれば、出先での急な飲み会やケガ、急用時の帰省費や葬式の香典など、お金が突然に必要となる場面でも安心です。

緊急事態にいつでも安心して対応できるようにしておきたいなら、クレジットカードにはキャッシング機能を設定しておきましょう。

ただしクレジットカードのキャッシングの借入限度額は100万円程度(年収の1/3まで)で、かつ金利は15~18%と高金利なので、あくまですぐに返済できる額を緊急用として利用するのがオススメです。

キャッシング機能をつけるメリット2つ

キャッシング機能をつけるメリットには以下の2つがあります。

以下ではそれぞれの項目について解説をしていきます。

現金の持ち歩きが最小限で済む

クレジットカードにキャッシング機能を付けておけば、外出時に現金を持ち歩く機会を最小限に減らすことができます。

通常、外出時は予期せぬ出費に備えて多めに現金を持ち歩くものですが、キャッシング機能付きのクレジットカードがあれば、いざという時に最寄りのATMでお金を借りられるため、現金を所持する必要がありません。

世の中のキャッシュレス化が進んだことで外出時に現金を使う機会が激減した人も多いでしょうが、それでも万一の時にと現金用に財布を持ち歩いている人も多いのではないでしょうか?

そんなあなたはキャッシング機能付きのクレジットカードを持ち、ストレスフルな現金所持の機会を最小限に収めることをオススメします。

海外旅行の現地通貨を安価で入手できる

海外旅行時の現地通貨を安価で入手できる点もキャッシング機能付きクレジットカードの魅力と言えます。

海外旅行時には現地通貨を入手する必要がありますが、その際の手数料を最も抑えられる方法がクレジットカードによるキャッシングなのです。

日本の銀行・空港で両替する際の両替手数料は両替金額の2~4%程度の水準でかかり、5万円を両替すれば、1,000円~2,000円の手数料がかかります。

一方、海外キャッシングは両替ではないため両替手数料はかからず、年利18%の利息とATM手数料のみがかかります。

例えばエポスカードで5万円分の海外キャッシングをすると、1ヶ月間の借入で959円がかかります(海外ATM手数料220円+利息739円)。

そのため1ヶ月後に返済することを前提にすれば、外貨は両替するよりも海外キャッシングで調達する方がお得なのです。

キャッシング機能をつけるデメリット3つ

キャッシング機能をつけることにはメリットがあるものの、一方でデメリットもあります。

以下ではキャッシングを利用するデメリットとして以下の3点を紹介していきます。

利用すると年率15~18%程度の金利がかかる

キャッシング機能を利用してお金を借りると、利用額に応じた金利がかかるため、その分損をすることになってしまいます。

一般的なクレジットカードのキャッシング利用には年率15~18%程度の金利がかかるので、借りた額以上の金額を返済しないといけないのです。

年率とは、大ざっぱに言うと1年間借りっぱなしにした金額に対してかかる追加料金のことで、例えば年率18%で10,000円を1年間キャッシングしたとすれば、10,000円の18%である1,800円分の金利がかかることになります。

10,000円×0.18(18%)=1,800円

そのためあくまで損をしたくないのであれば、キャッシングを利用すべきではありません。

もしやむを得ずキャッシングを利用するのであれば、安定した収入に基づく綿密な返済計画を立ててから利用するようにしましょう。

カード審査が厳しくなる

クレジットカードを申し込む際、キャッシング機能を希望すると、カード審査が厳しくなってしまいます。

キャッシングはローン機能なので、通常の割賦販売法に基づくカード審査(ショッピング機能の審査)に加えて、貸金業法によるローン機能用の審査を受ける必要があからです。

以下にある通り、貸金業法は消費者の多重債務防止の観点から安易な借入が行われないよう、ローン申込者の年収等を厳しく審査するよう企業を規制する法律です。

貸金業法は、消費者金融などの貸金業者や、貸金業者からの借入れについて定めている法律です。近年、返済しきれないほどの借金を抱えてしまう「多重債務者」の増加が、深刻な社会問題(「多重債務問題」)となったことから、これを解決するため、平成18年、従来の法律が抜本的に改正され、この貸金業法がつくられました。

引用元:厚生労働省大臣官房統計情報部「雇用形態別にみた賃金」

そのためキャッシングを申し込むと収入証明書類の提出が必要となるなど、より厳しい審査を受けることになります。

ローンにあまり興味がないのであれば、キャッシング機能は希望しないようにしましょう。

なおクレジットカード審査とキャッシングの関係については「キャッシング枠0円でクレジットカード審査するメリット・デメリット」にも詳しいため、気になる人は参考にしてください。

ショッピングの利用可能額が減る

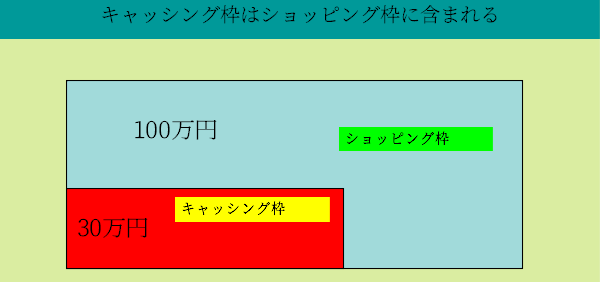

クレジットカードのキャッシングを利用すると、その分ショッピングできる金額が減ってしまうので注意が必要です。

クレジットカードのキャッシング利用可能額(ショッピング枠)はショッピング利用可能額(ショッピング枠)に含まれているため、キャッシングの利用はショッピング枠の金額を減らしてしまうのです。

例えばショッピング枠が100万円でキャッシング枠が30万円だとして、キャッシングで30万円利用すると、本来100万円まで買い物できるショッピング枠が70万円に減ります。

ショッピング枠もキャッシング枠も返済後に返済した分だけ枠が回復するため、キャッシングを利用するとしばらくはショッピングが多少不便になる可能性があります。

クレジットカードのキャッシングとカードローンの違い

クレジットカードのキャッシングとカードローンはともにお金を借りられるローン機能ですが、カードローンの方がより利用上限金額が高く、かつ低金利での借入が可能となっています。

カードローンは設定された借入上限額(借入可能額)によっては金利が低くなるため、キャッシングより安い金利での借入が可能な場合があるのです。

代表的なカードローンの借入上限金額と金利は以下の通りです。

-【上限】10万円~800万円

-【金利】1.900%~14.500%

・三菱UFJ銀行カードローン バンクイック

-【上限】10万円~500万円

-【金利】1.800%~14.600%

・三井住友銀行 カードローン

-【上限】10万円~800万円

-【金利】4.000%~14.500%

一方、クレジットカードのキャッシングはショッピング機能の補助機能であり、急な出費時における借入用として設計されているため、利用上限額は100万円程度でかつ金利は15~18%と高めです。

【キャッシングとカードローンの違い】

| キャッシング | カードローン | |

|---|---|---|

| 借入上限額 | 小 | 大 |

| 金利 | 高 | 低※借入上限額による |

| 向く人 | 大金を借りたい人 | 緊急用の出費に備えたい人 |

もし借入を重視してクレジットカードを作るのであれば、キャッシング機能付きのクレジットカードよりも、次で紹介するACマスターカードのようなカードローン機能付きのクレジットカードを申し込むようにしましょう。

なおカードローンについての詳しい情報を知りたい人は「お金がない時に役立つカードローンの気になる情報をまとめて解説」を参照することをオススメします。

借入重視でクレジットカードを選ぶならACマスターカードがオススメ

借入機能を重視してクレジットカードを選ぶなら、カードローン機能付きのACマスターカードがオススメです。

キャッシングの金利が15~18%程度であるなか、ACマスターカードのカードローンは契約の利用限度額によって3~18%の金利で借入ができるのです。

ACマスターカードのカードローン機能における契約利用上限額と金利の関係は以下の通りとなります。

| 契約極度額 | 金利 |

|---|---|

| 501万円~800万円 | 3.0%~4.7% |

| 301万円~500万円 | 4.7%~7.7% |

| 100万円~300万円 | 7.7%~15.0% |

| 1万円~99万円 | 7.7%~18.0% |

クレジットカードのキャッシングにおける金利は約15~18%なので、借入の機能においてACマスターカードは断トツに優秀です。

ACマスターカードは大手消費者金融のアコムが発行するカードローン機能付きのクレジットカードで、低い金利で大きな金額を借りることができる点が魅力となっています。

しかも年会費は無料でショッピングなら利用額の0.25%がキャッシュバックされるお得な特典も付いています。

- 最短即日発行のスピード審査

- 年会費無料

- 利用額の0.25%キャッシュバック

【コラム】学生はキャッシング機能を付けるべき?

結論から言うと、学生はクレジットカードにキャッシング機能を付けるべきではありません。

というのも学生は無収入もしくは収入が不安定であるため、キャッシングを利用した際の月々の返済計画を立てることが難しく、場合によっては自己破産をしないといけない可能性すらあるからです。

キャッシングは借りた金額に加えて年率15~18%程度の金利もかかり、支払いを遅延すれば年率20%の遅延損害金もかかるため、収入が安定していない学生が利用すれば、負債が雪だるま式に膨らんでしまう可能性が多いにあるのです。

しかし学生であっても急な帰省や入院など、唐突な出費が発生する可能性は多いにあります。

その場合はキャッシングで対応するのではなく、事前にアルバイトなどで緊急用の積み立てを作っておくようにしましょう。

なおクレジットカードのショッピング機能を利用して現金を入手する”クレジットカード現金化”は法に抵触する可能性のある行為なので、くれぐれも行わないようにしましょう。

クレジットカード現金化の詳しい解説は「クレジットカード現金化は犯罪!お金のピンチは合法的に解決を!」で行っているので、気になる人は参考にしてください。

【まとめ】キャッシングが向いている人

まとめると、クレジットカードにキャッシング機能を付けることに向いている人は緊急の出費に備えられるようにしておきたい人です。

キャッシングの利点はクレジットカードを持っているだけで金融機関やATMですぐに借入ができることだからです。

また海外の現地通貨を安い手数料で入手できる点も魅力なので、海外旅行の予定がある人もキャッシングは利用すべきでしょう。

一方、借入を目的としたクレジットカードのキャッシング利用は高金利である点からオススメはできません。

クレジットカードのキャッシングは、あくまでキャッシングを行った翌月に一括返済ができるという人にオススメします。

借入を目的とするのであれば、カードローンなどの借入を目的としたローン商品を利用することをオススメします。

まねーぶ・メディアディレクター

クレジットカード・電子マネーの専門家

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

1級ファイナンシャルプラン二ング技能士(資産運用)、CFP(R)認定者、DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)、資産運用などにまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。