【生命保険】受取人は誰でもいいの?受取人を決めるときに知っておくべきポイントをまとめました

生命保険は、万が一のことがあった場合、遺族にすぐに使える現金という形で財産を残すことができたり、相続対策として使ったりすることができます。

ただし、保険金受取人をきちんと指定しておかなければいけません。

今回は、生命保険金の受取人に関してのルールと知っておくべきポイントをまとめました。

生命保険、受取人の決め方

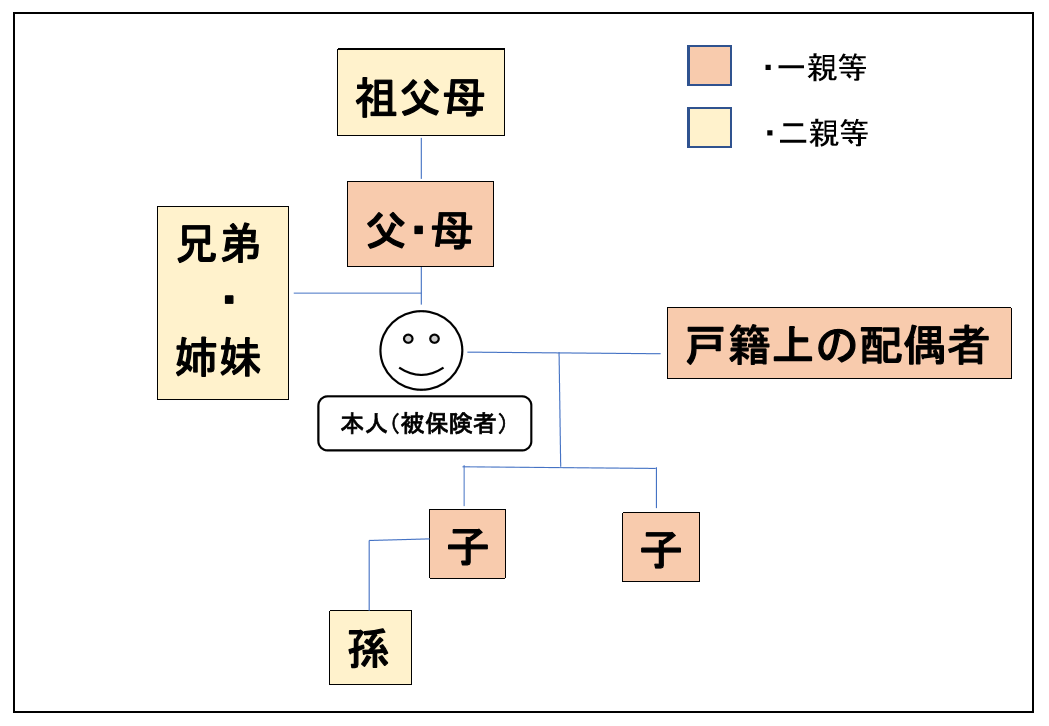

生命保険の保険金受取人に指定することができるのは、原則、配偶者と2親等以内の血族とされています。

「2親等以内の血族」にあたるのは、自身の祖父母・父母、子・孫、兄弟姉妹です。

配偶者の父母などを指定することはできないということですが、万が一のことがあった場合に財産を残してあげたいと考えるのは、ほとんどの場合で配偶者及び血縁者でしょう。

保険会社によっては、

「2親等以内の血族がいない場合には3親等の血族を指定できる」

「一定の条件をクリアしていれば、内縁の配偶者や婚約者を指定できる」

としているところもあります。

2親等以内の血族がいない場合や内縁の配偶者や婚約者を受取人にしたい場合は、保険会社に相談してみましょう。

ただし、全くの他人を保険金受取人に指定するのは難しいです。

第三者が死亡給付金を受け取る契約は、犯罪につながる可能性もあるリスクが高い契約となる可能性もあると考えざるを得ないので、保険会社としては引き受けたくないと考えるためです。

受取人を複数にすることもできる

生命保険に加入するときに、遺産分割のことも考えて、子供全員など複数人が死亡保険金を受け取れるようにしたいと考える人もいるでしょう。

実は、生命保険金の受取人は複数人指定することもできるようになっています。

ですので、死亡保険金を複数人残したい場合でも受取人の数だけ保険の種類を増やす必要はないのです。

また、複数人を受取人にする場合は、それぞれがどれだけの保険金を受け取るのかを指定しておく必要があります。

「配偶者が40%、長男が60%」というように指定することになります。

受取人が死亡した場合、どうなるのか

保険金受取人が被保険者よりも先に死亡してしまうこともあり得ますが、それで保障がなくなるということはありません。

受取人に指定していた人が亡くなってしまった場合は、契約者(保険料を支払っている人)が次の受取人を指定することができます。

ただし、それにあたっては「被保険者(保険を掛けられている人)の同意」が必要となります。

受取人変更のための必要書類には、受取人変更の請求書や契約者の本人確認書類など(※)があります。

しかし、次の受取人を指定し忘れてしまうと、手続きが大変になってしまいます。

その場合は、「死亡した保険金受取人の法定相続人」が次の受取人になるのですが、保険金を受け取るためには「相続人の印鑑証明書」や「当初の保険金受取人の戸籍謄本」など(※)が必要になります。

戸籍謄本が必要になるのは、新しい受取人が本当に以前の受取人の相続人であるかという関係を確認するためです。

法定相続人が複数人いる場合は、相続人全員分の印鑑証明書が必要になるうえ、相続人から代表者を選出し、その人に請求人として手続きをしてもらうというような手間がかかってしまいます。

通常は、保険金を受け取るために必要な死亡診断書や死亡証明書といった書類を提出することになりますが、受取人が指定されていないと、それに加えて上記の書類が必要となるので、準備がとても大変になります。

なお、どちらの場合でも、相続税の対象になる契約であった場合には注意が必要です。

当初の受取人が契約者(=被保険者)の法定相続人であれば、生命保険金の非課税枠が適用されます。

しかし、最終的に受け取ることになった人が契約者の法定相続人でない場合は、当初の受取人が契約者の法定相続人であったとしても、非課税枠が利用できなくなってしまいます。

※必要書類は、保険会社によって異なる場合があります。

相続放棄しても保険金はもらえる

相続が発生した場合、相続人は死亡した被相続人の財産を引き継ぐかどうかを決めることができます。

例えば、被相続人に多額の借金がある場合には、自分の相続分を放棄をすることもできるのです。

しかし、相続放棄をした場合であっても、その人が受取人になっている生命保険の保険金は受け取ることができます。

これは、生命保険は「保険金受取人の固有財産」とされているためです。

保険金受取人を定めた時点で、その保険金を受け取る権利が契約者や被保険者のものではなくなっているからです。

[macth url=”https://www.money-book.jp/13132″]

受け取った保険金にかかる税金

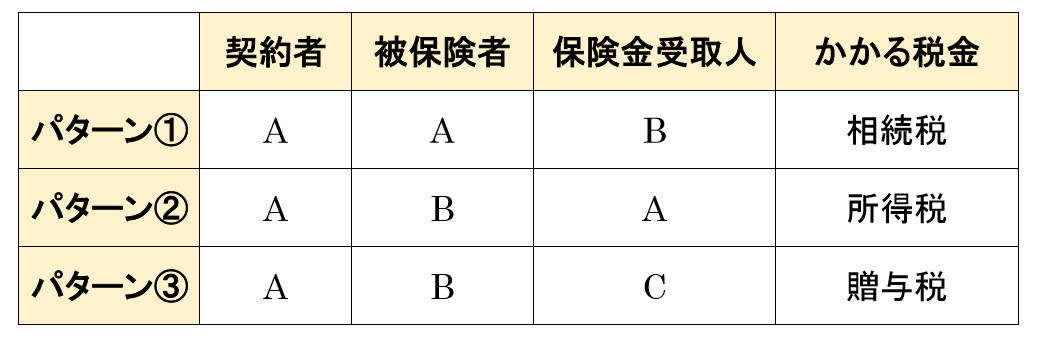

受け取った生命保険金は課税対象となります。

ただ、受取方法によって、かかる税金が変わり、税額も大きく変わってくる可能性があります。

契約者・被保険者・保険金受取人がどのようになっているかで税金の種類が変わるので、そのパターンを表にまとめました。

①の場合

契約者自身が被保険者にもなっている場合です。

一般的にはこのパターンが最も多いようです。

このパターンでは、相続税の対象となります。

保険金以外の相続財産も含めて課税対象になりますが、相続人全員分の財産から、基礎控除として「3,000万円+600万円×法定相続人の数」を差し引くことができます。

生命保険金の部分については、さらに非課税財産として「500万円×法定相続人の数」を上限に、さらに課税額を引き下げることができます。

こういった特徴があるため、生命保険が相続税対策に活用されるのです。

税金の面から考えると、相続税をゼロにすることもできる、最もお得な方法だと言えるでしょう。

②の場合

契約者が保険料を支払い、被保険者が死亡した場合に自分が保険金を受け取るというパターンです。

配偶者に万が一のことがあった場合に備えて、自分がお金を受け取れるように生命保険で準備するという考え方です。

この場合は、所得税の対象です。

所得税の中で「一時所得」という区分になるため、受け取った保険金から支払った保険料を差し引いたものに課税されます。

比較的少ない税金に抑えることができますが、税金をゼロにはできません(※)。

※医療費控除や住宅ローン控除など、保険以外での控除が受けられる場合は除く

③の場合

契約者・被保険者・保険金受取人がすべて別の人である場合で、このパターンでは贈与税の対象です。

贈与税は税率が非常に高く、基礎控除も110万円だけしか差し引くことができません。

しかも、受け取った保険金から基礎控除を差し引いた部分に贈与税が課せられるので、多額の税金がかかる可能性があります。

まとめ

- 生命保険金の受取人は、原則2親等以内の血族となっている

- 被保険者よりも受取人が先に死亡した場合は、次の受取人を忘れずに決めておく

- 相続放棄をしても、保険金は受取人固有の財産として受け取ることができる

- 生命保険は受け取った時に相続税の対象になるように契約するのが一番お得