金融機関が積極的に教えてくれない老後に向けた資産運用方法

老後に向けた資産運用を相談する前に知っておきたい知識

老後の年金不足に関する話題はメディアで頻繁に取り上げられますが、老後資金の準備を始めようにも、どの方法が自分の環境にあっているか、自分で勉強するには時間が必要で後回しにしがちです。

そんな時、身近な相談相手として銀行を始めとする金融機関へ相談する方が多いと思いますが、金融機関が積極的に教えてくれない運用方法があります。コツコツ積み立てを行う「積立投資」という手法です。今回は「積立投資」について解説します。

目次

「積立投資」と「一括投資」について

昨今、「貯蓄から投資へ」という言葉が積極的に使われるようになり、投資への関心の高まりから資産運用の相談が増えています。株や投資信託など、具体的な商品を選ぶ前に資産運用の方法について整理します。

例えば、仮に運用が失敗して投資するお金が無くなったとしても、家計に影響がない100万円が手元にあるとします。このお金を運用する方法を考えてみましょう。

一括投資

一括投資とは、まとまったお金を一括で投資する方法です。例えば100万円で購入できる株を購入する。50万円を2銘柄に分けて計100万円分購入する。このような手法を一括投資と言います。

積立投資

積立投資とは、手元にある100万円を月1万ずつ100カ月にわけて投資をする手法を言います。

資産運用の相談を受けると、一括投資のイメージをお持ちの方が多いことに気づかされます。どちらの手法もメリット・デメリットがありますので、まずは運用方法として「積立投資」という選択肢があることを知ることが大切です。

値下がりしても利益がでる積立投資の特徴

積み立て投資の特徴は「値下がりしても利益がでる」という点です。

下記例で解説していきます。

手元に12万円の運用資金があります。

下記のような値動きをする運用商品に「一括投資」と「積立投資」を行った場合の運用結果を比較してみます。(※1万円:1口とします)

| 口数 | 一括投資 | 積立投資 |

| 1ヶ月目 | 12 | 1 |

| 2か月目 | 0.83 | |

| 3ヶ月目 | 0.76 | |

| 4ヶ月目 | 1.25 | |

| 5ヶ月目 | 2.5 | |

| 6ヶ月目 | 3.33 | |

| 7ヶ月目 | 3.33 | |

| 8ヶ月目 | 3.33 | |

| 9ヶ月目 | 2.5 | |

| 10ヶ月目 | 2 | |

| 11ヶ月目 | 1.25 | |

| 12ヶ月目 | 1 | |

| 総口数 | 12 | 23.08 |

一括投資の場合

1ヵ月目に12万円分を一括投資すると12口購入できます。

積立投資の場合

1万円ずつ12か月に分けて購入していきますので、毎月購入できる口数が変わります。

12ヵ月目に保有している口数を全て売却した場合

| 評価額 | 投資金額 | 利益 | |

| 12万円を最初に購入 | 120,000(※1) | 12万 | 0円 |

| 毎月1万ずつ購入 | 230,800(※2) | 110,800円 |

※1:12口×10,000円(12ヵ月目の価格)=12万

※2:23.08口×10,000円(12ヵ月目の価格)=23.08万

あくまでも今回のシミュレーション結果ではありますが、一括投資の場合では2カ月目・3カ月目に売却しない限り利益はでませんが、積立投資の場合は値下がりしたタイミングで口数を沢山購入することができ、最終的に値段が元に戻ったことで利益が生まれるのです。

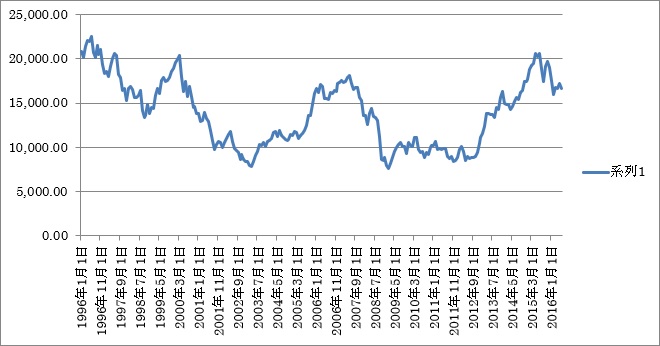

下記はバブル崩壊後の1996年から20年6ヵ月の日経平均の終値の推移になります。

上記同様、毎月1万円ずつ20年6ヵ月積立投資を行い2016年5月1日に全てを売却した場合、総支払:246万 → 売却額:320万 となります。

失われた20年と呼ばれる日本経済に連動する商品であっても、積立投資であれば利益がでていたことになります。

(1996年1月1日~2016年5月1日 日経平均の推移)

今回のシミュレーションのように都合よく値動きが推移するか?と疑問を持つ方がいると思いますが、将来の相場はプロでも難しいと言われています。投資を始めると、相場が大きく下がっている時の不安に耐えきれず、売却してしまう方が多いのが現実です。

相場の上げ下げに左右されずに、長期視点で運用を続けることが大切と言われており、このような積立方法を「ドルコスト平均法」と呼ばれています。

このように積立投資は相場が下落しても利益がでる運用手法ではありますが、上げ相場が続く場合は一括投資の方が、大きく利益を得ることができます。相場を読むことは難しいですが、それぞれの運用方法の特徴を理解して選択しましょう。

積立投資はこんな方にオススメ!

ここまで「積立投資」を中心に解説をしてきましたが、下記のような方は「積立投資」の活用がオススメです。

- コツコツ運用をしたい

- 相場の上げ下げに一喜一憂したくない

- 運用に手間をかけたくない

- 10年・20年と長期視点で運用をできる

- まとまったお金はないけど月々3000円なら積立できる

※100円からできる会社もあります。

積立投資は、まとまったお金が必要ない為、20代や30代などまだ貯金の余力がない世代でも利用しやすい運用方法です。今後想定される、日本の人口減少や公的年金制度の不安を考慮すると、少額でもいいので早い段階から準備をしていくべきです。

積立投資でオススメの制度

積立投資を始める上で、税金面で優遇されている国の制度がありますので、これから始める方はご自身の家計の状況や目的に応じて利用を検討してみてください。

オススメの制度

- 積立NISA

- iDeCo(個人型確定拠出年金)

| 積み立てNISA | iDeCo (個人型確定拠出年金) | |

| 運用益 ※運用で利益が出た場合 | NISA期間中(20年) 非課税 | 運用期間中(60歳まで) 非課税 |

| 受取時 | NISA期間中:非課税 NISA終了後:課税 | 退職所得控除 ※退職金扱いなので税金が優遇 |

| 積立金 | 1000円~ ※金融機関によって異なります。 ※上限年間40万迄 | 5000円~ ※上限は加入者の属性によって異なります。 |

| 積立金の優遇 | 無 | 全額控除対象 |

| 運用期間中の現金化 | 可能 | 不可 |

積立NISAのいい点は、「いつでも現金化できる」という点です。iDeCoは途中引き出しができませんので、60歳以降の資金として利用することが前提です。

iDeCoは途中引き出しができませんが、掛け金が全額所得控除になりますので節税効果が高い制度です。途中引き出しの可否を考慮する必要がなければ、iDeCoを活用したほうが効果的に資産形成ができます。

積立NISAとiDeCo(個人型確定拠出年金)の使い分け例

(条件:30歳ご夫婦共働き 0歳の子供お1人 35歳で住居購入予定)

| 月額5万貯蓄 | 住居購入資金 | 教育資金 | 老後資金 |

| 積立NISA:3万 | ○※利用可能 | ○※利用可能 | ○ |

| iDeCo:2万 | × | × | ○ |

積立NISAは途中で現金化できますので、いつでも現金化できる資金として利用し、iDeCoは老後資金用として併用する設計が考えられます。

ご家族の構成年齢によっては、iDeCoを教育資金目的で利用することも可能ですので、ご自身のライフプランと照らし合わせて選択するといいでしょう。

「積立投資」の商品を金融機関が積極的に提案してくれない理由

老後に向けた資産形成の相談に金融機関にいくと、最初は積立NISAやiDeCo(個人型確定拠出年金)などの「積立投資」の説明はしてくれるのですが、最終的に提案される商品が「一括投資」の商品にすり替わっているケースが多く見受けられます。

なぜ金融機関は「一括投資」の商品販売に注力してしまうのでしょうか。

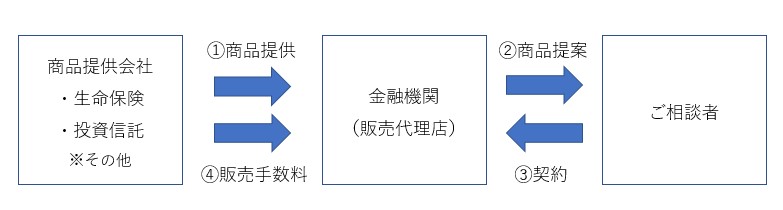

そこには金融商品販売時の「手数料」が関係しています。金融機関も営利企業ですので売り上げをあげて、利益を上げる必要があります。

金融機関は金融商品の「代理店」としても機能しており、金融商品を販売することで手数料収入を得ることができます。

手数料例:販売手数料3%の金融商品を販売した場合

| 一括投資 | 積立投資 | |

| 投資額 | 100万円 | 1万円 |

| 手数料収入額 | 3万円 | 300円 |

このように一括投資の方が、金融機関が得られる利益が高いのがわかります。

一括投資の商品が悪いという訳ではありませんが、商品の選択肢として「一括投資」「積立投資」の中から、ご自身にあった商品を選ぶという意識を忘れずに、相談することが重要です。

金融機関が提案する「いい商品!」を鵜呑みにしない商品選びを

金融機関で「資産運用を考えているんです」と相談すると、こちらの希望を伝える前から「いい商品がありますよ!」と提案を受けるケースがあります。金融機関の窓口の方は「運用のプロ」なのでしょうか?「販売のプロ」なのでしょうか?金融機関が提案する商品が、相談者の資産運用にとって有利な商品とは限りませんので、提案された商品を鵜呑みにせず自身にあった商品を選ぶことが大切です。

執筆者

岩渕 昇/ファイナンシャルプランナー

結婚を機にお金のやり繰りに直面。お金の知識の必要性を実感し、その勢いでFP会社へ転職。「"今"を賢く使って、家族の"未来"を豊かに」をモットーに、将来を見据えたライフデザインへのアドバイスを提供。現在は、個人相談のかたわら、低金利時代でも賢く資産を殖やすためのヒントを、企業研修やブログを通じて広く発信している。