どちらが自分に合ってる?学生向けにクレジットカードとデビットカードの違いを解説!

クレジットカードはカード会社発行のカードをお店で提示することで、カード会社に支払いを立て替えて貰うことができるカードです。また、よく似たカードとしてデビットカードと呼ばれるカードがあります。

デビットカードはキャッシュカードとカード決済の機能が一体となったカードで、クレジットカードのようにお店で提示することで代金の支払いをすることが可能となっています。

クレジットカードとデビットカードは共にカードで代金の支払いが可能な点が共通しているため、なかなかその違いが分かりにくいかと思います。しかし、両者はサービスの質や機能の面で大きな違いがあります。

今回はクレジットカードとデビットカードを比較しながら両者の違いを解説していきます。また、読者の方の「自分はクレジットカードとデビットカードのどちらに向いているの?」という疑問も併せて解消していきます。

迷ったら学生向けクレジットカードがおススメ

三井住友カード デビュープラスは25歳以下の若者限定で「最短翌営業日」で発行可能。

年会費は実質無料(年1回の利用で翌年度無料)となっています。

ポイント還元率が常に2%で入会後3ヶ月間は5%の超高還元カードです。

三井住友のポイントは1,000円で1ポイントなのですが、楽天ポイントやヨドバシカメラのポイントに交換すると

「三井住友1ポイント=楽天・ヨドバシカメラポイント、5ポイント」なので1ポイントが5円相当に!

200ポイント以上からクレジットカード代金に充当することができ、その場合は1ポイント=3円としてキャッシュバックされます。

イニシャルカードは学生の年会費が無料のカードで、最高2,000万円の海外旅行傷害保険が付帯しています。

しかも、海外旅行傷害保険を利用するのに条件はありません。クレジットカードの海外旅行傷害保険は旅行の交通費をカードで支払う等、条件付きで適用になるものが多いので、これはかなり嬉しいメリットです。

また、イニシャルカードは5年後のカード更新のタイミングで「MUFGカード ゴールド」に切り替えとなります。社会人になったらゴールドカードを入手したい学生の方にもオススメのカードです。

※イニシャルカードの海外旅行傷害保険の補償内容

| 補償内容 | 補償額(2,000万円プラン)*1 | 補償額(100万円プラン)*2 |

| 死亡・後遺障害 | 最高2,000万円 | 最高100万円 |

| 傷害治療 | 200万円 | 20万円 |

| 疾病治療 | 200万円 | 20万円 |

| 賠償責任 | 2,000万円 | 100万円 |

| 携行品損害 | 20万円 | 10万円 |

| 救援者費用 | 200万円 | 50万円 |

*1*2…年間ショッピング利用額が20万円未満の翌年は100万円プランが適用されます。

デビットカードとクレジットカードの違い

ここではより具体的にデビットカードとクレジットカードの違いを見ていきます。まずはデビットカードとクレジットカードの違いを表にしましたので確認してみて下さい。※今の段階では分かる必要はありません。

| デビットカード | クレジットカード | |

| 申込条件 | 15歳以上 | 高校生除く18歳以上 |

| 年会費 | 無料~ | 無料~ |

| 引き落としタイミング | 即時 | 約1ヶ月後 |

| 発行審査 | なし | あり |

| 利用枠 | 口座残高の範囲内 | カード会社が決定 |

| 利用可能なお店 | 搭載のブランド加盟店(VISA/JCB等) | 搭載のブランド加盟店(VISA/JCB等) |

| 支払方法 | 1回払いのみ | 1回、2回、分割、リボ、ボーナス払い |

| ポイント付与 | 0.2%~1% | 0.25%~1.25% |

| クレジットヒストリー | 記録されない | 記録される |

クレジットカードとデビットはカードで支払いが可能な点、使えるお店はVISAやJCB、MasterCard等のカードに搭載されているブランドが利用可能なお店であれば使える点は共通しています。

※カードにあるマーク(ブランド)とそのお店で使えるマーク(ブランド)が一致していれば利用可能

なので、何れも「小銭を使わないスムーズなキャッシュレス決済」が可能なのです。しかし、細かい点でクレジットカードとデビットカードには違いがあるので、次からはそうした違いを表の項目順に紹介していきます。

申込条件の違い

クレジットカードは原則18歳以上でかつ高校を卒業していることが申込みの条件となります。具体的には、大学生や専門学生はクレジットカードを作ることができますが、高校生は作ることができません。

高校生にクレジットカードを作ってはいけない、という法律があるわけではありませんが、業界には「高校生にはクレジットカードを作らない」という暗黙の了解があるようで、どこのカード会社でも高校生にはクレジットカードを発行していません。

一方で、デビットカードにはそのような暗黙のルールのようなものはなく、15歳以上であれば作ることができるものもあります。

年会費の違い

年会費は年に1回カード会社に支払う費用のことですが、クレジットカードとデビットカードは共に年会費無料のものからあります。カードの選び方次第では何れのカードもコスト0円で利用が可能となっています。

引き落としタイミングの違い

クレジットカードとデビットカードは両方とも利用額が自分の銀行口座から引き落とされる仕組みのカードです。クレジットカードを利用した場合、その利用額はカード会社によって一旦立て替えられ、約1ヶ月後にカード会社へ支払うことになります(1回払いの場合)。

一方、デビットカードは利用と同時にそのカードの銀行口座の残高から利用額が引き落とされる仕組みです。デビットカードにはキャッシュカードの機能もあり、そのキャッシュカードの銀行口座から利用額が引かれるのです。

デビットカードは銀行口座を財布のように利用できるカードと覚えておくと分かり易いでしょう。銀行口座の残高が足りない場合は支払いができないため、銀行等でカードの銀行口座に入金をする必要があります。

カード審査の違い

クレジットカードにはカード審査が存在します。クレジットカードはカード会社が一時的に代金の支払いを立て替えてくれるサービスです。

そのため、カード会社は申込者に利用したお金を毎月返してくれるほどの収入があるか、申込者が過去にクレジットカード等の信用取引で支払いの延滞をした経験がないか、といったことを申込者の申込情報(年収、勤務先、雇用形態等)や個人信用機関の取引履歴等から判断します。

このカード審査に通過しないと申込者はクレジットカードを手にすることはできません。一方、デビットカードはクレジットカードのようなカード審査が必要ありません。

デビットカードは利用額が銀行口座の金額の範囲内に制限され、かつ利用直後に利用額が銀行口座から引き落とされる仕組みなので、借金ではありません。そのためクレジットカードのようなカード審査の必要がないのです。

利用枠の違い

利用枠とはそのカードで利用できる限度額を表したものです。クレジットカードはカード会社が決めた利用枠の範囲内で利用が可能です。カード会社が利用枠を100万円と設定した場合、カード利用者は100万円までカード会社に支払いを立て替えて貰うことができます。

その為、仮に手元に現金が無い場合でも立て替え払いをして貰うことができるのが、クレジットカードの大きな特徴となっています。一方で、デビットカードは自分の銀行口座から即時に利用額が引き落とされる仕組みなので、自分の銀行口座にある金額以上のカード払いはできません。

デビットカードの場合、高い買い物をする時などは予め銀行口座に大金を入金する必要があります。

利用可能なお店の違い

クレジットカードとデビットカードは共に国際ブランド(VISA/JCB/MasterCard等)を搭載しているカードなので、搭載しているブランドが利用可能なお店であればカード払いが可能です。

支払い方法の違い

デビットカードの支払い方法は1回払いのみで、利用と同時に利用額分が自分の銀行口座から引き落とされる仕組みです。一方、クレジットカードには1回払い以外にも、2回払いや、分割払い、リボ払い、ボーナス払い等多様な支払い方法があります。

| 支払い方法 | 説明 |

| 1回払い | 利用額を全額翌月に支払う方法。手数料は無料 |

| 2回払い | 利用額を翌月に半額、翌々月に半額で支払う方法。手数料は無料 |

| 分割払い | 利用額を3ヶ月以上に分割して支払う方法。【代金 ÷ 分割回数 + 手数料】が1ヶ月毎の支払い額になる |

| リボ払い | 毎月の支払い額を一定にすることができる支払い方法。毎月の支払い額を5,000円に設定した場合、月の利用額の多寡に関わらず、月々の支払い額は5,000円となる。ただし、利用額が設定した額を上回った場合、その上回った分に対して手数料がかかる。上回った分の支払いは次回以降に繰り越される |

| ボーナス1回払い | 利用額を次に来るボーナス時期に支払う方法。手数料は無料 |

| ボーナス2回払い | 利用額を次に来るボーナス時期に半額、その次に来るボーナス時期に半額で支払う方法。手数料がかかる |

クレジットカードにはデビットカードには無い多様な支払い方法が用意されているので、支出の計画を柔軟に組み立てることができ、かつ急な出費等で財布がピンチの時に支払い期限の引き伸ばしをすることができます。こうしたメリットはデビットカードにはありません。

ただし、クレジットカードの分割払い、リボ払い、ボーナス2回払いには手数料がかかりますので、その点を注意しながら利用する必要性はあります。

ポイント付与の違い

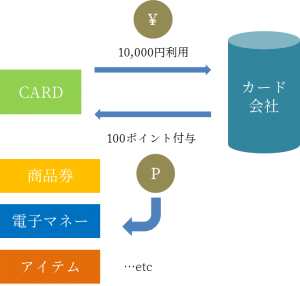

クレジットカードとデビットカードは両方利用額に応じたポイントを貰えるサービスがあります。付与されたポイントはキャッシュバックや商品券との交換、電子マネーや他社ポイントへの移行に利用可能で、現金と同じ様に利用することができます。

利用額あたりに貰えるポイントの量はカードによって異なりますが、平均的にはデビットカードよりもクレジットカードの方が、貰えるポイントの量は多いです。ポイントによる節約をメインにカード利用したい場合は、クレジットカードを選ぶ方が良いです。

クレジットヒストリーの違い

クレジットカードの利用履歴はクレジットヒストリーと呼ばれ、個人信用情報機関に記録されています。クレジットヒストリーは個人信用情報機関に加盟する企業によって閲覧可能で、住宅ローンやクレジットカード等の審査に利用されます。

クレジットカードを利用し、それを遅延なく返済している場合、クレジットヒストリーは審査においてプラスに評価され、住宅ローンやクレジットカードの審査に通りやすくなります。このクレジットヒストリーはデビットカードには作れません。

クレジットヒストリーを作ることができるのはクレジットカードのみです。

審査不要のデビットカード

学生がデビットカードを選ぶ際に大切なのはポイント還元率とATM利用手数料の2点になります。ポイント還元率は高い方が節約効果は大きく、ATM手数料は無料になる回数が多い方が良いです。

デビットカードの中には手数料が高くついてしまう可能性があるの物もあるので、ポイント還元率とATM利用手数料のバランスが取れたデビットカードを選ぶことが大切になります。

学生にオススメのデビットカードは「住信SBIネット銀行 Visaデビット付キャッシュカード」と「楽天銀行デビットカード(JCB)」です。何れもポイント還元率の高さとATM利用無料の回数がウリのカードです。それぞれ詳しく紹介していきます。

住信SBIネット銀行 Visaデビット付キャッシュカードは15歳以上から持つことができる年会費無料のデビットカードです。住信SBIネット銀行 Visaデビット付キャッシュカードはATMによる預入れ、住信SBIネット銀行の口座あて振込、三井住友信託銀行あての振込を手数料無料で利用できます。

また、30歳未満であればATMによるお金の引き出しが月5回、三井住友信託銀行及び住信SBIネット銀行の口座あて以外の振込手数料が月3回無料になります。お金の出し入れや送金の回数が多くなりそうな学生の方は住信SBIネット銀行 Visaデビット付キャッシュカードがオススメです。

また、住信SBIネット銀行 Visaデビット付キャッシュカードはポイント還元率も0.6%とデビットカードの中でも最高レベルとなっているので、ポイント重視の方にもオススメです。貯まったポイントはキャッシュバック(1ポイント=1円相当)やJALマイルとの交換(100ポイント=40マイル相当)に利用できます。

楽天銀行デビットカード(JCB)は16歳以上から持てる年会費無料のデビットカードです。

ポイント還元率が1.0%(10,000円利用あたり100円相当のポイント付与)とデビットカードの中では最高レベルの還元率となっているカードで、楽天市場や楽天ブックスなどの楽天サービスの利用ならポイントは2倍になります。

貯まったポイント(楽天スーパーポイント)は楽天市場などの楽天サービスで利用が可能なほか、デビットカードによる支払いにも利用が可能となっているので、使い道に困ることはありません。

ATM利用手数料と他行振込手数料は銀行口座の残高か月間の取引件数によって無料回数が決まり、ATM利用手数料は最大で月7回、他行振込手数料は最大で月3回無料になります。

| 条件 | ATM手数料無料回数 | 他行振込無料回数 |

| 残額300万円以上or取引30回 | 7回 | 3回 |

| 残額100万円以上or取引20回 | 5回 | 3回 |

| 残額50万円以上or取引10回 | 2回 | 2回 |

| 残額10万円以上or取引5回 | 1回 | 1回 |

※月のATM手数料と他行振込手数料が無料になる条件(満たした条件の内何れか高い方が翌月のATM手数料無料回数、他行振込無料回数に反映される)

※残高は「毎月25日終了時点の預かり資産残高」で判定される

※取引回数は「前月26日~毎月25日の対象商品・サービスの取引件数」で判定される

カード持たないでカード払いができる「バンドルカード」

ネットショッピングで便利なカード決済をしたいけど、カードを持つのは不安、という方はバンドルカードがオススメです。

バンドルカードはアプリをダウンロードして、個人信用情報を登録すればすぐに使えるヴァーチャルカードです。年会費・入会金不要でデビットカードのような年齢制限やクレジットカードのような審査はありません。

リアルなカードを持つ必要はなく、スマートフォン上に存在するバーチャルカードにお金をチャージをすれば、VISA加盟店のネットショッピングで利用が可能です。カードを持ちたくない方でネットショッピングの決済をカード払いにしたい方にオススメです。

チャージはコンビニやドコモ払い、ATM、ネット銀行等からできて、「ポチっとチャージ」というサービスを利用すれば、チャージした後からのチャージ代金の支払いも可能です。※ポチッとチャージには利用限度額があり、利用には以下の手数料がかかります。

| チャージ額 | 手数料 |

| 3,000円 〜 10,000円 | 500円 |

| 11,000円 〜 20,000円 | 800円 |

| 21,000円 ~ 25,000円 | 1,150円 |