株式市場の仕組み!発行市場や流通市場、証券会社の役割も解説

株式投資に興味はあるけれど、「仕組みがよくわからない」、「損しそうで怖い」という人も多いのではないでしょうか?

実際に株の基礎をきちんと学べば、誰でも株式投資を始められます。

今回の記事では、初心者が知っておきたい株の仕組みについて詳しく解説します。

この記事を読むことによって、株に親しみをもち、充実した株取引を楽しむことができます。

株とは会社が事業に必要な資金を集めるために発行している「株券」のこと

株とは、会社(株式会社)が事業に必要な資金を集めるために、資金を出してくれた人に発行する「株券」のことをいいます。

企業が何かビジネスを始める時は、大きな資金が必要です。

銀行から借りることもできますが、期限内に返さなければなりません。これに対して、株で集めたお金は返済の必要がないので、企業は長期な視点でビジネスできます。

株を買った人は、企業への出資と引き換えに、経営権や利益を受け取る権利を得ます。つまり、株を買うということは、企業のオーナーになるということです。

企業は投資家から集めた資金でビジネスをして、株主に配当金や株主優待という形で利益を還元します。

企業が稼いだ利益は、すべてオーナーである株主のものになります。

株式投資で得られる3つの利益

株式投資をした株主が得られる利益は次の3つです。

- 値上がり益(売買益)

- 配当金

- 株主優待

それぞれ、詳しく解説します。

値上がり益(売買益)

値上がり益とは、株式を買ったときより、高い値段で売ることで得られる利益のことです。

「キャピタルゲイン(capital gain)」ともいいます。具体例を見てみましょう。

株価1,000円の株を100株買った場合の購入金額は

1,000円 × 100株=100,000円

その株を株価が1500円になった時に売却すると、

1,500円 × 100株=150,000円

になります。

差額の50,000円(150,000円-100,000円)が値上がり益(キャピタルゲイン)です。

企業の利益は株主のものですから、いっぱい稼いでいる企業に人気が集まります。

しかし、流通している株数には限りがあるので、買いたい人の間でより高い値段で株を買おうと競争が起こり、株価は上がるのです。

配当金

「配当金」とは、企業が事業をしたてでた利益の一部を、株主に還元するものです。

配当をするかしないか、どのぐらいを配当するかは、企業の経営方針で決まります。

配当金は、株式を保有するだけでもらえる利益で、「インカムゲイン」とも呼ばれます。

国内を代表する株価指数である日経平均株価の平均配当利回り(予想)は、2.15%です。

配当利回りとは、購入した株価に対し、1年間で配当がどの程度でるかを示す数値です。具体例を見てみましょう。

・株価 1,000円

・配当金 30円

配当利回りは「配当金÷株価」で計算されるので、

配当金30円÷株価1,000円=3%

配当利回りは3%になります。

株主優待

「株主優待」は会社が株主に「優待品」を贈る制度で、自社製品や優待券、お米やカタログギフトなど、さまざまなサービスや製品から選ぶことができます。

株主優待は現金でもらえるものではありませんが、優待品を現金に換算して利回りを計算すると、かなりお得な株主優待もあります。優待利回りの計算式は次のようになります。

優待利回り(%)=優待の価値(円)÷ 投資金額(円)

例えば、牛丼の吉野家ホールディング(9861)は、100株保有すると3,000円相当の食事券が年2回(計6,000円)もらえます。

4月5日時点の株価は1,757円なので100株保有した場合の投資基金額は、17万5,700円です。

優待利回りは次のように計算されます。

日経平均株価の配当利回り(2.15%)と比べても、かなりおトクな優待利回りといえるでしょう。

株式は「証券取引所」で取引している

個人投資家が株式を売買する際は、証券会社が投資家の注文を取り次ぎ、証券会社から証券取引所に注文を出します。

日本全国には、株式会社が約170万社あるといわれています。

そのすべての会社の株式が証券取引所で売買されているわけではありません。

証券取引所で取引される株式を「上場株式」といいます。

上場株式を取引したい人は、証券会社を通じて証券取引所に注文をだします。

証券取引所には各証券会社から多くの注文が集められ、活発に取引が行われているのです。

日本全国には以下の4つの証券取引所があります。

・東京証券取引所(東証)

・名古屋証券取引所(名証)

・福岡証券取引所(福証)

・札幌証券取引所(札証)

東証証券取引所の株はすべての証券会社で取り扱っていますが、名古屋・福岡・札幌は取り扱っていない証券会社もあります。

それぞれの市場に単独上場している会社もあるので、4カ所すべての株式を扱える証券会社の方が取引できる銘柄数が多くなります。

4カ所すべての証券取引所の株を取引きできるネット証券は、次のような証券会社です。

1.SBI証券

2.株ドットコム証券

3.松井証券

4.マネックス証券

この中で株初心者にオススメのネット証券はSBI証券です。

SBI証券は、証券口座数426万口座、預かり資産12兆8千億円(2018年3月末)で、いずれもネット証券ナンバーワン。

株式取引ツール「HYPER SBI」は、プロの投資家も愛用する高機能取引ツールで人気があります。

手数料も業界最安値水準で、コストを抑えられます。

株取引をするなら、まずSBI証券に口座を開くようにしましょう。

証券取引所というと、東京証券取引所(東証)をイメージする人が多いのではないでしょうか?

東京証券取引所に上場する企業の時価総額(株価 × 発行済み株式数)は、世界の取引所の中で第3位、アジアにおいては最大規模の日本を代表する証券取引所です。

国内の証券取引所の中でも、最も活発に取引されています。

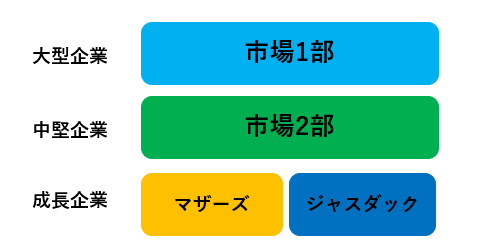

東京証券取引所は、上場している企業の規模に応じていくつかの市場に分かれています。以下の図をご覧ください。

・東証1部

東証1部は、東証が定めた厳しい審査基準をクリアした企業です。

トヨタやソニーなど大企業が多く上場していて、東京証券取引所に上場する株式の時価総額の9割超を占めます。

・東証2部

東証2部は、1部に比べて時価総額が小さい中堅企業が上場しています。

・マザーズ市場

マザーズ市場は、東証一部へのステップアップを視野に入れた成長企業向けの市場です。

赤字企業でも上場できますが、事業計画などがしっかりしているかという点が上場審査で重視されます。

・ジャスダック市場(スタンダード)

ジャスダック・スタンダード市場は、老舗企業が中心です。

新規上場には一定の規模や利益が求められます。

直近1年間の利益額が1億円以上であることが要件で、満たさない場合は時価総額が50億円以上必要です。

・ジャスダック市場(グロース)

ジャスダック・グロース市場は新興市場が中心です。

赤字企業でも成長の可能性があれば上場できます。

成長企業のイメージはマザーズの方が強いので、近年はジャスダック・グロース市場への新規上場はゼロの状態が続いています。

・TOKYO PRO MARKET

TOKYO PRO MARKETは、国内外のプロ投資家を対象に2009年新設されました。

特定投資家(プロ投資家)に売買が限られているので、一般の投資家は取引できません。

証券取引所の見学は可能ですが、株の購入はできません。

個人投資家が株を売買するには、必ず証券会社を通して注文を出す必要があるからです。

ただし、日本中のすべての株を証券取引所で購入できるわけではありません。

各証券取引所に上場している企業の株だけが買えるのです。

上場とは、企業が発行した株を、証券取引所で売買できるようにすることです。

上場するためには、証券取引所が設けている基準をクリアする必要があります。

上場基準には以下のようなものがあります。

・株主数

・流通株式

・時価総額

・事業継続年数

・純資産の額

東証1部が最も厳しい審査基準です。そのため、上場基準の緩いマザーズやジャスダックに上場してから、東証2部、東証1部を目指すのが一般的です。

投資家が株式を売買する時は証券会社で行う

株は証券取引所で取引されていますが、一般の投資家は、証券取引所で売買できません。

投資家が株式を売買するためには、証券会社に口座を開く必要があります。

証券会社は、投資家から受けた株式の注文を証券取引所に取り次ぐ業務をしています。

これを「委託売買(ブローカー)業務」といいます。

証券会社は、株を買いたい人、売りたい人から注文を受け付け、証券取引所に伝えます。証券取引所には、各証券会社から多くの注文が集められ、ルールに基づいて売買されています。

証券取引所の売買ルールとは、次の2点です。

1.価格優先の原則

買い注文は最も高い値段が優先、売り注文は最も安い値段が優先される原則です。

2.時間優先の原則

同じ値段の注文の場合、受付時間の早い注文が遅い注文より優先される原則です。

株は証券会社の店頭や電話でも買えますが、インターネットで買えるネット証券をおすすめします。ネットなら手数料も安く、豊富な情報もゲットできます。また、スマホを利用すればいつでもすばやく注文を出せます。

わざわざ店頭に行ったり、電話で注文を伝えたりするのは、初心者にとって高いハードルです。ネット証券なら簡単に株の売買ができるのです。

ネット証券の中でもオススメは楽天証券です。手数料は業界最低水準。「いちにち定額コース」を使えば、合計手数料が10万円まで無料なのもうれしいサービスです。

高機能取引ツールである「マーケットスピード」も使えます。豊富な情報がリアルタイムで配信され、注文もスピーディーにだせます。

株は出資した額以上に損することはない

株主の責任は有限であり、出資額より大きなマイナスが発生することはありません。

「株主有限の原則」があるため、株主は出資先企業に何があっても、出資額以上の責任を負うことはないからです。

ただし、株主は出資した企業に対して「出資額分の責任」を負う義務があります。業績悪化や不祥事などによって企業が倒産した場合、出資額が返ってこない可能性があるのです。

例えば、100万分の株式を購入した場合、会社にどれだけ負債があっても100万円以上のお金を払う必要はありません。ただし、100万円全額返ってこないリスクがあります。