株式の仲介業務だけではない、証券会社の役割とは!

「株式投資を始めたい」と思ったら、証券会社に証券口座を開設する必要があります。

銀行に比べるとあまり馴染みのない証券会社ですが、いったい、どんな仕事をしているのでしょうか?

「株は銀行では買えない」と金融商品取引法という法律で決められていることもあり、株の取引をしたいなら証券会社に売買を委託して、注文を取り次いでもらうしかありません。

証券会社の最も代表的な仕事は、「株式取引の仲介業務」になります。

しかし、証券会社の業務はそれだけではありません。

証券口座を開設すれば、証券会社が私たち顧客に提供するさまざまなサービスが受けられます。

具体的内容を知るためにも、証券会社がどんな業務をしているか知っておく必要があるのです。

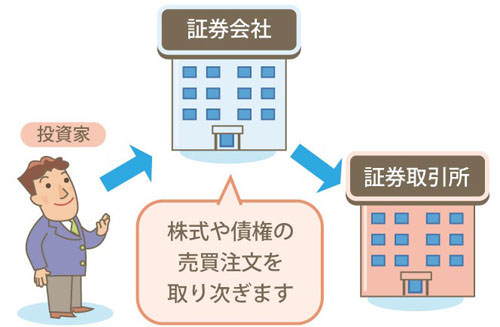

株式の売買注文を取次して手数料を得る「ブローカー業務」

株は証券取引所という市場で取引されていますが、私たち一般の投資家が「株を買いたい、売りたい」と思っても、直接、証券取引所で売買することはできません。

築地の魚市場のセリ市に参加できるのは仲買人だけで、一般の消費者が参加できないのと同じです。

そこで、「株の取引がしたい」という投資家の売買を仲介してくれる「ブローカー」(「仲介者」の意味)が必要になります。ブローカーの役割を担っているのが証券会社なのです。

投資家と証券取引所の間に入って、株の取引を取り次ぐことで、証券会社は投資家から仲介手数料を徴収します。

仲介手数料の収入が証券会社を支える大きな収益源になっています。

証券取引所は東京証券取引所のほか、大阪、札幌、名古屋、福岡にもありますが、そこで株の取引を仲介できるのは、取引所から承認「取引参加者」や「一般正会員」と呼ばれる証券会社だけです。

2017年11月現在、東証で株の取引ができる「総合取引参加者」は92社です。

東証以外の証券取引所も仕組みは同じで、取引所の会員にならないと株取引の仲介業務はできません。

たとえば、ネット証券のSBI証券や松井証券、カブドットコム証券などは5つの証券取引所に上場している、すべての株を売買できます。

SBI証券はネット証券の中でも手数料が安く、人気のある証券会社です。

専用のスマホアプリをインストールすることで、スマホで簡単に取引する事ができます。

少額からでも株の取り引きができるので株の初心者におススメです。

しかし、楽天証券では福証、札証の取引、GMOクリック証券やライブスター証券の場合、名証、福証、札証に上場している株の取引はできません。

自社のために株を売買して収益を得る「ディーラー業務」

証券会社は顧客の株の取引を仲介するだけでなく、自社内にディーリング部を設けて、自ら株の売買で収益を上げるための「ディーラー業務」も行なっています。

東証では毎週第4営業日に前週の「投資家別売買動向」を発表していますが、その内訳は大きく分けて「自社」と「委託」となっています。

「自社」にあたるのが、証券会社が自己勘定で売買するディーラー業務によるものです。

その比率は全取引のざっと15~20%、金額ベースでは1週間で5.8兆円(2017年11月6日~10日)とかなりの比率、金額を占めています。

証券会社がディーラー業務を行う理由は、必ずしも取引を通じて収益を上げることだけが目的ではありません。

法人や外国人投資家の巨額の株式売買の引き受け役になったり、取引に必要な価格(株価)や出来高(取引量)を維持するためだったり、株式市場で株の売買が円滑に行われることを目的にした取引も含まれます。

証券会社が自社のディーラー業務で大損失を被ると、投資家にも悪影響が及びます。

また、証券会社が自らの利益のために株の売買に走ると、一般の投資家が損した分が証券会社の利益になる、といった利益相反も生まれてきます。

そのため、証券会社は自ら「自己売買基準」を設けて、ディーラー業務があまり増えないように自己規制しています。

外資系証券会社は、自らの利益のために積極的にディーラー業務を行っている、といわれています。

反対に、ネット証券などは委託取引、つまりブローカー業務がメインで、ディーラー業務は行っていない会社がほとんどです。

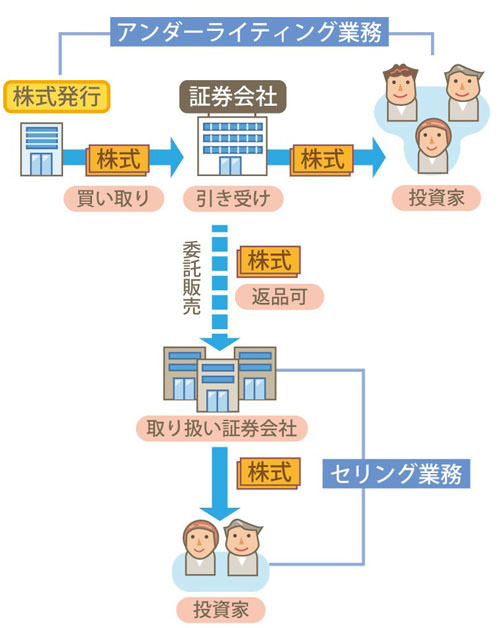

企業の資金調達を助ける「アンダーライティング業務」

企業は資金調達のために新たに株や社債を発行したりすることで、市場からお金を集めます。

企業の資金調達需要に応える形で、証券会社が株や社債などをいったん引き受け、広く投資家を集めて売りさばく業務をアンダーライティング業務といいます。

証券会社はアンダーライティング業務の対価として、発行元の企業から引受手数料などの形で報酬をもらいます。

ただし、引き受けた株や債券が売れ残ると証券会社が引き取らなければならないリスクがあるため、アンダーライティング業務を行えるのは、金融商品取引法で「第一種金融商品取引業者」に指定された証券会社に限られています。

大量の株や債券を引き受ける場合は1社では責任を負いかねるので、主幹事証券会社を中心に引受シンジゲート団を結成することもあります。

新興企業が証券取引所に株を上場する新規株式公開(IPO)は、株式公募に当選すると儲かる確率が高めなので、個人投資家に大人気です。

IPOを取り仕切る主幹事証券となって、新興企業を株式市場に上場させるのもアンダーライティング業務のひとつです。

企業が自由に直接、金融市場から資金調達するのを手助けするのが、証券会社の重要な社会的役割です。

自らリスクを負って、資金調達の重責を担うため、アンダーラインティング業務は証券会社の仕事の中でも収益性が非常に高い分野になっています。

募集・売り出しの取扱をする「セリング業務」

証券会社は企業が発行する株式を販売するための、募集・売り出し業務も行っています。

「セリング」と呼ばれるこの業務は、アンダーライティング業務のような引き受け責任はないので、証券会社には募集をかけた株が売れ残ってもリスクはありません。

新たな株式を投資家に買ってもらう場合は「募集」、すでに発行された株式を企業から委託されて販売する場合は「売り出し」と呼びます。

引き受け責任のあるアンダーライティング業務の一環として新株の販売代行をしている証券会社に対して、別の証券会社が「その株をこちらでも売り出してあげるから手数料をください」という形でセリング業務を行なうのも一般的です。

既存の上場企業が自社株などを市場外でディスカウントして売る「立会外分売」という制度がありますが、販売を仲介するのもセリング業務のひとつです。

顧客の資産を管理して安定収入を得る「アセットマネジメント業務」

証券会社は株の売買を仲介したり、投資家に株を売りさばいたり、手数料ビジネスを主な収益源にしています。

しかし、株の取引は不景気になると途端に低迷します。

また、多くの手数料は売買が成立したときだけに入る一過性のものです。

そこで最近、証券会社が力を入れているのは、投資家の資産運用のお手伝いをして、継続的に運用報酬やコンサルティング料を稼ぐアセットマネジメント業務です。

たとえば、株と違って投資信託を販売すれば、販売手数料という一過性の収入だけでなく、プロに資産運用を長期間任せることの対価として信託報酬という手数料を徴収し続けることができます。

資産運用をすべて証券会社に任せる「ラップ口座」も最近、かなりポピュラーになりました。

証券会社にとっても高額な手数料や成功報酬を継続的に稼げる、おいしいビジネスといえます。

ネット証券の登場で株の売買手数料が激安になったため、店舗型の証券会社はブローカー業務の収入だけではもはや稼げなくなっています。

そこで、業態をブローカーからアセットマネジメントに変化させて、顧客から長期間にわたって安定した手数料を徴収できるビジネスモデルにシフトチェンジしているのです。

まとめ

株式投資を始めるならイヤでもお付き合いしなければならないのが、証券会社です。

一口に証券会社といっても、ネット証券のように格安の手数料が売りでブローカー業務に強い会社もあれば、アンダーライティング業務に強くIPOに当たりやすい証券会社、資産運用のアドバイスなどアセットマネジメント業務に強い証券会社もあります。

「自分は証券会社にどんなサービスを求めているのか?」を自覚したうえで、求めてる業務に強い証券会社を選びましょう。