日銀が出口戦略の検討開始はいつか?その影響は

先進各国の中央銀行は、出口戦略へ進み始めた。

先行する米国は、QE3の終了後、6月までの〇回の利上げに加え、FRB(米連邦準備制度理事会)保有資産の圧縮開始予定を表明した。

EUにおいても、ECB(欧州中銀)では、金融緩和解除について議論が始まっている。

ひとり日本銀行だけは、現段階では出口戦略について言及がない。

だが、過去の経験からも出口戦略の検討開始時期が近くなっていることは確実だろう。

日本銀行の出口戦略検討の内容と検討開始による相場への影響はどうなるだろう。

出口戦略とは

各中央銀行は、歴史的な低水準の公定金利に加え、債券等の資産買い入れで市中への資金供給を増やす、いわゆる「異次元の金融緩和」を進めてきた。

出口戦略とは、一口で言えば、「正常化プロセス」すなわち、中銀が続けてきたこうした「異次元緩和(緊急避難策)」から、通常の金融政策へ戻る道筋だ。

日銀の場合には、マイナス金利政策からの転換、あるいは資産買い入れの縮小(停止)がそのスタートになるだろう。

リーマンショック以降、各中銀は利下げと量的緩和(国債等の大幅買い入れによる市中への大量の資金供給)を行ったが、長期になれば政策効果が限定的になるとともに、中銀の金利操作という金融政策実施方法を奪い続けることになる。

また、中銀の際限の無い資産規模拡大による極端なバランシート悪化を防ぐため、いずれかの時点での金融緩和縮小という出口は必然と言われている。

ただし、出口イコール金融引き締めではなく、特に資産圧縮については、米国以外の中銀では、いきなりの資産圧縮ではなく、暫く現状維持(買い入れ拡大の停止)を続ける方法や、債券相場に影響の少ない方法などの模索も続いている様だ。

1. 米国の動向

米FRBは、景気拡大基調を受け、2014年10月にQE3(2012年9月導入の量的金融緩和)の終了から出口戦略が開始され、米国の金融政策は、金融市場との対話と実体経済リスクに配慮しながら正常化へ歩み始めている。

但し、資産圧縮計画の規模自体は過去を上回るものだが、7月のイエレンFRB議長の議会証言を見ても、圧縮実施ペースはさほど速くなさそうで、実施額(規模)も一定の幅を持っていることから、市場との対話重視の姿勢を維持しながらの緩やかな実施になりそうだ。

2. EUの出口政策議論

EU等の中央銀行トップらが出口戦略の議論開始を示唆したため、世界の債券相場が急落した。

ECBのドラギ総裁が「ユーロ圏の最近の景気回復に合わせて金融政策を微調整するかもしれない」「デフレ圧力がインフレの力に置き換わってきた」(EUの物価水準伸び悩みは一時的なもの)と発言して、にわかに表面化したEU中銀の出口戦略だが、正確な時期・規模・方法は現段階では不明だが、ECB内部で「出口」討議が始まっていることは確実だろう。(7月13日の米ウォールストリート・ジャーナルは、ECBが2018年から資産買い入れの段階的縮小方針を9月の理事会で示唆する公算が大きいと報じている。)

ECBの超緩和策には批判的な、ドイツ連銀(ドイツ中銀)のバイトマン総裁は、現在の超緩和的政策からの移行を討議中と述べた。

一方で、プラートECB専務理事は、7月8日に「インフレの収束に時間が必要、我々は忍耐強くなる必要がある。(中略)インフレ抑制に緩和的な資金調達環境が条件で、金融緩和維持は必要」と述べ、ECB内部の意見相違がうかがわれる。

EU中銀は、この様な情報の小出しリークを交えて、市場の反応を見ながら、インフレ率も考慮しつつ、極めて慎重に進んでゆくと推測されている。(極端な場合、出口論議開始後も、政治・経済情勢次第では出口の前でUターンして、金融緩和に戻る可能性さえ指摘されている)

一向に上がらないインフレ率と、堅調な雇用に賃金上昇が連動しない問題と、通貨(ユーロ)高問題も出口戦略を左右する重要な要素だ。

3. 日本銀行の姿勢

日銀は、これらの動きとは一見無関係に、現在の量的緩和、マイナス金利政策を堅持すると、黒田総裁は国会や記者会見等で何度も表明している。

米国のテーパリング観測や、EU等の出口議論が広がる中、7月初めには、10年国債の購入額(買いオペ)を増額し、金利上昇を抑制した。

この日銀の動きは、これまでと同じ方向でありながら、海外からは予想外(出口戦略開始の予兆を期待していた?)だと反応され、その後は円安傾向となっている。

日銀の出口戦略と経済・相場への影響

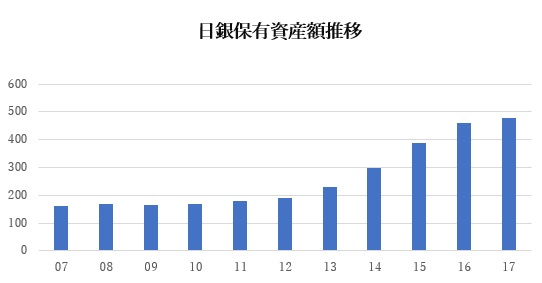

黒田総裁の下で進められた「異次元金融緩和」により、日銀の保有資産は、約450兆円となって、日銀券発行残高(約100兆円)を大幅に上回っている。

(単位:兆円。2017年の数値は6月末推計値。貸付金を除く)

現段階で直ちに金融政策の変更はないとしても、今後も欧米中銀の出口戦略の進展に絡んで、マイナス金利と資産買い入れ増加という金融戦略に関しては、日銀の現状維持という姿勢と、金融政策転換時期については引き続き話題になるだろう。

1. 前回の金融緩和政策変更

前回2001年3月から国債の買いオペにより始まった金融緩和政策は、その5年後、前年比消費者物価指数の連続上昇で解除条件達成と判断され、2006年3月の金融政策決定会合で解除決定が決まった。

日銀などの各国中央銀行は、伝統的にいわゆる「インフレファイター」であり、過度なインフレに対抗した金融引き締めには躊躇しないのが普通だ。

中央銀行の使命はインフレの抑制であるという考え方は伝統的に維持されており、公定金利の引き上げ判断には、実質インフレ率を考慮するのが一般的だ。

2.テーパリングについて

テーパリングとは、量的金融緩和政策(QE)を縮小することで資産購入規模を縮小(通常は段階的に進行する)し、最終的に資産購入額をゼロすることを指す。

出口戦略として、マイナス金利政策の見直しの前にも検討される可能性がある。

① 保有資産(バランスシートの問題)

国債流通総額(市中)の4割程度が日銀保有となっており、バランスシート悪化のリスクが指摘されている。

今後、マイナス金利の見直しやその他の理由で名目金利が上昇した場合、民間銀行の超過準備には同等の金利を付与しなければならない。

その結果、日銀バランスシート上の「負債」に、短期の日銀引当預金(金利あり)が計上され、金利支払損失が発生することになる。

一方、資産(保有国債等)については、金利上昇による債券価格低下やETF等の価格下落でも、評価損が発生する。(国債を満期迄保有しても、マイナス金利下で額面を越えて購入を行った分は、満期償還時に償還差損が発生する)

損失拡大防止には、禁じ手に近い対応策として、預金準備率等の引き上げが理論上可能だが、日銀の損失圧縮の代わりに、金融機関の収益圧迫要因となる。

将来的には日銀資産毀損の可能性は高いだろう。

なお、これらのリスクは大半が、金利の急激な上昇で引き起こされるものだ。国債価格下落、長短金利上昇は、金利改定や資産購入方針変更の前、出口戦略の議論開始と同時に発生する可能性が高い。

現在の金融政策の内容、規模は過去に例がなく、上記の場合の為替や金利動向の変動速度や変動幅を予測するのは非常に困難だと考えている。

② ETF買い入れの中止(売却)

日銀は、ETF購入額を、2016年7月から6兆円に拡大(従来は3.3兆円)し、TOPIX連動型対象はそのうち2.7兆円とした。

執筆時点でのETF保有残高は15兆円を越えている。

TOPIX連動型を増加したことから、従来型(日経平均連動)ETFと異なり、大型株が上がりやすくなることも併せ、日本株の大きな下支え要因となっている。

日銀のETF買いの影響や是非については議論のあるところだが、年間6兆円の購入を停止するという発表があれば、株式市場へのマイナス影響は避けられないと思われる。

前回の日銀のETF買い増額発表時には、TOPIXで1%近い上昇となったことを考えると、「買い入れ停止発表」だけで少なくとも1%以上の下落要因となるだろう。

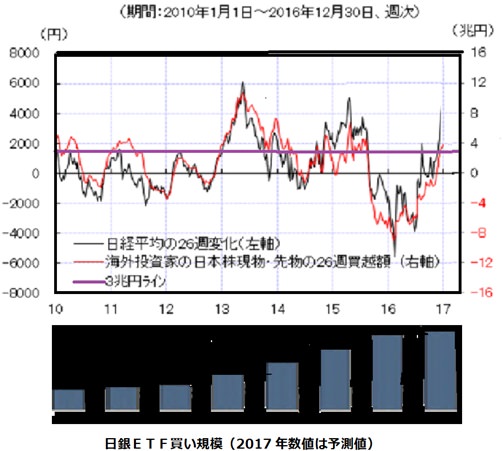

また、一回当たり約700億円程度の購入実施の際には、日経平均が100円程度上昇することが多く、ETF買いの効果を平均すると、日経平均下落時やもみあいの場合には1000円程度の相場押上げ要因と言われている。(下表の外人投資家購入推移と実際に日経平均の乖離からも読み取れる)

このため、単純計算でも買い入れ中止で、日経平均で1000円程度のマイナス要素となりそうだ。(実際には、発表の仕方により、さらに大きな影響がある場合もあり、さらに外国人投資家の売り行動が加わり、変動拡大の可能性が高い)

2010年以降の日経平均と日銀ETF買いを対比してみた。

2013年以降のETF買い拡大以降、それまで日本株相場をリードしてきた外国人投資家の買い越し額(グラフ上は赤いライン)と日経平均の乖離が大きくなり、特に相場の下落時や、もみあい相場での乖離が大きい。

これは、日銀のETF買いによる相場下支え効果だと思われる。

(参考 : 日経平均と日銀ETF買い対比表)

なお、仮に出口戦略開始後であっても、日本経済への影響を考えると、評価損発生状態(日経平均下落時)で日銀が買い入れたETFを売却する可能性は低いだろう。

(売却の可能性が出てくるのは、デフレ脱却が明確になり、日経平均が22000円を越えてさらに上昇基調になった場合ではないかと考えている)

③ 純資産と剰余金

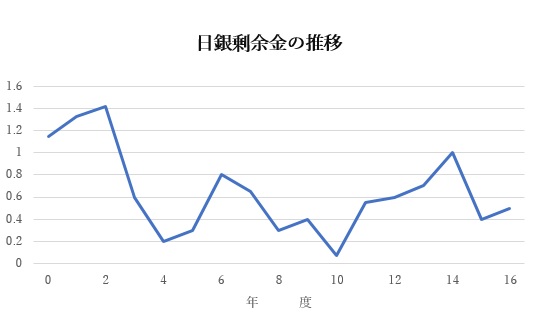

日銀の純資産は、剰余金の増減で変動する。

下記に、最近の剰余金推移を示したが、資産買い入れによる現在の膨大な資産を考慮すると、金利上昇(債券価格下落)時の損失を、剰余金でカバーするのは難しそうだ。

(2000年度からの推移。単位:兆円)

④バランスシートの健全性の維持について

日銀のバランスシートは、上述するように金利の上昇と関連する債券安等により、大きく毀損する可能性が高い。

| 貸方 (資産) | 借方 (負債) | ||

| 国債 | 427.9 | 100.3 | 日銀券 |

| 社債等 | 5.4 | 359.3 | 当座預金 |

| ETF | 16 | 36.9 | 引当金等 |

| 貸付金 | 45.3 | 3 | 預金等 |

| その他 | 8.1 | 3.2 | 資本金等 |

| 合計 | 502.7 | 502.7 |

これらの要素と日銀の対応策を総合して考えると、考えられる「望ましい出口戦略」は、議論開始前後に市場の信認を失わないように、十分な期間をかけた説明実施が必要だろう。

さらに、国債価格維持に関連する政府の財政健全化に向けた取り組みを継続(加速)することに加え、日銀の債務超過の対応(法整備、政府との取り決め)等も、市場の安心感維持に必要だろう。

3 出口議論と相場への影響

上述したように、出口戦略の実施は、金融引き締めの効果に加え、心理的な相場への影響があり、事前に十分な日銀の意図の周知が必要だ。

円相場については、円高要因。株式相場は下落要因となることは間違いなさそうだが、その変動レベルは発表の方法=市場との対話姿勢に左右されそうだ。

参考になるのが、FRBの手法だ。

FRBは前述の通り、2014年度から出口戦略を開始しているが、予想された様な急激な相場変動はこれまでなかった。

これは、FRBや各地方連銀の会見等で、ハト派タカ派双方の矛盾した意見表明を交えながら、少しずつ金融政策の方針を浸透させたことが功を奏したからだと考えている。

4 黒田総裁の任期と後任人事

理論的裏付けはないものの、これまでの日銀の金融引き締め開始の際の総裁は、日銀のプロパー総裁であったことから、出口戦略の本格検討は黒田総裁の辞任後(2018年4月)ではないかという観測もある。

だが、出口戦略の議論自体はいつ始まってもおかしくない。

2017年6月の政策決定会合で、日銀は現在の金融緩和継続を決めているが、前述したように、長期金利の金利目標誘導のため、大規模な国債買い取りは継続され、日銀保有の国債残高は増え続けているが、この動きはいつまでも続かない。

* 国債流通量と買い入れ規模

新規発行国債の大半が最終的には日銀の購入・保有となる現状で、保有資産に占める国債割合は9割近くになっている。

また、資産買い取りの対象は上場投資信託、不動産担保抵当証券等に拡大した。

こうした保有資産が、金利上昇により下落した場合、日銀資産(バランスシート)が毀損、場合によっては債務超過になる懸念が話題だ。

その場合に何が起こるかについては意見が分かれているが、いずれにしても、国債発行額全体の規模から考えても、今後も現在の金融政策を長期間続けることは難しい。

また、国債買入れの平均残存期間を7年~12年程度に伸ばし(2016年決定の補完措置)て、「毎年80兆円の国債購入」を維持しているが、結果として、マイナス金利政策とあわせて国債価格は額面以上に高騰したため、満期償還時の差損発生額が拡大している。

黒田総裁の任期終了後には、こうした諸問題が整理され、少なくともその時点前までには、議論の対象になることだろう。

だが、日本に直接関連する地政学リスクの拡大や、物価・金利・為替の急変等の予期せぬ急変動が起きない限り、日銀の出口戦略に関する議論は、当分の間は始まらず、金融政策が維持されるという見方が多い。(円相場等の相場急変可能性は少ない)

米国、EUの金融緩和終了後に日本も緩和終了に向かうことは確実だが、過去の事例からみても、その期間には相当のばらつきがある。(日本が直ちに追随しなかったケースも多い)

現状では日銀の金融政策については、不透明な見通しではあるが、現状を維持するという姿勢が、出口戦略の封印とともに、暫く続くのだろう。

経済・相場への影響だが、日銀の金融政策の永続性に疑問が残る限り、将来的な不安は払しょくできず、企業業績の裏付けはあるとしても、今後も相場の不安定要素、不可避的な長期金利上昇による景気減速等の波乱可能性は否定できないので、引き続き十分な注意が必要だろう。

(後序)

日銀の出口戦略(資産圧縮)の具体的な実施方法について。

① テーパリング

国債などの資産購入額を減少方法は、相場(市場)や景気動向に大きな影響が無いように、購入と同様のペースで減少する(テーパリング)方法が有力。

② 金融政策継続等の表明(市場との対話)

マイナス金利政策継続の表明等で、市場の懸念(短期的な資金不足等)や動揺を抑制しながら、量的緩和政策をスムーズに終わらせる。(米国FRBの手法と同様)

但し、多額の政府債務残高への不安や、国債市場の需給バランス変動等により急変(長期金利急騰)のリスクは高いとも思われている。

仮にこうした事態が起きなくても、長期案を要する保有資産の削減終了までは、潜在的なリスクとして意識され続けることになりそうだ。

執筆者

和気 厚至

慶應義塾大学卒業後、損害共済・民間損保で長年勤務し、資金運用担当者や決済責任者等で10年以上数百億円に及ぶ法人資産の単独資金運用(最終決裁)等を行っていた。現在は、ゲームシナリオ作成や、生命科学研究、バンド活動、天体観測、登山等の趣味を行いつつ、マーケットや経済情報をタイムリーに取り入れた株式・為替・債券・仮想通貨等での資産運用を行い、日々実益を出している。